한국금융연구원 보고서…"각국 정부 최종 대부자로서 역할 적극 수행해야"

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

[아시아경제 권해영 기자] 신종 코로나바이러스감염증(코로나19)으로 인한 기업부채발(發) 글로벌 금융위기를 막기 위해 각국 정부가 최종 대부자로서의 역할을 적극 수행해야 한다는 한국금융연구원의 지적이 나왔다. 최종 대부자가 역할을 할 수 있도록 법률체계를 사전적으로 정비해야 한다고도 했다. 한국은행의 적극적 역할을 우회적으로 주문한 것으로 보인다.

4일 한국금융연구원은 '코로나19 사태와 기업부채발 글로벌 금융위기 전이 가능성' 보고서를 통해 발행잔액 약 74조원 규모의 글로벌 기업부채 시장이 금융시스템의 불안정성을 심화시킬 수 있는 잠재 요인이라고 진단했다.

현재 글로벌 기업의 차입 규모는 과다하다는 게 한국금융연구원의의 분석이다. 국제금융협회에 따르면 금융회사를 제외한 글로벌 기업부채는 전 세계 국내총생산(GDP) 대비 2009년 84%에서 2019년 92%까지 상승했다. 미국의 경우 회사채 발행액의 3분의2가 신용등급 BB 이하인 정크본드이거나 투자적격등급인 BBB로 구성됐다.

한국금융연구원은 "전 세계적으로 기업들은 2009년 글로벌 금융위기 탈피 시점부터 차입을 지속적으로 확대해왔고 대출 및 회사채에 대한 인수기준도 약화돼 왔다"며 "코로나19 사태 확산과 국제유가 급락 충격은 이런 과다 차입 국면을 유동성 경색 상태로 몰아갈 우려가 있다"고 내다봤다.

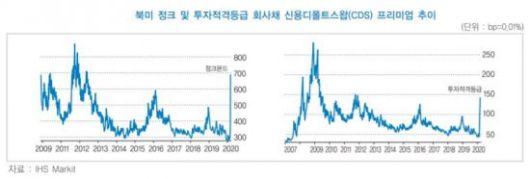

특히 전 세계 회사채 발행잔액의 7%는 코로나19로 인해 심각한 경제적 타격을 받는 항공사, 호텔 등 코로나19 민감업종들이 발행했다. 국제유가 급락으로 타격을 받는 미국 에너지 업종 기업들도 전 세계 회사채 발행 잔액의 8%를 차지하고 있다. 코로나19 민감업종의 신용등급 하향조정→채무불이행→회사채 시장을 통한 차환 및 신규발행 불가능 수순으로 이어질 가능성이 있다는 관측이다. 정크본드 CDS 프리미엄은 지난달 12일 기준 688bp로 2012년 6월 이후 최고치, 투자적격 회사채 신용디폴트스왑(CDS) 프리미엄은 140bp로 2011년 12월 이후 최고치를 기록했다.

향후 유동성 경색, 기업부채 시장 기능 마비를 선제적으로 차단하기 위해 각국 정부의 정책 대응이 필요하다고 한국금융연구원은 강조했다. 국내의 경우 한은이 증권사에 대한 직접 대출 가능성을 시사했다. 미국, 일본 중앙은행처럼 한은이 회사채, 기업어음(CP)을 직접 매입해야 한다는 의견도 여전히 제기된다.

한국금융연구원은 "금융당국, 통화당국이 긴급한 시장유동성을 제공하는 최종 시장조성자이자 긴급한 자금유동성을 제공하는 최종 대부자로서 역할을 적극 수행하는데 초점이 맞춰질 필요가 있다"며 "금융시장 또는 실물경제 충격 발생시 역할을 효과적으로 수행하려면 세부적인 정책수단과 관련해 법률체계를 사전적으로 정비해야 한다"고 강조했다.

권해영 기자 roguehy@asiae.co.kr

<ⓒ경제를 보는 눈, 세계를 보는 창 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

이 기사의 카테고리는 언론사의 분류를 따릅니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.