인수 예비후보 모두 본입찰 참여

폐기물 업체 '최대어' 흥행 성공

안정적 성장에 매각가 1.2조 안팎

어펄마, 이달 중 우선협상자 선정

|

국내 1위 폐기물 처리 업체인 EMC홀딩스의 인수전이 뜨겁게 달아오르고 있다. SK건설과 글로벌 사모펀드(PEF) 운용사 등 5곳의 적격 인수 예비후보 모두가 참여하면서 본입찰도 흥행에 성공했다.

7일 투자은행(IB) 업계에 따르면 이날 매각주관사인 씨티글로벌마켓·스탠다드차타드(SC) 증권이 진행한 EMC홀딩스 매각 본입찰에 적격인수후보(쇼트리스트)로 선정된 원매자 5곳이 모두 입찰 제안서를 제출한 것으로 확인됐다. 지난달 예비입찰에 참여한 15개 후보자 중 SK건설과 골드만삭스PIA, 글로벌 인프라스트럭처펀드 등 5곳이 적격 예비 인수후보에 선정된 바 있다.

매년 안정적인 성장을 보이는 환경 업체 매물에 대한 시장의 관심이 높아지면서 원매자들도 완주를 결정한 것으로 보인다. 폐기물 처리 업체가 신종 코로나바이러스 감염증(코로나19)에 큰 영향을 받지 않자 인수합병(M&A) 시장에서 재조명되고 있다.

국내에서 발생하는 폐기물 규모는 매년 증가하는 가운데 소수의 대형업체가 시장을 점유하는 과점적 성격을 띠고 있다. 신규 사업자의 진입도 어렵다. 이런 가운데 정부의 환경규제가 심화하면서 향후 전문화되고 대형화된 폐기물 처리시설의 영향력은 확대할 것으로 보인다.

수처리 및 소각·매립·폐수처리 시설을 모두 보유하고 있는 EMC홀딩스는 올해 매물로 나온 폐기물 업체 중 규모가 가장 크다. 매각 대상은 어펄마캐피털이 보유한 EMC홀딩스 지분 100%다.

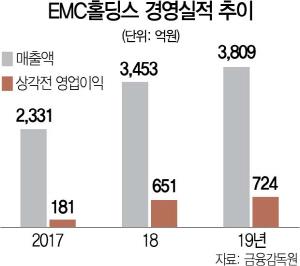

매각가는 1조2,000억원 안팎인 것으로 예상된다. 인수후보들은 상각전 영업이익(EBITDA) 배수 13~15배 수준을 매도자 측에 제시한 것으로 전해진다. 앞서 M&A 시장에서 거래된 폐기물 업체들에 이어 EMC홀딩스도 높은 가격을 인정받은 것이다. 올해 IS동서에 매각된 소각·매립 업체 코엔텍·새한환경의 경우 지난해 약 11배 수준에서 거래된 바 있다. 콜버그크래비스로버츠(KKR)는 의료폐기물 업체 ESG그룹을 인수할 당시 무려 25배 수준의 가격을 제안했다.

매각이 성공하면 어펄마캐피털은 4년 만에 투자회수(엑시트)에 성공하게 된다. 지난 2016년 코오롱그룹으로부터 국내 수처리 부문 1위 코오롱워터앤에너지 경영권을 886억원에 인수한 어펄마캐피털은 이후 볼트온(Bolt-on) 전략으로 사업을 확장했다. 어펄마캐피털과 매각주관사는 이달 말 주식매매계약(SPA) 체결을 목표로 이달 중 우선협상대상자를 선정할 예정이다.

/조윤희·김상훈 기자 choyh@sedaily.com

[ⓒ 서울경제, 무단 전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.