유진투자증권이 발행한 ‘2023 ETF 전략 배당귀족 투자’ 에 따르면, 시장 하락기 였던 올해 미국에 상장된 배당 투자 ETF들의 성과는 상대적으로 양호했다. 운용자산규모(AUM) 10억 달러 이상 배당 투자 ETF들은 11월 초까지 연초 이후 평균 2.5% 주가가 하락했는데, 이는 S&P500이 같은 기간 –20%를 기록한 것에 비해서 선방 한 것이다.

최근 1년간 성과가 가장 좋았던 배당 투자 ETF들의 기본 상품을 보면 S&P500 기업 중 최소 25년 이상 매년 배당을 늘린 기업이나 S&P1500 기업 중 최소 20년 이상 매년 배당을 늘린 기업에 투자한 ETF 들이었다. 즉 장기간 매년 배당을 늘린 ‘배당 귀족’ 주식들은 기간을 길게 잡고 봤을 때 시장(S&P500)보다 훨씬 좋은 성과를 기록한 것이다.

|

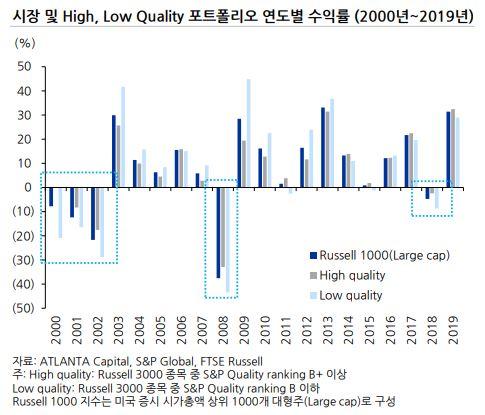

이같이 오랜 기간 꾸준히 배당을 늘리는 배당 성장 기업을 ‘하이 퀄리티’ 기업이라고 한다. 이들의 특징은 매출, 이익 규모가 큰 대형주거나 높은 수익성을 가진다.

물론, 모든 시장 상황에서 퀄리티 주식의 성과가 좋은 것은 아니지만, 최근처럼 주식시장 하락 구간인 약세장, 조달 금리 상승 국면 일 때 전체시장 대비 아웃포펌(기준치 상회) 했다. 이에 유진투자증권은 내년에도 배당 귀족 등 퀄리티 주식의 상대적 강세 국면이 이어질 수 있을 것으로 판단한다.

우리나라 기준으로는 어떨까? 우리나라는 장기간 매년 연속으로 배당을 늘리는 기업의 개수가 미국만큼 많지 않지만, 4~5년간 연속해서 배당을 늘린 기업들 중 배당수익률이 높은 종목을 뽑아 투자하는 ‘배당 귀족’ 투자 전략이 미국과 마찬가지로 시장 수익을 큰 폭으로 상회했다.

안정적으로 매년 배당이 늘어나는 것은 해당 기업과 기업이 하는 사업에 대한 긍정적 신호로 볼 수 있고, 또 시장 평균 보다 높은 배당은 배당 재투자를 통해 더 큰 “복리 효과”를 누릴 수 있게 해 준다. 이는 장기 투자 성과를 더 좋게 한다는 설명이다.

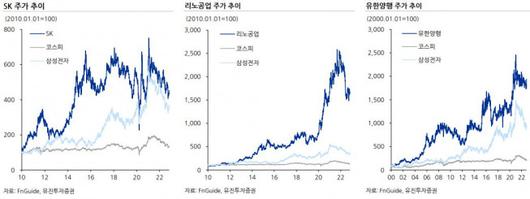

대표적 기업으로 △SK △리노공업 △유한양행 등을 제시했다. SK의 경우 2005년부터 2018년까지 14년 연속으로 매년 배당이 증가했으며, 2019년 소폭 현금 배당이 감소했지만 2020년과 2021년 배당은 다시 연속으로 증가했다.

리노공업의 경우도 2010년부터 2021년까지 12년 연속으로 매년 배당이 증가했고, 유한양행도 2001년부터 2021년까지 약 20년 이상 매년 배당이 증가했다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

수익률도 시장 수익률을 월등히 상회했다. SK 주가는 2010년 이후 올해 10월까지 13년간 350% 상승했다. 같은 기간 35% 상승에 그친 코스피 지수 수익률을 대폭 상회했으며, 국민주식인 삼성전자(267%)도 뛰어넘는 수치였다.

리노공업 주가는 2010년 이후 13년간 1500% 상승했으며, 유한양행은 2000년 이후 현재까지 23년간 1800% 상승했다. 같은 기간 코스피 수익률(117%)을 대폭 상회했다. 삼성전자(870%)의 주가 상승률도 가뿐히 뛰어넘었다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

아울러 유진투자증권은 한국에는 장기간 매년 연속으로 배당을 늘리는 기업의 개수가 미국 만큼 많지 않아 연속 배당 증가 기준을 짧게 적용해 종목 선정을 해야한다고 조언했다.

매년 1차례 결산 배당이 발표되고 난 이후 3월 말 시점에, 코스피와 코스닥 종목 중 △최근 5년 모두 배당 지급 △최근 4년 연속 배당 증가 △평균 배당성향 60% 미만 △순익 5년 연속 흑자 등 이 기준을 모두 만족하는 기업을 분석한다.

분석 기업들 중 리밸런싱 시점 주가 기준으로 배당 수익률이 가장 높은 30개 종목을 선정해 동일가중 포트폴리오를 구성하는 것이다. 해당 방식으로 2006년 이후 투자한 배당 성장주 포트폴리오는 시장 수익을 큰 폭으로 상회했다는 설명이다.

이 방법대로 2006년 이후 올해 10월 말까지 17년간 투자했을 경우 240% 상승을 이뤄냈는데, 같은기간 코스피 상승률인 70%를 크게 상회한다. 만약 배당까지 재투자했다고 가정한다면 누적수익은 380%로 증가했다.

유진투자증권 강송철 연구원은 “배당성장주에 투자하고 배당을 재투자한다면, 3년간 투자했을 때 손실 확률이 3%로 사실상 0%에 근접했다”면서 “3년 투자 시 평균 수익률은 40%로 연간 10%가 넘었다. 4년~5년 이상 투자했을 경우 역시 2006년 이후 어느 시기에 투자했어도 손실을 볼 확률은 0%였다”고 설명했다.

이어 “평균 수익률은 각각 55%~72%로 연간 평균 14%~18% 수준이었다”면서 “연금처럼 장기로 투자하는 자금을 운용하는 전략으로 매우 좋은 전략”이라고 덧붙였다.

[이투데이/박상인 기자 (si2020@etoday.co.kr)]

▶프리미엄 경제신문 이투데이 ▶비즈엔터

이투데이(www.etoday.co.kr), 무단전재 및 수집, 재배포금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.