보험사에 지난해 말 기준 계량역량평가 요구

사실상 새 회계제도 시행 전 마지막 검증단계

건전성 낮은 보험사에겐 경과조치 신청받아

|

[이데일리 김정훈 기자] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

31일 금융당국 및 보험업계에 따르면 최근 금융감독원은 보험사들에게 지난해 12월말 기준으로 작성된 킥스 계량역량평가서를 1분기 내로 제출하라고 했다. 계량영향평가는 킥스 도입에 따른 보험사 건전성 영향을 평가하기 위한 시뮬레이션이다. 금융당국이 2018년부터 시행해왔다.

킥스 계량영향평가는 이번이 10번째이자, 사실상 마지막 점검이다. 킥스는 올해 본격적으로 도입되기 때문에 지난해말 기준으로 작성된 평가서가 금융당국이 확인할 수 있는 마지막 지표인 셈이다. 보험사들은 올해부터는 1분기 분기보고서를 통해 킥스를 공시해야 한다.

킥스는 올해부터 새롭게 도입되는 보험사들의 건전성 평가지표다. 그동안 금융당국은 보험사들의 건전성 평가 방식으로 미국식 지급여력제도인 RBC비율을 활용했다. 그런데 RBC비율 산출 방법이 보험사의 자산만 시가로 평가하고 부채는 계약 당시의 원가로 평가하는 탓에 금리 상승기에 보유채권의 평가손실이 커지며 RBC비율이 떨어지는 등의 일부 부작용이 존재했다. 킥스 체계에선 자산과 부채를 모두 시가로 평가하게 돼 금리 변동에 따른 외부 요인을 어느 정도 상쇄할 수 있게 된다. 전문가들은 시장환경 변화와 정책적 판단에 무관하게 건전성을 관리할 수 있게 됐다고 보고 있다.

또한 금감원은 킥스 수준이 법적 수준 미만으로 예상되는 보험사들에게 ‘경과조치’를 신청하라고 전달했다. 신청기한은 다음달 말까지다. 경과조치란 킥스로 인한 보험사의 부담을 완화해 주기 위한 것으로, 킥스 수치가 안정적 수준으로 맞춰질 때까지 금융당국에 관련 제재 조치를 유예하거나 보고서 및 공시 제출기한 등을 연장해준다. 경과조치 신청이 가능한 곳들은 RBC비율에서 보험업법 기준인 100%을 넘겼지만, 킥스비율이 100% 미만으로 떨어진 경우 등이다.

경과조치 신청이 받아들여지면, 해당 보험사는 금감원과 업무협약을 맺고 킥스 비율을 끌어올릴 수 있는 경영계획 등을 금융당국에 보고해야 한다. 사실상 금융당국 산하에서 관리되는 셈이다. 과도한 배당도 제한된다. 업계 평균치보다 높거나, 기존 배당보다 많을 경우 자본 유출로 인해 건전성 지표가 오히려 떨어질 수 있다는 이유에서다.

금융권에서는 지난해 RBC비율이 150% 이하로 떨어졌떤 회사들이 경과조치를 신청할 것으로 보고 있다. 이들의 경우 킥스 체재하에서도 큰 변화가 없을 가능성이 높기 때문이다. 물론 RBC비율 150% 근처를 맴돌던 대형사들도 안심할 수는 없다.

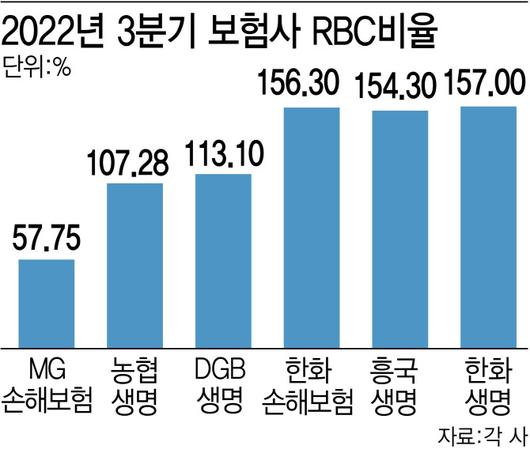

지난해 3분기 RBC비율을 보면 MG손해보험은 57.75%으로 가장 낮은 수준을 보였다. 또 NH농협생명이 107.28%, DGB생명이 113.1%로 금융당국 권고수준인 150%를 하회 했다. 흥국생명 154.4%, 한화손해보험 156.29%, 한화생명 157%도 권고수준을 겨우 턱걸이했다.

금융당국 관계자는 “기존 RBC비율 체제에서는 정상적이었던 회사도 상품구조나, 자산운용 포트폴리오 구성 등을 통해 킥스비율에서는 100% 미만으로 떨어져 부실회사처럼 보일 가능성이 있다”며 “이같은 사례가 발생하지 않게 정상화시킬 시간을 주기 위해 경과조치 제도를 마련한 것”이라고 말했다.

이어 “아직 부실한 회사가 어디인지는 알 수는 없다”면서도 “다만 그간 건전성 지표가 월등히 높았던 곳보다는 낮았던 곳이 신청할 수 있을 것 같다”고 전했다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.