HSBC 홍콩 증시서 6%대 급락, AT1 채권도 하락]

|

(서울=뉴스1) 구윤성 기자 = 20일 오전 서울 중구 하나은행 명동점 딜링룸에서 직원이 UBS의 크레디트스위스(CS) 인수 관련 뉴스를 살피고 있다. 스위스 최대 금융기관 UBS는 미국 실리콘밸리은행(SVB) 파산 여파로 위기에 빠진 세계적 투자은행 CS를 32억 달러에 인수했다. 2023.3.20/뉴스1 Copyright (C) 뉴스1. All rights reserved. 무단 전재 및 재배포 금지. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

UBS의 CS(크레디트 스위스) 인수가 CS의 AT1(additional tier 1) 채권 투자자들에겐 날벼락이 됐다. 160억 스위스프랑(약 22조5000억원) 규모의 AT1 채권 가치가 순식간에 '제로'(0원)로 휴지조각이 된 것. 이로 인해 CS 외에 다른 은행의 AT1 채권에 대한 불안감까지 번지며 채권시장의 투자심리가 급랭하고 아시아 증시에 거래되는 유럽은행들의 주가가 폭락하고 있다.

━

CS의 AT1 보유자 "주주보다 더 큰 손실"… 금융시장 충격

━

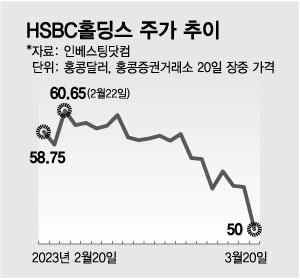

20일 오후 2시 54분 현재 홍콩증시에 상장된 HSBC홀딩스는 전일 대비 6.32% 하락해 거의 6개월 만에 가장 큰 폭으로 하락하고 있다. 이 은행의 금리 8%짜리 AT1 채권은 5% 넘게 가격이 하락했다. 스탠다드차타드는 5.6% 하락했다.

|

일부 아시아 은행의 AT1 채권은 사상 최대치로 하락하는 등 확산 조짐을 보이고 있다. 블룸버그가 집계한 자료에 따르면 홍콩 동아은행(Bank of East Asia)의 5.825% 달러 표시 영구채(액면가 1달러)는 8.6센트 하락한 79.7센트로 이날 거래가 끝날 때까지 유지된다면 기록적인 하락세가 된다.

앞서 19일(현지시간) UBS가 30억 스위스프랑(약 4조원)에 CS를 전격 인수하기로 한 가운데 스위스 금융시장 감독청(Financial Market Supervisory Authority, 이하 Finma)이 이 거래의 일환으로 액면가 160억 스위스프랑의 AT1을 '0스위스프랑'으로 상각하도록 CS에 주문한 여파다.

CS는 며칠간의 치열한 협상 끝에 이날 저녁 발표된 UBS의 인수에 대해 최종 세부사항을 발표하면서 Finma로부터 이 같은 결정을 통보받았다고 밝혔다. Finma 측도 "정부의 특별지원으로 인해 약 160억 스위스프랑에 달하는 CS의 모든 AT1의 명목가치가 완전히 상각돼 핵심 자본이 증가하게 될 것"이라고 밝혔다.

|

(베른 AFP=뉴스1) 우동명 기자 = 악셀 레만 CS 이사회 의장과 콜름 켈러허 UBS 회장이 19일(현지시간) 베른에서 UBS가 크레디트스위스(CS)를 32억 달러에 인수하는 기자회견에 참석을 하고 있다. ⓒ AFP=뉴스1 Copyright (C) 뉴스1. All rights reserved. 무단 전재 및 재배포 금지. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

그러나 파이낸셜타임즈(FT)는 거래 협상에 참여한 발언을 인용해 CS의 AT1 보유자를 '전멸'시키는 이 같은 조치가 시장에 큰 영향을 미쳐 다른 은행 부채의 매각으로 이어질 가능성이 있다고 보도했다.

킹스턴증권 디키 웡 리서치 디렉터는 블룸버그에 "확실한 것은 크레디트스위스 거래로 채권 및 주식시장에 파급 효과가 있을 것이며 국제 및 지역 은행들이 얼마나 많은 익스포저를 갖고 있는지 아직 알 수 없다"고 말했다.

━

"AT1 채권 불안 전이되나"… 채권시장 급랭

━

당초 UBS의 CS 인수가 유력하게 보도된 지난 19일 채권 시장에선 이번 매각이 채권 보유자들에게 손실을 초래하지 않을 것이란 기대감에 AT1 채권 가격이 크게 뛰었다. CS의 AT1 보유자는 FT에 "Finma가 자본 구조를 깨뜨린 것은 스위스 금융 부채에 장기적 결과를 가져올 수 있다"고 말했다.

한 은행가는 특히 채권 보유자들이 CS의 주주보다 더 큰 손실을 입었다는 점을 감안할 때 이 결정이 유럽 채권 시장의 '악몽'으로 이어질 수 있다고 말했다. AT1은 일반적으로 전문 채권 투자자와 헤지펀드가 소유하고 있지만 아시아의 소매 및 자산관리투자자들에게도 인기가 있다.

액시엄 얼터너티브 인베스트먼트의 리서치 책임자 제롬 르그라스는 FT에 "채권자의 위계가 이렇게 노골적으로 뒤바뀌고, 채권자를 희생시키면서까지 주식 거래를 성사시키기로 한 결정에 시장은 충격을 받을 것"이라고 말했다.

|

(베른 AFP=뉴스1) 우동명 기자 = 콜름 켈러허 UBS 회장이 19일(현지시간) 베른에서 UBS가 크레디트스위스(CS)를 32억 달러에 인수하는 기자회견에 도착을 하고 있다. ⓒ AFP=뉴스1 Copyright (C) 뉴스1. All rights reserved. 무단 전재 및 재배포 금지. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

한편 AT1은 2008년 글로벌 금융위기 이후 은행의 자본 수준을 높이기 위한 규제개혁의 일환으로 도입됐다. AT1은 은행에 문제가 발생하면 자본으로 전환할 수 있는 우발전환사채(contingent convertible bonds, 이른바 CoCo)다.

은행의 자본 비율이 사전 정의된 임계값 아래로 떨어지면 AT1 채권 투자자는 원금을 잃거나 투자금이 자본으로 전환될 수 있다. 유럽에서 가장 위험한 형태의 은행 부채인 AT1은 일반적으로 안전한 채권보다 높은 수익률을 제공한다.

앞서 2017년에도 스페인의 부실 은행인 방코 포퓰러스가 산탄데르에 인수되면서 이 은행의 AT1 채권이 전액 소각된 바 있다. 이는 유럽은행의 구조조정으로 하이브리드 자산군의 가치가 하락한 첫 번째 사례였다.

한편 UBS의 CS 인수 거래는 이번 거래는 CS 주주가 22.48주당 UBS 1주를 받는 방식으로 진행된다. 스위스 정부인 국립은행은 이번 딜을 위해 UBS에 최대 1000억 스위스프랑(약 141조원)의 대출을 지원하기로 했다. 정부는 또 UBS의 인수 위험을 줄이기 위해 최대 90억 스위스프랑의 손실 보증도 해주기로 했다. 예상치 못한 우발채무가 나오면 최대 13조원은 보증해주겠다는 의미다.

김희정 기자 dontsigh@mt.co.kr

<저작권자 ⓒ '돈이 보이는 리얼타임 뉴스' 머니투데이, 무단전재 및 재배포 금지>

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.