산은 유상증자 대한항공 아닌 한진칼에

한진칼 다시 대한항공에 아시아나항공 지분 넘겨

한진칼→대한항공→아시아나항공 구조 유력

조원태 회장, 산은 우군 확보

산은, 아시아나항공 새주인 찾기 성공

|

[헤럴드경제=김성미 기자]대한항공의 아시아나항공 인수 구조에서 가장 관심을 끄는 건 대한항공과 산업은행의 협력 관계 구축이다. 산업은행은 아시아나항공 회생을, 한진그룹은 경영권 분쟁 구도에서 든든한 우군을 얻게 된다. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

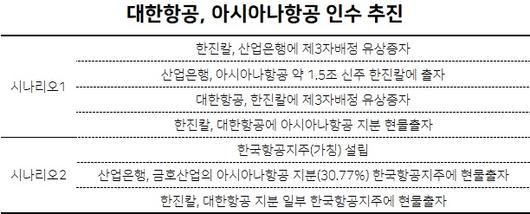

▶굳이 복잡한 구조 택했다. 왜? = 13일 투자은행(IB)업계에 따르면, 현재 유력하게 검토되는 방안은 아시아나항공 지분이 곧바로 대한항공에 넘어가는 방식이 아닌, 한진칼을 거쳐가는 방식이다. 먼저 한진칼이 산업은행에 제3자배정 유상증자를 하고, 그 대가로 약 1조5000억원 규모로 새로 발행한 아시아나항공 지분을 한진칼에 넘긴다. 그리고 대한항공이 재차 제3자배정 유상증자를 하면서 아시아나항공 지분은 대한항공으로 옮겨지는 방식이다.

대한항공과 산업은행 간 제3자배정 유상증자를 통해 곧바로 대한항공이 아시아나항공을 지배하는 방식도 가능하다. 오히려 간단하다. 하지만 굳이 두 차례에 걸쳐 유상증자를 단행하는 건, 이를 통해 산은이 한진칼 지분을 보유할 수 있기 때문이다.

|

한진가의 가장 큰 고민은 경영권 분쟁이다. 조원태 한진그룹 회장은 조현아 전 대한항공 부사장, 강성부펀드(KCGI), 반도건설 등이 참여한 ‘3자 주주 연합’으로부터 경영권 위협을 받고 있다. 이미 한진칼은 3자주주연합 측 지분이 이미 조 회장 측 지분보다 많은 상태다. 조 회장 측으로선 우군이 절실하다. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

산은으로서도 한진가 경영권 분쟁에 개입하게 된다는 부담이 적지 않다. 하지만, HDC현대산업개발의 아시아나항공 인수가 무산된 후 이대로 두면 아시아나항공 회생 자체가 불가능하다는 위기감이 팽배하다. 아시아나항공을 살리면서 대한항공을 인수전에 참여시키려면 산은으로서도 불가피한 카드인 셈이다. 대한항공의 아시아나항공 인수가 성사될 경우 연 매출 15조원의 초대형 국적 항공사가 탄생한다.

▶대한항공에도 아시아나에도 ‘윈윈 = 경영권 분쟁을 떠나 대한항공이 아시아나항공을 인수하게 되면 시너지 효과가 클 것이란 게 업계의 분석이다. 산은 역시 이 같은 효과를 기대하는 것으로 풀이된다.

대한항공은 아시아나항공과의 경쟁 노선을 효율화할 수 있다. 아시아나항공도 마찬가지다. 특히 코로나19 사태로 막힌 항공길이 언제 열릴지 불확실한 상황에서 노선 정리를 통한 수익성 개선을 달성할 수 있을 것이란 분석이다.

이는 아시아나항공 인수전에서 주요 컨설팅업체가 내놓은 최적의 방안이기도 하다. 지난해 아시아나항공이 처음 매물로 나왔을 당시 대형 사모펀드(PEF) 운용사들도 다수 아시아나항공 인수를 검토한 바 있다.

IB업계에 따르면, 당시 글로벌 경영전략 컨설팅 업체들은 하나같이 대한항공이 아시아나항공을 인수해야 턴어라운드가 가능하다는 분석을 내놓은 것으로 알려졌다. 이에 PEF 운용사들이 일찌감치 인수전에서 발을 뺀 사례도 있다.

|

당시 컨설팅사들은 아시아나항공의 항공기 운영 문제를 인수의 큰 걸림돌로 꼽았다. 항공기의 약 80%가 리스로 돼 있는데다 기종마저 다양해 운영 효율화 작업에 비용 및 시간이 너무 많이 투입된다는 게 골자다. 대한항공 규모의 대형 항공사가 나서서 사업재편을 단행하지 않는 한 경영 효율화 작업이 어렵다고 평가했다. |

최근 해외 항공사들 역시 항공사간 M&A를 통한 시장 재편이 활발하다. 유나이티드항공의 콘티넨탈항공 인수, 중국동방항공의 상하이항공 합병, 루프트한자의 오스트리아, 스위스 항공사 인수 등이 대표적이다. 대한항공이 아시아나항공을 인수하는 게 세계적 추세에 부합한다는 의미다.

miii03@heraldcorp.com

- Copyrights ⓒ 헤럴드경제 & heraldbiz.com, 무단 전재 및 재배포 금지 -

이 기사의 카테고리는 언론사의 분류를 따릅니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.