[서울=뉴스핌] 이홍규 기자 = 대형 콘텐츠 자산을 거느린 워너브러더스(WBD)에 대한 인수 시도가 되레 주가에 역풍이 되고 있는 넷플릭스(NFLX)를 둘러싸고 저점매수론이 고개를 든다. WBD 인수 성패와 무관하게 현재 주가가 펀더멘털 대비 저렴해 보인다는 게 매수론의 골자다.

◆WBD 인수 시도 역풍

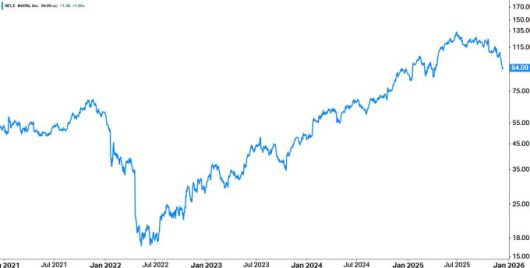

넷플릭스 주가는 10월30일 WBD 인수 타진 보도가 나온 이후 현재까지 14% 빠졌다. 현재가는 11일 종가 기준 94달러로 이날 하루 1%대 반등했지만 한 달여 동안 전개된 하락세의 기울기가 매섭다. 올해 6월 연중 고점 134달러 대비 낙폭은 30%로 확대된 상태다.

|

넷플릭스 주가 5년 추이 [자료=코이핀] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

넷플릭스 주가는 인수설 전부터 하락세였다. 상반기 넷플릭스 주가는 광고형 저가 요금제 호조, 라이브 스포츠 확대, 요금 인상 효과에 힘입어 6월 최고가를 찍었다가 재료 소진 평가와 함께 고평가 염려가 가세해 하락세로 전환했다. 3분기 이익이 기대치를 밑돈 것도 배경이 됐다. 일회성 이유 해명에도 민감한 반응이 나왔다.

최근 넷플릭스 시세 하락폭이 가파르게 확대된 것은 WBD 인수 시도가 역풍이 되고 있기 때문이다. 해리포터·DC유니버스 같은 간판 콘텐츠를 보유한 장기적으로 WBD 인수가 콘텐츠 명가로서의 입지를 올려놓는다고 해도 넷플릭스의 통합 운영역량이나 재무상태에 대해서는 물음표가 붙는다는 게 역풍 이유다.

*WBD 인수전은 9월 파라마운트의 첫 제안(주당 27억달러, WBD 전체)으로 시작됐다. 그 뒤 넷플릭스·컴캐스트까지 가세했다. 이달 5일 WBD 이사회는 넷플릭스안(주당 27.75달러<부채 포함 827억달러>, 스튜디오·스트리밍만 대상)을 승인했다. 파라마운트는 다시 WBD 주주들에게 직접 주당 30달러(1084억달러)의 적대적 인수를 제안하며 재도전에 나섰다.

◆"좋은 자산≠좋은 딜"

당장 역풍이 불고 있는 곳은 넷플릭스의 재무상태다. WBD 인수가 완료되면 넷플릭스의 총부채는 현재 약 145억달러에서 750~900억달러로 급증한다. 자기자본 대비 부채비율은 0.6배에서 2.5배가 넘는 수준으로 치솟는다. 회사는 인수용 자금으로 590억달러의 브릿지론을 조달한 상황이다. 신용등급 강등 염려가 나온다.

|

모바일 기기에서 콘텐츠를 탐색 중인 넷플릭스 애플리케이션 구동 화면 [사진=블룸버그통신] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

시너지 불분명함도 역풍이다. 시너지 효과가 크다면 채무 부담은 장기적으로 완화될 수 있지만 그 전망이 불투명해 당장의 재무 부담만 확실한 상황이다. 회원 간 중복이 크고 수익 모델이 충돌한다는 점이 시너지 효과 제한의 이유로 거론되고 있다. 시너지가 불분명하다면 빚을 지고 왜 사려고 하느냐는 불만이 나올 수밖에 없다.

☞[GAM] WBD 인수전 '삼각게임' ②넷플릭스 득실 딜레마, 시너지의 역설

WBD의 스트리밍 '맥스(옛 HBO 맥스)' 가입자 75%가 이미 넷플릭스를 쓰고 있다. 인수해도 '신규 가입자 유입'이라는 매출 시너지가 제한적이라는 평가가 나온다. 또 WBD가 '극장 개봉→자사 스트리밍→제삼자 라이선싱'의 경로를 통해 수익을 창출하는 가운데 자사 플랫폼에만 콘텐츠를 배포하는 넷플릭스의 독점 전략과 양립 가능성이 불투명하게 평가된다.

WBD가 보유한 해리포터·DC유니버스 같은 간판 콘텐츠의 가치 자체는 쟁점이 아니다. 넷플릭스에 더하면 당연히 좋다는 평가가 많다. 다만 문제는 827억달러라는 거액을 치르고 부채 비율을 대폭 늘려가며 가져올 만한지 여부다. 좋은 자산과 좋은 딜은 다르다는 게 현재 시장의 평가다.

무엇보다 파라마운트(PSKY)의 대항 인수 제안으로 인한 혼전 양상이 부담이 되고 있다. 넷플릭스는 대항에 맞서 인수가를 인상해야 할 압박에 놓이게 된다. 대항 제안 등장으로 인한 WBD의 최종결정 연장도 그 자체로 불확실성이다. 미국 정부가 반독점법 위반 조사를 예고한 가운데 무산되면 위약금 부담(58억달러)으로 귀결된다.

◆매수론자들의 항변I

그럼에도 역풍이 몰아치는 한복판에서 저점매수론이 나온 배경에는 가장 크게 주가가 펀더멘털 대비 크게 떨어졌다는 판단이 있다. 현재 넷플릭스의 주가수익배율(PER, 포워드)는 30.6배로 1년 만에 최저치다. 과거 5년 평균 추정치 38배 대비 19% 낮은 낮은 수준이다.

|

넷플릭스 포워드 PER 5년 추이 [자료=코이핀] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

▶②편에서 계속

bernard0202@newspim.com

저작권자(c) 글로벌리더의 지름길 종합뉴스통신사 뉴스핌(Newspim), 무단 전재-재배포 금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.