|

DS투자증권 리서치센터 제공 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

[파이낸셜뉴스] DS투자증권은 26일 두산에 대해 SK실트론 인수 자금 우려가 해소됐다고 평가했다. 두산이 두산로보틱스 지분 1170만주 담보 주가수익스왑(PRS) 계약 체결로 9477억원 규모 자금을 조달키로 하면서다. 두산로보틱스 지분율은 기존 68%에서 50%로 낮아진다.

김수현 DS투자증권 리서치센터장은 "이번 조달 자금과 두산이 보유한 기존 현금 및 현금성 자산 1조2700억원을 합산하면 가용자금은 2조1600억원 이상으로 추정된다. 이 자금은 향후 SK실트론 경영권 지분 70.6% 인수에 활용될 가능성이 높다고 밝혔다.

이어 "그동안 언급된 SK실트론 기업가치 5조원에서 순차입금 약 2조5000억원을 차감하면 에쿼티 밸류는 약 2조5000억원으로 추정된다. 경영권 프리미엄을 감안하더라도 약 2조5000억~3조원 수준에 형성될 가능성이 높다. 이 중 70.6% 지분을 취득할 경우 실제 인수 금액은 약 2조원 초반"이라며 "이번 조달은 그간 제기돼 왔던 두산의 자사주 활용이나 유상증자 가능성 등 자금 조달 우려를 완전히 해소할 전망"이라고 설명했다.

SK실트론 고객사는 삼성전자 27.7%, SK하이닉스 26.5%로 글로벌 최상위 메모리 업체 중심으로 형성돼 있다. 반도체 업황 피크아웃 이후 둔화국면에서도 연간 6000억원 이상 EBITDA(상각전영업이익)를 유지해왔다. 단기업황에 따라 이익이 급변하는 사업구조가 아닌 고정 고객기반, 반복 수요에 의해 구조적으로 30% 이상 높은 EBITDA마진을 유지하는 사업 모델이라는 평가다.

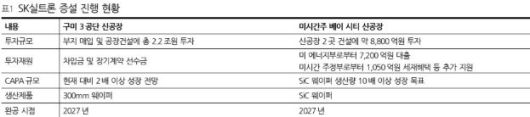

김 센터장은 "시장 언급에 따르면 구미 300㎜ 웨이퍼 신공장, 미시간 SiC웨이퍼 공장에 총 3조1000억원 규모 증설이 진행 중이다. 구미는 최대 생산능력 2배, 미시간은 10배 이상 확대해 완공은 2027년 전후다. 증설 후 EBITDA는 현재 6000억원대에서 1조원 이상으로 레벨업 될 전망이다. SiC웨이퍼의 높은 ASP(평균판매가격)와 마진 구조로 큰 폭의 수익성 개선도 기대된다"고 말했다.

ggg@fnnews.com 강구귀 기자

Copyrightⓒ 파이낸셜뉴스. 무단전재 및 재배포 금지.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.