100억원대 단기차입

과거에도 ‘꼼수‘ 적발

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

[헤럴드경제=배두헌 기자] 아시아나항공의 자회사들이 극심한 유동성 위기에 놓인 모(母)회사는 제쳐두고 비(非)항공 계열사들에게 자금을 빌려주고 있다.

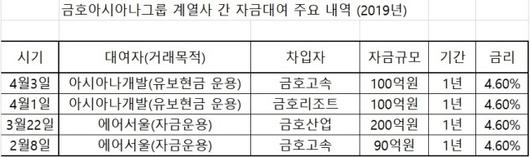

9일 금융감독원 전자공시시스템에 따르면 아시아나개발은 지난 5일 금호고속과 금호리조트에 각각 100억원씩 단기 차입금을 4.6%의 금리로 대여한다고 공시했다. 아시아나개발은 인천공항 내 화물터미널 시설관리 및 임대사업 등을 하는 아시아나항공의 100% 자회사다. 사내 유보현금 운용이 공식적으로 밝힌 거래 사유다. 금호고속과 금호리조트는 공히 ‘운영자금’을 위해 자금을 빌렸다고 공시했다.

하지만 모기업인 아시아나항공은 한때 회계감사인으로부터 ‘한정’ 의견을 받는 등 재무구조 개선에 어려움을 겪고 있다. 산업은행 등 채권단은 자산매각 등 강력한 자구노력을 주문하고 있다. 이들 자회사들은 모두 아시아나항공과 재무적으로 연결된다.

아시아나항공은 부채비율을 낮추기 위해 높은 금리의 영구채를 발행해 자금을 조달해왔다. 이번 ‘한정’ 감사의견서 파동 이후에는 그마저도 제동이 걸린 상태다. 시장의 신뢰를 잃으면서 자금조달 길이 하나 둘 막히는 상황이다.

아시아나개발은 지난해 계열사인 금호티앤아이에 18억원씩 6회에 걸쳐 100억원을 분할 대여한 사실이 공정거래위원회에 적발됐었다. 그룹 내부거래 공시 의무를 피하기 위해 자금을 수차례 나눠 지원하는 이른바 ‘쪼개기’ 거래를 한 것이다. 이번 자금대여 공시도 금요일 오후 늦은 시각에 이뤄졌다.

앞서 저비용항공사(LCC) 에어서울도 지난 3월과 2월 금호산업(200억원)과 금호고속(90억원)에 각각 자금을 빌려준 바 있다. 에어서울도 아시아나개발과 마찬가지로 아시아나항공의 100% 자회사다.

산은 관계자는 “아시아나항공 채권단 입장에서 그룹 계열사 자금 거래를 왈가왈부할 입장은 아니지만 늘 이슈가 돼왔던 문제는 맞다”고 말했다.

badhoney@heraldcorp.com

- Copyrights ⓒ 헤럴드경제 & heraldbiz.com, 무단 전재 및 재배포 금지 -

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.