매각 결정 후 '내정설' 나온 후보

작년 금호타이어 매각거래도 주관

7월 인수의향자 윤곽 드러날듯

|

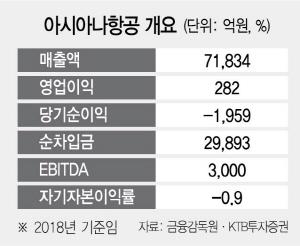

금호산업(002990)은 25일 아시아나항공(020560) 매각 주관사로 크레디트스위스(CS)증권을 선정했다고 밝혔다.

‘올해의 딜(deal)’로 꼽히는 아시아나항공 매각이 주관사 선정으로 궤도에 오른 것인데, 채권단의 실사를 거쳐 이르면 7월께 인수의향자의 윤곽이 드러날 전망이다. 금융자문을 맡을 매각 주관사가 선정 이후엔 채권단의 확인 실사에 필요한 재무·법률자문사 선정이 뒤따른다. 재무자문엔 EY한영, 법률자문엔 법무법인 세종으로 사실상 확정이 된 것으로 알려졌다. 2~3개월 가량의 실사를 거친 뒤 이르면 7월께 인수의향서(LOI)를 접수할 것으로 전망된다.

CS는 아시아나항공의 매각이 결정된 이후부터 ‘내정설’이 나오던 후보였다. 최근 과거 한국우주항공(KAI)과 하아닉스부터 최근 동부제철까지 산은발(發) 인수·합병(M&A) 금융자문은 CS가 독식하다시피 하고 있다. 금호그룹 관련 거래도 마찬가지다. 2015년 박삼구 회장이 금호산업을 인수해 그룹을 재건할 당시와 지난해 금호타이어를 중국 더블스타에 매각했던 거래도 CS가 주관을 맡았었다. 특히 CS IB 부문을 이끌고 있는 이경인 대표는 금호그룹 오너 일가와도 가까운 사이인 것으로 알려진다. 노무라증권 출신인 이 대표는 금호아시아나그룹의 대한통운 인수와 매각, 금호의 대우건설 매각, 또 박삼구 회장의 금호석유화학 지분 매각 등도 자문했다.

금호산업 측은 “지난 23일 주관사 선정을 위해 다수의 기관으로부터 제안서를 접수 받은 뒤 공정하고 투명한 선정 절차를 거쳐 최종적으로 CS를 매각 주관사로 선정하게 됐다”며 “국내 대형 항공사 매각과 관련해 매각에 대한 이해도 및 거래 종결의 확실성 등을 종합적으로 평가했다”고 설명했다.

다만 내정설이 끊이지 않던 후보가 주관사로 선정되면서 투자은행(IB) 업계에서도 뒷말이 나올 것으로 보인다. 표면적으로 ‘정상기업’인 아시아나항공 매각이지만 실상은 산은 중심의 채권단이 주도하는 딜이기 때문. 아시아나항공 매각 결정 이후 골드만삭스와 NH투자증권, KB증권, 삼성증권 등 국내외 IB가 주관사 선정을 위해 분주히 움직여 왔었다.

또 EY한영은 채권단 실사자문과 아시아나항공 매도 실사 자문을, 그리고 법무법인 세종이 법률자문을 맡을 것으로 전망된다. 매각 주관사 선정이 이후 채권단의 실사가 진행되면서 지난달 감사인 삼일PwC로부터 한정 의견을 받아 논란을 빚었던 아시아나항공의 회계 논란의 원인도 밝혀질 수 있다. 이후 매도 실사까지 거치면 빠르면 7월께 인수의향자의 윤곽이 드러날 수 있다. /김상훈·박시진기자 ksh25th@sedaily.com

[ⓒ 서울경제, 무단 전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.