|

(유안타증권) |

미국과 중국의 무역분쟁이 재점화되면서 금융시장의 변동성이 다시 커지고 있다. 이런 가운데 인도네시아와 인도, 금 자산이 무역분쟁 대응 전략이 될 수 있다는 분석이 나왔다.

지난주 도널드 트럼프 미국 대통령이 중국 통신장비업체 화웨이를 겨냥해 국가비상사태를 선포하면서 양국의 갈등이 극에 달하고 있다. 미·중 무역갈등이 고조되면서 이달 모건스탠리캐피털인터내셔널 올컨트리월드지수(MSCI ACWI)의 수익률은 마이너스(-) 3.4%를 기록했고, 경기민감 원자재인 미국 서부텍사스원유(WTI)도 1.7% 하락했다.

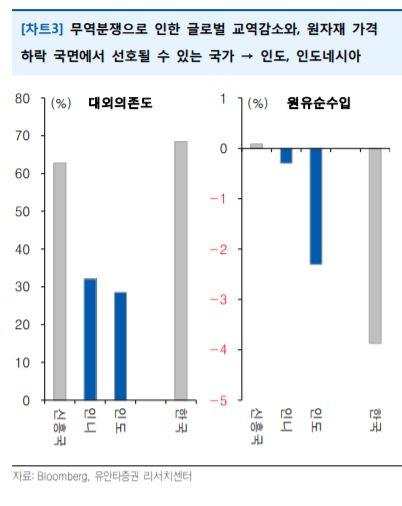

민병규 유안타증권 연구원은 “무역분쟁으로 증시 변동성과 불확실성이 커진 국면에서 글로벌 교역시장이나 생산 체인에서 한 발 떨어져 있고 원자재 가격 하락이 경제에 도움이 되는 구조를 가진 국가가 유망하다”며 “신흥국 중 대외의존도가 낮고 원유순수입국이라는 조건을 갖춘 국가는 인도와 인도네시아”라고 했다.

이어 “무역분쟁이 격화됐던 지난해 4분기 증시 수익률을 살펴보면 인도는 -0.4%, 인도네시아는 3.6%로 같은 기간 ACWI 지수 수익률이 -13.1%였음을 고려하면 무역분쟁의 불확실성을 대비하는 투자처로 살펴볼 수 있을 것”이라고 강조했다.

원자재 중에서는 금을 장단기 투자 매력 큰 자산으로 지목됐다. 지난해 4분기 금의 수익률은 7.5%로 같은 기간 원자재 지수의 수익률인 -12.5%를 크게 웃돈다. 민 연구원은 “금이 단연 불확실성에 대비하는 좋은 선택지가 될 수 있다”며 “무역분쟁 리스크를 줄일 수 있는 수단으로서 금의 보유가치를 높인다”고 설명했다.

그는 이어 “보유자산 다변화를 위한 글로벌 중앙은행들의 금 매수세와 선물시장에서의 투기적 순매수 포지션 유입은, 향후 수급 측면에서 금 가격 상승에 도움이 될만한 내용”이라면서 “작년 하반기 글로벌 중앙은행들의 금 순매수 총량은 약 419톤으로 2013년 이후 최대 규모를 기록했고, 올해 1분기에도 145톤 규모의 매수세가 유입됐다”고 덧붙였다.

[이투데이/김나은 기자(better68@etoday.co.kr)]

▶프리미엄 경제신문 이투데이 ▶비즈엔터

Copyrightⓒ이투데이, All rights reserved. (무단 전재 및 재배포 금지)

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.