442조 중 국채 123조 역대 최대

비중 미미한 회사채, 대기업 쏠림

中企는 사모 회사채시장으로 몰려

|

최근 안전자산 선호로 채권 수요가 최고조지만 국채 편중 현상은 여전한 것으로 나타났다. 특히 회사채는 대기업 쏠림이 큰 양극화가 심각해 채권 시장의 구조 개선이 시급하다는 지적이다.

15일 금융투자협회에 따르면 올해 들어 지난 14일까지 채권 발행액은 442조원에 육박했다. 채권 종류 가운데 비중이 가장 높은 국채는 상반기 104조8,000억원으로 역대 최고치를 경신한 뒤 현재 123조7,600억원까지 발행액을 늘렸다. 최근 금리 인하 환경이 조성되며 국채 투자 인기는 더 커질 것으로 보인다. 채권은 금리가 낮을수록 수익률은 반대로 높아지기 때문이다. 13일 3년 만기 국고채 금리는 1.150%를 기록해 최저치 기록을 깼다. 미중 무역분쟁 장기화와 일본 무역보복까지 겹쳐 경제성장률 전망이 갈수록 낮아지는 탓에 한국은행이 금리 인하 속도를 높여 사상 처음 1%대 기준금리 시대가 이르면 내년 열릴 것이라는 전망이 많다.

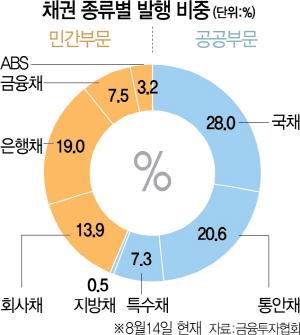

이런 가운데 민간보다 공공 부문 채권에 대한 ‘편식’이 해소돼야 한다는 지적이 나온다. 지난해 장내 시장에서 채권 거래량의 99.3%가 국채였다. 상대적으로 쏠림이 덜한 장외 시장도 국채와 통안채, 특수채 비중이 55.9%였고 회사채(13.9%), 금융채(7.5%) 등은 미진했다.

특히 기업의 주요 자금조달 창구인 공모 회사채는 대기업 편중이 여전히 심각해 모처럼 맞은 채권 호황의 온기가 중소기업으로 퍼지지 않고 있다. 올 상반기 현재 신용등급 A 이상(A·AA·AAA) 기업이 발행한 회사채 비중은 94%에 이르고 BBB와 하이일드(BB 이하) 등은 6%에 그쳤다.

이 때문에 신용등급이 낮을 수밖에 없는 중소기업은 이른바 ‘쩐주’를 대상으로 한 사모 회사채 시장으로 모여들고 있다. 최근 코스닥 상장사들이 채권 형태로 발행돼 특정 가격에 주식으로 바꿀 수 있는 전환사채(CB) 발행에 대거 나선 것도 회사채 양극화가 원인이다. 김필규 자본시장연구원 연구위원은 “국내 공모 회사채 시장이 대기업에 편중되다 보니 신용도가 낮은 기업은 다른 자금조달 수단을 활용할 수밖에 없다”고 지적했다.

증권신고서 제출 의무 면제 등 공모보다 정보 공개가 덜하다는 측면에서 중소기업의 회사채 발행 시장이 ‘감시 사각지대’에 놓였다는 비판 역시 나온다. 불공정거래를 잡아낼 수단이 약하다는 것이다. 한 증권사 고위 임원은 “금융당국도 사모를 ‘전문투자자 사이의 문제’라며 관심을 덜 쏟는 측면이 있는 것이 사실”이라고 말했다. /조양준·신한나기자 mryesandno@sedaily.com

[ⓒ 서울경제, 무단 전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.