|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

금융사가 아닌 민간 기업들이 외화채권 시장에 잇달아 문을 두드리고 있다. 조달 환경이 개선됐을 뿐 아니라 자체 달러 수요도 늘어났기 때문이다. 국책은행 등 은행권 위주였던 한국물(국내 기업이 해외에서 발행하는 외화표시채권) 시장 참여자들은 앞으로 더욱 다양해질 전망이다.

15일 투자은행(IB) 업계에 따르면 일반 기업이 올 상반기 발행한 외화채권 규모는 약 25억달러(약 3조3300억원)였다. 이는 전년 동기 대비 약 70% 늘어난 액수다. 같은 기간 일반 기업과 공기업, 금융사 등을 망라한 한국물 전체 시장 발행량이 133억달러에서 156억달러로 약 17% 늘어난 점을 감안하면 일반 기업 약진 추세는 더욱 두드러진다.

한국물 시장은 KDB산업은행과 한국수출입은행을 비롯해 은행 비중이 압도적이다. 중소·중견기업과 개인 고객들의 외화자금 수요에 일찌감치 대응해왔다.

발행사의 저변이 다양해지기 시작한 건 지난해부터다. 우선 은행 이외 제2금융권에서 적극적으로 외화채 발행에 나섰다. 한화생명, KDB생명 등 자본 확충이 필요한 보험사들이 외화자금을 줄줄이 확보해갔다. 미래에셋대우는 국내 증권사 중 최초로 달러채를 찍기도 했다. 반면 지난해 신규 발행사 중 비금융 일반 기업은 한국타이어가 유일했다.

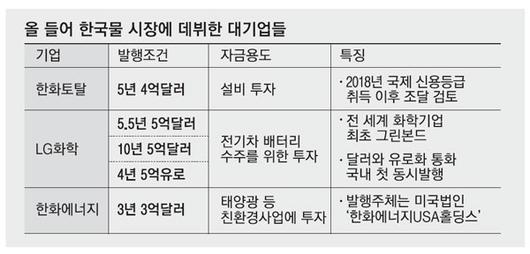

올 들어서 분위기는 확연히 달라졌다. 비금융사 일반 기업들이 잇달아 한국물 시장에 계속해서 도전하는 분위기다. 현재까지 한화토탈과 LG화학, 한화에너지 세 곳이 데뷔를 마쳤다. 올 초 한화토탈은 5년물 4억달러(약 4800억원) 규모 자금을 아시아와 유럽 시장에서 확보했다. LG화학은 발행 통화를 달러와 유로로 나눠 각각 10억달러(약 1조2000억원), 5억유로(약 6800억원) 발행했다. 신규 발행임에도 우량 신용도를 내세워 금리를 예상보다 대폭 낮췄다. 한화에너지USA홀딩스는 산업은행의 지급보증을 받아 3년물 3억달러(약 3600억원)를 조달하는 데 성공했다.

민간 기업들이 달러채 시장에 도전하는 건 조달 여건이 개선된 덕분이 크다. 회사의 신용등급과 인지도, 스왑 여건 등에 따라 상이하지만, 전문가들은 국제신용등급 'A0' 이상인 기업들이 원화채와 크게 다르지 않은 수준으로 달러채를 발행할 수 있다고 보고 있다.

달러 수요가 늘어난 점도 배경으로 지목된다. 한화토탈과 LG화학, 한화에너지 모두 해외 시장에서 달러로 투자하기 위해 조달에 나섰다. 일부 기업은 해외 자본시장에서 존재감을 키우기 위해 외화채 시장에 뛰어들고 있기도 하다. 연기금, 자산운용사 등 현지 기관투자가들과 접점을 만들 수 있기 때문이다.

국내 기업들이 한국물 시장에 진출하는 사례는 늘어날 것이란 전망이 지배적이다. 다만 기획재정부와 발행 목적과 시기 등을 논의해야 하는 점은 변수로 지목된다. 외화채를 발행하려는 기업은 주간사단을 꾸려 실무작업을 마친 뒤, 기재부로부터 발행 가능 날짜(윈도)를 받아야 한다. 시장 관계자는 "기획재정부가 대외부채 관리 차원에서 달러 수요를 지닌 기업과 차환 물량이 남은 기업들의 발행만 권고 중이어서, 특별한 목적 없이 누구나 외화채를 조달하기엔 현실적으로 어려울 것"이라고 말했다.

[강우석 기자]

[ⓒ 매일경제 & mk.co.kr, 무단전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.