당국, 은행ㆍ증권사 합동검사

금리 급락하면 4558억원 증발

판매액의 89% 개인에 집중돼

|

서울 여의도 금융감독원. <연합뉴스> |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

금리연계형 파생결합증권(DLS)에 투자한 개인투자자 3654명이 원금의 절반 이상을 날릴 위기에 처했다. 이 중 일부 투자자의 경우 최대 원금의 95%까지 손실을 볼 수도 있을 것으로 예상된다. 다음 달 중순부터 이어지는 상품 만기를 앞두고 1조원 상당이 팔린 금리연계형 DLS 후폭풍이 커질 전망이다.

이에 따라 금융감독원은 판매한 은행은 물론 증권사와 운용사 등 관련 상품의 설계부터 제조, 판매까지 전 과정을 들여다보는 고강도 검사에 나선다. 불완전 판매 민원도 늘어나 분쟁조정 관련 현장 조사도 병행한다. 금감원은 19일 이런 내용의 ‘해외금리 연계 파생결합상품 판매현황과 대응방향’을 발표했다.

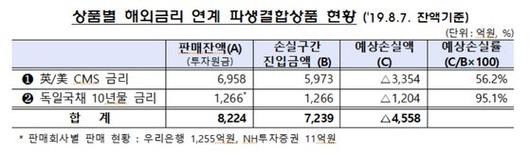

DLS는 금리나 환율, 국제유가 등을 기초자산으로 한 파생금융상품이다. 정해진 조건을 충족하면 약정한 수익률을 만기에 지급한다. 중위험ㆍ중수익 상품으로 소문나면서 지난 7일 기준 8224억원(판매 잔액)어치가 팔렸다.

전체 판매 잔액의 99%는 은행에서 DLS를 펀드(DLFㆍ파생결합펀드)에 담아 사모펀드 형태로 고액자산가에게 팔았다. 주로 우리은행(4012억원)과 KEB하나은행(3876억원)에서 팔렸다. NH투자증권(11억원) 등 증권사에서도 일부 판매했다. 전체 판매액 중 개인투자자(3654명)의 자금이 89%를 차지한다. 1인당 2억원꼴이다. 법인(188곳) 돈은 10%에 불과했다.

|

자료: 금감원 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

금리 연계형 DLS를 둘러싼 논란이 커진 건 기초자산인 해당 국가의 채권금리가 예상을 깨고 급락하면서 ‘원금손실’ 구간에 진입했기 때문이다. 만기일까지 채권 금리가 회복되지 않으면 일부 투자자는 최대 95%가 넘는 원금을 잃을 위기에 놓여있다.

기초자산에 따라 손실률은 차이가 있다. 금감원에 따르면 영ㆍ미국 이자율 스와프(CMS) 금리 연계형 상품의 경우 만기까지 평균 예상손실률은 56.2%다. 이렇게 되면 판매 잔액(6958억원)은 3604억원으로 절반 수준으로 쪼그라들 수 있다.

상황이 더 심각한 것은 독일 국채 10년물 채권금리 연동 상품이다. 판매금액 전체(1226억원)가 이미 손실 구간에 진입했다. 이 상품은 해당 금리가 -0.3%보다 높으면 연 4% 이상의 수익을 제공하지만 -0.3%보다 낮아지면 차이에 손실 배수(250배)를 곱한 비율로 원금을 잃는 구조다.

금감원에 따르면 현재 금리가 오는 11월까지 반등하지 않으면 평균 예상 손실률은 95.1%에 달한다. 원금은 62억원만 남기고 1204억원이 증발할 수 있다는 얘기다. 블룸버그에 따르면 독일 10년물 금리는 지난 15일 -0.7129%로 사상 최저 수준으로 떨어졌다가 16일 소폭 반등하며 -0.6848%로 마감했다.

염지현 기자 yjh@joongang.co.kr

▶ 중앙일보 '홈페이지' / '페이스북' 친구추가

▶ 이슈를 쉽게 정리해주는 '썰리'

ⓒ중앙일보(https://joongang.co.kr), 무단 전재 및 재배포 금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.