주가 하락에 따른 주주 반대 발목

주식매수청구권 매수대금 초과

공동 신약개발 연구 등 협력 지속

툴젠, 이전 상장과 제넥신 포함 M&A 재추진

|

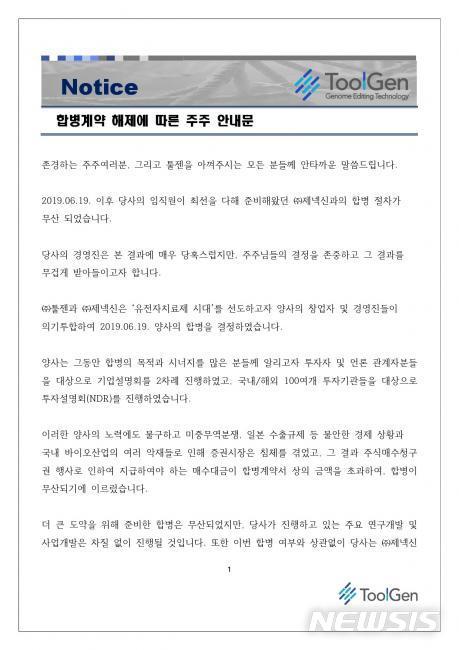

【서울=뉴시스】툴젠 주주 안내문 |

【서울=뉴시스】송연주 기자 = 면역항암, 유전자백신, 유전자교정 분야에서 시너지를 창출할 것으로 기대받던 두 바이오기업 제넥신과 툴젠의 합병이 무산됐다.

무산 이후에도 양사는 신약 공동개발 협력관계를 이어나가겠다고 밝혔다.

20일 제넥신은 주식매수청구권 행사에 따른 합병 계약 해제 사유가 발생해 툴젠과의 합병 계약을 해제했다고 공시했다.

이번 무산은 합병과 관련해 지급해야 되는 주식매수청구권의 매수대금이 양사 모두 일정 금액(제넥신 1300억원, 툴젠 500억원)을 초과하면서 결정됐다.

제넥신 주식매수청구 주식 수가 보통주 344만2486주, 우선주 146만5035주이고 툴젠 주식매수청구 주식 수는 보통주 151만3134주였다.

주식매수청구권은 합병에 반대하는 주주가 회사에 자신이 보유한 주식을 회사 측에 적정가에 매수해 달라고 요구하는 권리를 말하는 것으로, 주주의 반대를 이겨내지 못한 것이다.

툴젠 관계자는 “양사의 노력에도 미중무역분쟁, 일본 수출규제 등 불안한 경제 상황과 국내 바이오산업의 여러 악재들로 증권 시장이 침체를 겪었고, 그 결과 주식매수청구권 행사로 인해 지급해야 하는 매수대금이 합병계약서 상의 금액을 초과해 무산됐다”고 설명했다.

앞서 양사는 ‘유전자치료제 시대’를 선도하고자 양사의 창업자 및 경영진들이 의기투합해 지난 6월 19일 합병을 결정했다.

면역항암제, 유전자 백신, 유전자 교정 분야에서 시너지를 창출하고, 핵심원천기술 간 유기적인 융합개발로 글로벌 시장 경쟁력을 확보하기 위한 결정이었다.

다만, 합병 계약 해제 후에도 양사가 진행 중인 주요 연구개발 및 사업개발은 차질 없이 진행할 것이라는 계획이다.

양사는 무산과 상관없이 신약 공동개발 등의 협력 관계를 유지해 나갈 것이라고 설명했다.

이와 함께 툴젠은 이전 상장과 M&A를 계속 추진하겠다는 방침이다.

3세대 크리스퍼 유전자가위 원천기술을 보유한 툴젠은 세 차례 코스닥 이전상장을 추진했지만 번번이 무산된 바 있다.

툴젠은 “합병절차 이전에도 IPO(기업공개)를 경영상 주요목표로 두고 M&A 등 다양한 선택지를 고려해 경영판단을 해왔다”며 “앞으로도 기업가치 증대와 주주가치 제고라는 기준 아래 IPO 추진 및 제넥신을 포함한 M&A 재추진 등 다양한 대안들을 면밀히 검토할 것”이라고 말했다.

songyj@newsis.com

▶ 뉴시스 빅데이터 MSI 주가시세표 바로가기

▶ 뉴시스 SNS [페이스북] [트위터]

<저작권자ⓒ 공감언론 뉴시스통신사. 무단전재-재배포 금지.>

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.