|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

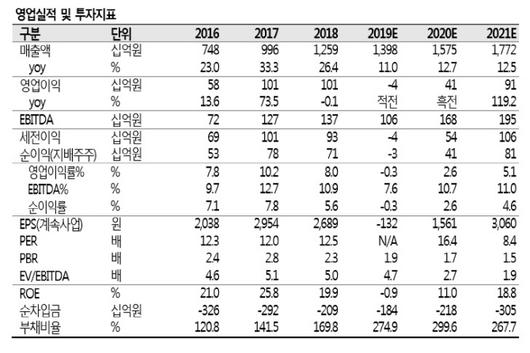

[이데일리 권효중 기자] SK증권은 13일 제주항공(089590)에 대해 그룹사인 애경그룹이 아시아나항공 인수전에서 탈락하면서 오히려 재무적 악재가 해결된 것으로 볼 수 있다고 판단했다. 입찰 가격이 재무 상태에 큰 영향을 줄 수 있었는데, 인수에 실패한 것이 오히려 ‘호재’라는 의미다. 이에 투자의견 ‘매수’와 목표주가 3만원으로 분석을 개시했다.

지난 12일 아시아나항공 매각 우선협상대상자로 HDC현대산업개발과 미래에셋대우의 컨소시엄이 선정됐다. 유승우 SK증권 연구원은 “애경그룹도 스톤브릿지캐피탈과 컨소시엄을 구성해 인수전에 참여했으나 입찰 가격의 차이로 결국 좌절됐다”며 “사실 애경그룹의 입찰 가격은 재무 상태에 큰 영향을 줄 것이 자명하기 때문에 인수 무산은 재무적 악재 해결로 봐야 한다”고 짚었다.

다만 에어부산의 분리매각이 검토될 경우는 새로운 변수가 될 수 있다는 예상이다. HDC현대산업개발의 모회사인 HDC지주회사가 종손회사로 아시아나항공의 자회사인 에어서울과 에어부산을 편입하게 될 때 공정거래법상 분리 매각 가능성이 있다. 공정거래법상 지주회사가 중손회사를 편입할 때에는 인수 뒤 2년 안에 지분을 100%까지 늘려야 하는데, 에어서울은 아시아나항공의 100% 자회사이지만 에어부산은 44.2%밖에 보유하고 있지 않기 때문이다.

유 연구원은 “에어부산의 분리매각이 검토된다면 이번 입찰에 참여했던 애경이 다시 참여할 가능성을 배제할 수 없다”며 “그나마 에어부산은 재무구조가 안정적이기에 인수 대금 과잉 논란에서는 다소간 자유로울 것”이라고 평가했다.

유 연구원은 “제주항공의 지속 가능한 ROE는 13.9% 수준으로, 투자의견 매수와 목표주가 3만원을 각각 제시한다”고 덧붙였다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.