김선철 한화투자증권 상품전략실장(상무)은 "세계 경제는 정치의 영역으로 진입한 상황이어서 경제학자들의 전망은 틀릴 가능성이 커졌다"면서 "미·중 양국 분쟁은 휴전 상태일 뿐, 위험이 완전히 제거된 것은 아니라는 점에 유의해야 한다"고 말했다.

|

김선철 한화투자증권 상품전략실장은 "신흥국 투자도 개별 국가 상황에 따라 달라질 수 있지만 이 중 멕인러브 채권은 선진국 채권보다 더 높은 수익률을 보일 것"이라며 "이 나라들의 환율은 10년래 바닥 수준이기 때문에 환 리스크도 낮은 편"이라고 말했다. /김연정 객원기자 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

김 실장은 지난 25년간 여의도에서 한우물을 파온 증권통이다. 그가 이끌고 있는 상품전략실은 MD(머천다이저) 10명이 소비자에게 필요한 금융 상품을 시의적절하게 공급하고, 시장 트렌드도 잘 읽어내기 위해 고군분투하고 있다.

이런 성과에 힘입어 한화투자증권은 최근 펀드 판매사 28곳을 대상으로 투자자 보호, 펀드 성과 수준 등을 평가한 결과에서 종합 부문 1위를 차지했다.

―올해의 투자 전략은?

"분산투자와 해외투자를 투자의 양대 축으로 세운 뒤, 유동성 투자에 신경 써야 한다. 유동성 투자란, 투자자가 원할 때 언제든지 돈을 뺄 수 있는 상품을 골라야 한다는 얘기다. 올해부터는 경제보다 정치적 변동성이 큰 변수로 작동하기 때문에 상황이 바뀌었을 때 언제든 돈을 뺄 수 있는 상품에 투자해야 한다. 또 아무리 특정 상품의 미래가 밝아 보인다고 해도, 거액을 편중 투자하는 것은 절대 하지 말아야 한다. 작년엔 국내 상품과 해외 상품의 투자 비율을 60대40 정도로 배분했지만, 앞으로는 이를 40대60으로 차차 바꿔나가려고 한다."

|

―신흥국 시장 전망은?

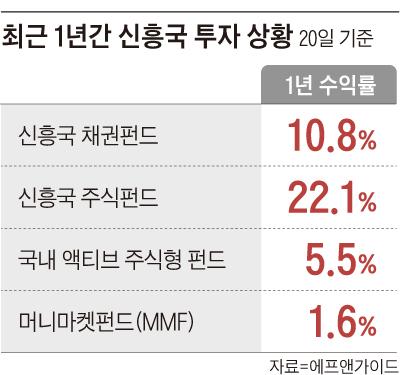

"미·중 무역 분쟁 완화와 달러화 약세 등으로 위험 선호 심리가 살아나면서 신흥국 시장에 대한 기대감도 높아지고 있다. 올해는 특히 '멕인러브(멕시코·인도네시아·러시아·브라질)'에 주목할 것을 권한다. 이 나라들은 중산층 인구가 증가하고 있고, 소비 능력이 있는 계층이 계속 확대되고 있다. 기본적으로 인구 수가 좀 되고, 국민의 나이가 젊다는 얘기다. 지금까지는 중국이 생산하고 전 세계가 소비하는 구도였지만 앞으로는 중국의 중산층이 늘어나면서 동남아시아 등 신흥국에서 생산하고 중국이 소비하는 구도로 바뀔 것이다. 중국의 중산층은 웬만한 나라의 인구보다 몇배나 많다."

―신흥국 투자, 위험하지 않은가?

"지난해 국제통화기금(IMF)이 올해 신흥국의 성장률을 4.6%로 전년(3.9%)보다 개선될 것으로 전망했다. 신흥국의 성장세에 대한 기대가 커지면서 글로벌 자금도 이동하는 중이다. 신흥국 채권에 골고루 투자하는 상품이 여럿 있다. 신흥국들은 1990년대 말 금융 위기 이후 흥청망청하면서 미국 달러를 쓰지 않았다. 외환도 비교적 넉넉한 편이고, 경제성장률도 꾸준히 유지하고 있다. 채권의 유동성도 좋다. 이만한 투자처가 있는가? 환 리스크를 감안해도 웬만한 대체 상품보다 좋을 것이다."

―멕인러브 중 유망한 투자처는?

"브라질은 물가 상승 우려가 커 금리 인하 가능성이 작지만 멕시코, 러시아, 인도네시아 등 주요 신흥국들은 기준금리 하락 전망이 나오고 있다. 미국의 정책금리가 동결될 것으로 전망되고 유럽중앙은행(ECB)의 통화정책 한계 때문에 선진국에서 지난해와 같은 채권 강세가 재현되기 어려울 것이다. 환율 위험이 크다는 의견도 있지만, 이 나라들의 환율은 10년래 최저 수준이다. 더 밑으로 내려갈 가능성은 작다고 본다."

―대체 투자라면 부동산 펀드는 어떤가?

"앞으로 부동산 펀드는 꼼꼼하게 따져보고 선택해야 한다. 전 세계 부동산 가격이 너무 올라서 리스크 대비 리턴, 즉 기대수익률이 너무 낮아졌기 때문이다. 개인은 기관과 달리 플랜 B가 사실상 없기 때문에 만기 시점에 청산(exit)이 제대로 될지도 고민해봐야 한다. 또 작년에는 안전자산 선호 추세에서 미국 국채나 달러 표시 채권에 대한 선호도가 강했지만, 올해는 달러가 약세로 흘러갈 가능성이 커 보이므로 작년보다는 보수적으로 접근하는 것이 좋겠다."

이경은 기자(diva@chosun.com)

<저작권자 ⓒ ChosunBiz.com, 무단전재 및 재배포 금지>

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.