라임사태 일반 투자자만 '골탕'

은행·증권 30곳 판매수수료 1% 떼

증권업계 최소 390억+α 벌어들이고

라임 임원 51억, 직원은 4.6억 챙겨

|

이종필(왼쪽) 전 라임자산운용 부사장이 지난해 10월 14일 서울 영등포구 여의도동 국제금융센터(IFC)에서 열린 펀드 환매 중단 사태 기자 간담회에서 원종준 라임운용 대표의 발언을 듣고 있다. (사진=연합뉴스) |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

[이데일리 박종오 기자] “금융시장은 기울어진 운동장입니다.”

금융감독원 원승연 부원장(자본시장 담당)은 지난해 10월 파생결합펀드(DLF) 투자 손실 사태 브리핑에서 이렇게 말했다. 금융시장은 정보가 많은 금융회사가 정작 개인 투자자에겐 불완전한 정보를 제공해 투자자만 손해를 보게 되는 불공정한 거래가 이뤄지기 쉽다는 얘기다.

최근 금융시장의 최대 이슈인 라임자산운용의 1조6000억원대 펀드 환매(투자금 환급) 중단 사태도 마찬가지다. 고객 돈 수천억 원을 날릴 수 있다는 우려가 제기되지만, 정작 은행·증권사 등 금융회사는 손실은커녕 중간에서 이익을 챙겨서다.

◇은행·증권사 30곳, 라임펀드 팔아 최소 590억 벌어

22일 금융투자 업계에 따르면 라임운용의 사모펀드 상품을 판 은행·증권사 등 30개 금융사는 판매액의 1% 안팎을 판매 수수료로 뗐다. 투자금 1억원을 받으면 100만원을 선취 수수료로 가져갔다는 의미다.

라임운용의 펀드 설정액(투자원금)은 환매 중단 사태가 터지기 이전인 지난해 7월 말 기준 역대 최대인 약 5조9000억원에 달했다. 금융회사가 펀드 판매로만 최소 590억원(5조9000억원의 1%), 중간에 펀드를 환매한 투자자들까지 고려하면 이를 훨씬 상회하는 수수료를 챙긴 것이다.

신한·우리은행 등 4대 시중은행에서만 작년 9월 말 기준 1조3315억원어치를 팔았다. 펀드 판매 수수료로만 100억원 넘게 벌어들였다. 국책은행인 KDB산업은행(61억원)과 IBK기업은행(53억원)도 라임 펀드 판매에 뛰어들었다. 기업은행 자회사인 IBK투자증권도 21억원가량을 팔았다.

증권사 중에는 대신증권 판매액이 7940억원으로 가장 많다. 키움증권(6463억원), 신한금융투자(5601억원), KB증권(3399억원)이 그다음이다. 증권업계가 가져간 라임 펀드 판매 수수료는 최소 380억원가량으로 추산된다.

금융 당국 관계자는 “은행의 경우 금액이 적기는 하지만 펀드 판매액의 0.01~0.05% 정도를 펀드 신탁 업무 보수로 함께 받았다”며 “모두 투자자 돈으로 부담하는 것”이라고 말했다.

◇증권사, 펀드 대출로 4~5% 이자 챙겨

|

[그래픽=이데일리 문승용 기자] |

증권사는 판매 수수료 외에 또 다른 수익을 챙겼다. 라임운용과 맺은 총수익스와프(TRS) 계약을 통해서다. TRS는 펀드 운용사가 투자자의 투자금 등을 담보로 증권사로부터 돈을 빌려 투자 이익이 나면 운용사가 이익을 가져가고 증권사에 수수료(이자)를 주는 파생 계약이다. 담보로 제공한 투자금보다 더 큰 금액을 투자해 이른바 ‘레버리지(지렛대) 효과’를 누리려 한 것이다.

예를 들어 투자자가 자기 돈 10억원으로 아파트를 사서 1년 만에 집값이 10%(1억원) 오르면 투자 수익률은 연 10%에 불과하지만, 자기 돈 10억원에 은행에서 10억원을 금리 3%에 대출받아 20억원짜리 아파트를 사고 집값이 10%(2억원) 상승할 경우 수익률은 17%에 달한다.

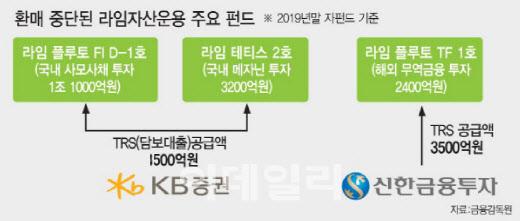

증권사는 TRS 계약으로 라임운용에 빌려준 돈의 연 4~5% 이자를 사용료 명목으로 받아 챙겼다. KB증권이 TRS를 활용해 라임의 ‘플루토 FI D-1호’와 ‘테티스 2호’ 펀드에 대출해준 금액은 현재 최소 1000억원에서 2000억원 수준이다. 라임운용이 투자자의 투자금에 KB증권에서 빌린 돈을 보태 투자한 금액은 한때 6300억원에 육박했지만 지금은 그 규모가 절반 수준으로 줄었다.

한국투자증권도 이 2개 펀드에 1000억원 미만을 제공했다. 신한금융투자의 경우 ‘플루토 TF 1호’ 펀드에 3500억원가량을 빌려준 상태다. 라임운용이 고객의 펀드 투자금 2400억원을 신한금융투자에 담보로 잡히고 신한금투가 여기에 자기 돈 3500억원을 더한 약 6000억원을 해외 무역금융 자산에 투자해 이익이 나면 라임이 가져가는 구조다. 증권사는 이 같은 대여금 이자에 추가로 TRS 계약 체결 때마다 받는 선취 수수료를 포함하면 라임운용과의 거래에서 막대한 이익을 남겼을 것으로 추정된다.

게다가 증권사는 각 펀드에서 실제 투자 손실이 발생해도 일반 투자자보다 먼저 대출금을 회수할 수 있다. 은행 대출을 받아 아파트를 샀다가 집값이 폭락하면 금융회사 대출금을 먼저 갚고 집주인이 손실을 고스란히 감당해야 하는 것과 같은 맥락이다.

한 금융 전문가는 “운용사가 마음대로 개인 투자자의 투자금을 증권사에 담보로 맡기고 대출을 일으키는 것은 위법 소지가 있어 보인다”고 지적했다. 다만 금감원 관계자는 “투자자들도 라임이 레버리지를 이용해 투자한다는 사실을 알고 있었을 것”이라고 했다.

◇도주한 이 전 부사장 3년치 연봉 300억원 받아

이번 사태의 주체인 라임운용 임직원도 펀드를 굴리며 막대한 보수를 챙겼다. 라임운용은 펀드 판매액의 연 0.6%를 운용 및 성과 보수를 받았다. 라임운용이 지난 3년간 회사 임원과 직원에게 지급한 급여(퇴직금 제외)는 257억원, 133억원에 이른다. 2018년 말 기준 라임운용의 임원이 5명, 직원이 29명이었다는 점을 고려하면 임원은 3년 치 연봉과 성과급 등으로 1명당 51억원, 직원은 1명당 4억6000만원가량을 받은 셈이다.

금융권 관계자는 “최근 도주한 이종필 전 부사장의 경우 3년여간 300억원가량의 보수를 받은 것으로 안다”며 “라임운용의 펀드 운용이 사기라는 법원 판결을 받을 경우 일단 라임이 자기자본(지난해 9월 말 기준 약 338억원)으로 투자자 돈을 먼저 배상하고 구상권 등을 청구해 이 전 부사장에게 돈을 다시 받아내야 할 것으로 보인다”고 말했다.

금융회사가 금융 상품 판매 수수료 수익을 올리기 위해 주도적으로 라임운용에 펀드 제조, 이른바 ‘OEM(주문자상표부착생산) 펀드’를 주문한 것 아니냐는 의혹도 나온다. 금감원 관계자는 “현재로선 은행 등 판매회사가 라임 측에 펀드를 만들어 달라고 주문한 정황을 파악한 것이 없다”면서도 “펀드 설정 등에 판매사 관여가 없었다고 단정적으로 말하기는 불확실하다”고 했다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.