금호아시아나그룹, 금호고속 인수과정 라임과 첫거래

700억원 자금 조달하고, 계열사 통해 700억원 투자

꺾기 아니냐 의심하지만…결과론적 해석 우려하는 시각도

|

박삼구 금호아시아나그룹 회장이 2017년 11월28일 서울 종로구 금호아시아나 본사에서 열린 금호홀딩스와 금호고속 합병 완료에 따른 긴급 기자회견을 열어 발언하고 있다.(사진=연합뉴스) |

◇“금호고속 리스크 컸는데 라임 나서”

금호그룹은 자금난을 겪으면서 2015년 사모펀드 칸서스KHB에 금호고속을 매각했다. 효자 기업 금호고속을 되사오는 것은 `금호 재건`을 꿈꾸는 박삼구 회장의 의지였다. 문제는 돈이었다. 인수하려면 신규 자금 약 1500억원이 부족했다. 금호그룹은 자금을 조달하고자 금호터미널(현 금호홀딩스)이 보유한 대우건설 지분을 담보로 내놓고 투자자를 모집했다. 담보 가치는 약 3000억원 규모로 넉넉했다.

당시 금융투자업계 반응이 엇갈렸다는 후문이다. 조달하려는 자금보다, 내놓은 담보 가치가 두 배 컸으니 나무랄 일은 아니었다. 변수는 담보가치 변동 가능성이었다. 대우건설이 상장사인 탓에 주가가 내리면 담보 가치가 하락할 수밖에 없었다. 물론 금호터미널이 원리금을 보장하기로 했지만, 이 회사에 탈이 생길 가능성도 있었다. 담보 리스크에 대한 판단은 투자 주체마다 제각각이지만, 이런 구조 탓에 상품을 설계하는 데 부담이 있었다고 한다.

이때 라임자산운용이 나서 금호의 담보로 기반으로 자금을 끌어왔다. 그때 금호그룹 측과 금호고속 인수를 타진한 운용사 관계자 A씨는 “담보 가치가 펀드 만기까지 변동할 가능성이 크다고 판단하고 리스크를 감당하기 어려워 참여를 접었다”며 “당시 함께 투자를 저울질하던 라임자산운용이 상품을 구조화한다기에, 우리와 가치 판단이 다른 운용사로 이해했다”고 전했다.

라임에 금호는 기회였다. 출범한 지 2년째 접어든 신생 자산운용사로서 업계에 이름을 알릴 계기였다. 이 과정에서 라임이 개인 투자금을 모은 것은 파격적이었다. 그간 기업 인수합병 투자는 기관 투자자의 전유물이었기 때문이다. 이를 두고 `사모펀드 새 지평을 열었다`는 평가가 뒤따랐다. 라임자산운용의 자금 유치 과정에 밝은 증권사 직원 B씨는 “당시 라임자산운용은 딜을 성공시켜서 시장에 임팩트를 주고 싶어 했던 인상이 강했다”며 “신생사로서 사운을 걸고 적극적으로 임했던 걸로 기억한다”고 말했다.

◇깊어진 관계…자금난 와중 700억 투자

금호터미널은 라임이 이렇게 모집한 자금 약 700억원을 수혈받아 2017년 9월 금호고속을 흡수합병한다. 금호홀딩스(금호터미널 후신)는 당시와 현재 박삼구 회장 외 8인이 지분 71% 가진 그룹 지주사다. 이로써 금호그룹은 금호고속 인수를 마무리하며 그룹 재건 마침표를 찍었다. 라임의 인수금융 펀드는 2018년 초 청산하고 투자금을 회수했다. 투자 수익률은 10% 초반으로 알려졌다. 금호그룹의 자금 조달 갈망과 라임의 성장 절박함이 서로 맞물려 들어가 서로 상생한 결과였다. 금호는 그룹 재건을, 라임은 수익과 명성을 각각 얻었다.

이후 둘의 관계는 깊어졌다. 에어부산(298690)을 비롯한 그룹 6개사는 2018년 6월 라임펀드에 총 700억원 가량을 투자했다. 라임이 금호를 도와준 금액만큼, 금호가 라임에 투자한 셈이다. 금호에 자금을 댄 라임 펀드가 해산한 지 몇 달이 흐르지 않은 시점에 금호 계열사의 라임 투자가 이뤄진 것도 공교롭다.

금호그룹 자금 사정에 비춰보면 쉽지 않은 결정이었다. 그룹의 기둥 아시아나항공(020560)은 2018년 취약한 재무구조 탓에 감사보고서 한정과 적정을 오가는 처지였다. 그해 11월 아시아나IDT(267850)가, 12월 에어부산(298690)이 공모가를 밑돌거나 공모가 하단을 감수하고 상장을 추진한 것은 이들의 자금 사정을 대변한다. 결국 아시아나항공이 지난해 매각되기까지 이르렀다. 이 와중에 그룹 계열사는 라임 펀드에 투자해온 것이고 일부는 자금이 묶인 상태다.

|

에어부산 항공기(사진=연합뉴스) |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

◇“꺾기 의심”되나…“결과론 해석 금물”

둘의 관계를 해석하는 여러 시각 가운데 조심스럽게 `꺾기 거래`가 거론된다. 꺾기는 금융사에서 여신(대출)을 대가로, 수신(예금 등)을 요구하는 거래다. 지위를 이용한 비정상 거래라서 금융시장 질서를 어지르는 병폐로 꼽힌다. 라임이 금호에 자금을 댔으니, 금호가 라임에 투자를 약속했다는 것이다. 자산운용업계 법인 영업 관계자 C씨는 “투자자와 피투자자가 투자를 계기로 훗날 투자를 약속하는 거래는 일반적으로 기대하기 어려운 일”이라며 “사실이면 법적이든 도덕적이든 책임질 사람이 생길 수 있다”고 말했다.

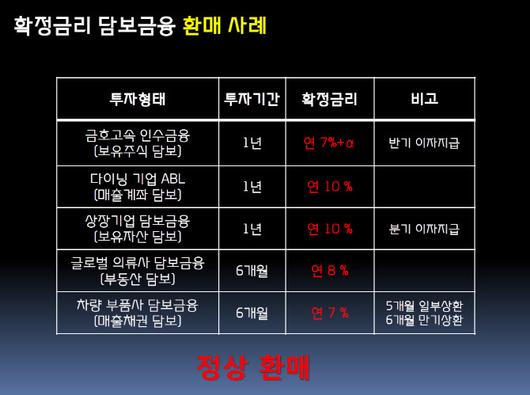

금호가 이런 위험까지 감수하려면 이유가 필요했다. `라임이 먼저 위험을 감수했기에 보답한 것`이라는 얘기가 붙는다. 라임이 개인투자자에게서 투자금을 모집한 것을 달리 해석할 만하다는 이유에서다. 앞서 C씨는 “이 정도 덩치의 투자 상품으로 기관 투자자를 모집하지 못한 이유를 생각해볼 만하다”며 “기관 투자자를 유치하지 못하면 리테일로 내리는 게 업계 통례”라고 말했다. `사모펀드 새 지평을 연 상품`이 거꾸로 `기관이 피해 간 투자`일 수 있다는 것이다. 이 과정에서 라임과 대신증권(003540) 관계는 다시 부각된다. 반포WM센터는 이 상품을 집중해서 팔았고, 나중에 금호고속 투자를 성공 사례로 마케팅한 모객 팸플릿을 제작하기도 했다.

|

대신증권 반포WM센터에서 고객에게 배포한 자료 가운데 ‘금호고속 인수금융’이 성공 투자사례로 담겨 있다.(자료:투자자 제공) |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

여하튼 복잡하게 얽힌 이런 사정이 묘하게 맞아떨어진 상태다. 금호그룹과 라임 관계를 두고 해석이 분분한 것은 이런 이유에서다. 다만, 결과론적인 해석을 멀리하려는 시각도 있다. 앞서 B씨는 “돈이 없어서 돈을 빌리는 회사가 훗날 넉넉한 투자를 약속하는 것을 믿을 만한지 의문”이라고 말했다.

금호아시아나그룹 관계자는 “투자는 계열사 판단에 따라 이뤄진 것이고, 에어부산을 제외한 나머지 계열사 5개사는 수익을 얻고서 원리금을 환수한 상태”라고 말했다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.