김선우 메리츠증권 연구원

“반도체 부문 2Q도 안정적 성장세"

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

[이데일리 김윤지 기자] 메리츠증권은 삼성전자(005930)에 대해 코로나19 관련 전방수요 둔화가 제한적으로 작용했을 뿐 반도체 부문의 구조적 개선세가 예상을 능가하며 호실적을 이끌었다고 분석했다.

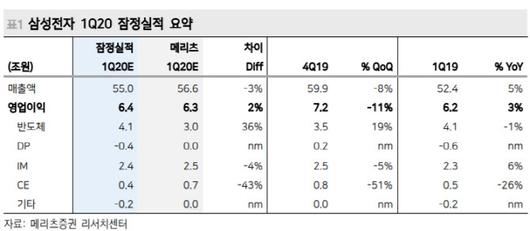

삼성전자는 1분기 매출액이 55조원, 영업이익이 6조4000억원이라고 7일 공시했다. 매출액은 21개 증권사의 평균(54조9900억원)과 유사하나 영업이익은 6조430억원 대비 5.9% 상회한 수치다.

김선우 메리츠증권 연구원은 “영업이익에서 낮아진 시장 기대치를 상회했다”면서 “잠정 실적은 지난해 3분기 실적부터 3분기 연속 기대치를 능가하고 있으며 이는 매번 견조한 주가 상승으로 이어졌다”고 판단했다.

부문별 영업이익은 반도체 4조1000억원, 디스플레이 패널(DP) 3600억원, 휴대폰 사업을 담당하는 IT·모바일(IM) 2조4000억원, 생활가전과 TV를 담당하는 소비자가전(CE) 4000억원으로 추정했다. 특히 반도체 부문은 호실적을 견인한 배경이었다. 김 연구원은 “지난 연말부터 디램 시장이 수급균형 및 공급부족 상황으로 전환되면서 삼성전자는 경쟁사 대비 높은 재고 수준의 정상화 계기로 활용했다”며 “삼성전자의 디램 판가 상승율은 경쟁사 대비 소폭 아쉬운 수준이지만 출하량 증가율이 견조하다”고 설명했다.

2분기에도 반도체 사업부 영업이익은 판가와 출하량의 동시 개선을 바탕으로 안정적으로 증가할 것이라도 내다봤다. 김 연구원은 “최근 모바일 디램 수요 둔화 우려가 발생하고 있으나, 공급업체들의 생산축소 및 서버용 캐파(CAPA, 생산능력)로의 전환이 발생하는 만큼 급격한 수급 변화 가능성은 제한적”이라면서 “디램 업사이클은 2021년 중반까지 이어질 전망이며 코로나 사태에도 불구하고 평균 판가는 3분기에도 추가

승할 것”이라고 전망했다. 그러나 DP, IM, CE 부문은 코로나19 타격을 받을 것이라고 봤다.

김 연구원은 “올해 2분기 영업이익 추정치는 7조8000억원으로 본다”면서 “선진국 수요둔화 영향을 감안시 다운사이드 리스크가 존재한다”고 덧붙였다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.