연말까지 유가 35달러 지속시 각사 4000억~6000억 평가손

코로나19 확산에 따른 글로벌 수요 감소

수익성 저하, 대규모 투자 부담 등으로 재무 안정성 약화

|

국제유가는 올해 3월부터 OPEC+(OPEC과 10개 주요 산유국의 연대체)의 감산 결렬 및 주요 산유국의 증산 경쟁으로 배럴당 20~30달러 수준으로 급락한 상태다. 송수범 한기평 연구원은 “주요 산유국의 증산 및 점유율 경쟁, 최근의 코로나19 확산에 따른 글로벌 수요 감소 등을 고려하면, 중기적으로 과거 수준에 비해 매우 낮은 가격대를 유지할 것”이라고 전망했다.

이러한 유가 급락으로, 정유업체는 1분기뿐만 아니라 올해 연간으로도 대규모 재고자산 평가손실 발생이 불가피할 전망이다. 연말까지 유가가 배럴당 35달러 수준이 지속되는 경우, 재고자산 회계처리(선입선출법, 저가법 등), 원유 도입선 및 도입가격 등에 따른 업체별 차이가 존재하나 개별 정유사당 약 4000억~6000억원 규모의 재고자산 평가손실이 발생할 것으로 추산된다.

더구나 3월 이후 코로나19 확산으로 석유제품 수요가 감소하면서 마진 하락 추세가 계속되고 있다. 특히, 2019년 11월 이후로는 월별 정제마진이 배럴당 1달러 미만인 상태가 이어지고 있으며, 코로나19가 세계적으로 확산된 3월 중순부터는 마이너스 정제마진 상황이 나타나고 있다.

정제마진이 배럴당 1달러 하락하는 경우, 정유사별 영업이익은 약 2500억~3000억원 가량 감소하는 것으로 판단된다.

SK에너지는 정제마진 약세 등으로 연결기준 영업이익률이 2016년 6.1%에서 2019년 1.2%로 하락한 가운데, 2018년부터 감압잔사유 탈황설비(VRDS) 투자(약 1조2000억원, 2018~2020년)가 본격화되고 2017~2018년 동안 배당금 지급 규모도 1조원 수준으로 확대됐다.

이에 SK에너지는 연결 기준 조정순차입금이 2016년말 725억원에서 2019년말 약 2조8000억원으로 대폭 증가했다. 이로 인해 2019년 연결기준 ‘조정순차입금/상각전영업이익(EBITDA)’ 지표가 3.7배로 등급하향요인(1.5배)을 크게 초과하는 등 전반적인 재무안정성이 약화된 상태다.

S-OIL 역시 정제마진 약세와 석유화학제품 스프레드 축소로 연결기준 영업이익률이 2017년 6.6%에서 2019년 1.7%로 하락했다. 이로 인해 현금창출력이 약화된 가운데, 복합화학설비(RUC·ODC) 투자(총 4조8000억원, 2015~2018년)가 이뤄지고 배당규모도 대폭 증가(2017~2018년)함에 따라, 연결 기준 조정순차입금이 2016년 말 마이너스 1조2000억원에서 2019년 말 4조원까지 상승했다.

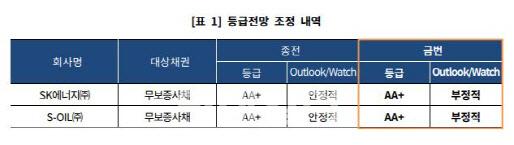

송 연구원은 “정유업계는 올해 공히 유가 급락에 따른 재고자산 평가손실 발생, 정제마진 하락 및 석유화학제품 스프레드 축소에 따른 수익성 저하 등으로 매출 및 이익규모가 크게 축소될 전망”이라며 “차입금 절대 규모가 증가한 SK에너지와 S-OIL은 차입금 커버리지 지표가 더욱 약화되는 등 중기적으로 재무안정성 저하 상태가 계속될 것”이라고 예상했다.

SK에너지는 연내 VRDS 잔여투자(약 4500억원) 부담도 존재하고 있다. 장기적으로는 투자 및 배당규모 통제, 정제마진 회복 및 신규설비 가동 효과 등을 바탕으로 점진적인 재무구조 개선 가능성이 존재하나, 증가한 재무 부담을 감안 시 본격적인 개선에는 상당한 시일이 소요될 것으로 예상한다.

한편 한기평은 주요 정유업체(GS칼텍스, 현대오일뱅크 등)에 대해서도 추후 2019년 결산실적과 최근 유가 및 정제마진 급락, 코로나19 확산 등으로 인한 영향을 종합적으로 검토할 계획이다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.