대한항공의 아시아나 인수

실사 없어 절차 ‘거꾸로’

절박한 이해관계 통한 듯

|

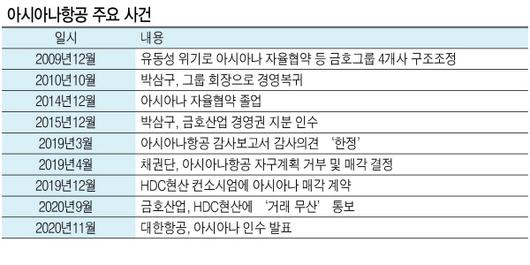

산업은행과 한진그룹이 아시아나항공을 매개로 ‘밀월’ 관계에 들어가며, 10년전 산은과 금호아시아나그룹의 ‘밀실’ 관계가 재조명되고 있다. 산은은 10년 전 금호아시아나그룹 부실화의 장본인인 박삼구 회장에 경영권을 위탁했고, 이번에도 아직 경영권 분쟁과 함께 경영능력 입증이 진행 중인 조원태 한진그룹 회장에 경영을 맡겼다. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

17일 금융권에 따르면, 대한항공은 이번 주중에 아시아나항공에 대한 인수의향서(LOI)를 제출할 예정이다. 달리 실사 등 인수 절차가 아직 시작도 하지 않았다는 뜻이다. 물건 상태도 보지 않은 채 대한항공은 1조8000억원을 주겠다고 가격을 결정했다. 향후 진행될 실사 등의 공식 절차가 요식행위가 될 수 있다는 우려가 나오는 이유다.

앞서 HDC현대산업개발이 아시아나항공 인수를 주저했던 핵심 명분도 ‘실사 결과 재무제표의 신뢰성이 의심된다’는 것이었다. 검찰은 아시아나항공이 금호그룹 계열사에 부당지원한 의혹에 대해 수사까지 벌이고 있다.

대한항공이 실사도 없이 덜컥 아시아나항공을 인수하겠다고 한 것은 경영권 분쟁에서 열세에 처한 조원태 한진그룹 회장이 판세를 뒤집기 위해 택한 전략이라는 분석이 많다. 한진칼은 조원태 회장 측 지분율이 41.4%이고, 이에 대항하고 있는 3자 연합(조현아 전 대한항공 부사장, 반도건설, KCGI)의 지분율이 46.7%다. 산업은행이 아시아나인수를 지원하기 위해 한진그룹의 지주사인 한진칼에 5000억원을 출자하면 10.7%를 확보하게 된다. 조 회장의 우호지분 역할을 할 가능성이 높다.

아시아나항공 인수자금과 그룹 지배권, 국내 대형항공시장 독점권 모두 내준 산은은 조 회장이 경영에 실패할 경우 경영권을 박탈하는 등의 방식으로 책임경영을 유도하겠다는 입장이다.

과거 산은은 2010년 금호아시아나 워크아웃을 진행하면서 그룹을 다시 인수할 수 있는 우선매각협상권을 박삼구 회장한테 약속했다 이후 곤혹을 치렀다. 특히 채권단의 다른 은행들 모르게 비밀리에 협약을 맺어 특혜 논란이 일었다. 박 회장은 2015년 아시아나항공 등 금호그룹을 다시 사들이게 됐고, 이 매입비용 등을 감당하느라 아시아나항공의 재무상태가 다시 악화됐다는 평가다.

금융권 한 관계자는 “코로나19로 인한 항공업 재편이라는 큰 그림을 그리는 과정에서 대한항공의 아시아나항공 인수는 불가피한 선택이었을 것”이라면서도 “절차적 정당성까지 확보했는지는 의문”이라고 말했다.

김성훈 기자

- Copyrights ⓒ 헤럴드경제 & heraldbiz.com, 무단 전재 및 재배포 금지 -

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.