25일 신주발행 가처분소송 심문 기일

인용 시 인수 무산···서로 입장문 통해 반박

유상증자 방식부터 이면계약 등 쟁점

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

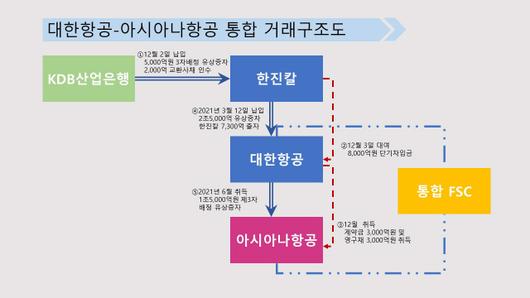

국내 대형항공사(FSC) 대한항공(003490)·아시아나항공(020560)의 합병이 변곡점을 맞을 신주발행 가처분소송 심문 기일을 앞두고 양측이 날 선 공방전을 벌이고 있다. KDB산업은행과 한진그룹, KCGI, 소액주주들은 각자의 이해관계를 내세워 반박에 반박을 거듭하고 있다. 법원이 가처분 소송을 인용할 경우 양사 간 합병이 무산되는 만큼 이들은 서로의 주장을 반박하며 여론을 형성하고 있는 것으로 풀이된다.

24일 한진그룹은 이날 오전 KCGI가 주장한 것에 대해 조목조목 반박하는 입장문을 냈다. 앞서 KCGI와 한진칼(180640)은 유상증자를 놓고 각자의 입장문을 연이어 발표하며 치열하게 논의를 펼쳤고, 산은 역시 경영권 분쟁과 관련해 입장을 표명하는 보도자료를 냈다.

이들이 가장 문제를 삼는 부분은 한진칼의 유상증자 방식이다. 산은은 한진칼에 8,000억원을 투입해 유상증자에 참여, 대한항공의 아시아나항공 인수 자금을 지원하겠다고 밝혔다. 산은이 한진칼의 유상증자에 참여할 경우 약 10%의 지분을 보유하게 된다. 경영권 분쟁이 지속되고 있는 가운데 조원태 한진그룹 회장의 ‘백기사’ 역할을 할 것이라는 가능성이 제기됐다.

이에 따라 KCGI는 제3자 배정 방식이 아닌 주주배정 방식의 유상증자를 요구했고, 한진그룹은 신속한 유상증자를 위해 이를 거절했다. KCGI는 “산은과 조 회장이 진심으로 항공업 재편을 희망한다면, 의결권 없는 우선주 발행, 자산 매각, 주주배정 방식의 유상증자 등 다양한 방법으로 진행이 가능하다”며 “가능한 대안들을 여러 핑계로 무시하고 있다”고 주장했다.

이에 대해 한진그룹은 “산은의 유상증자 참여 방식으로 인수 절차가 이뤄지는 것은 공정거래법상 지주사 지분 유지 조건을 충족시키는 동시에 통합절차의 건전한 견제와 감시를 위한 유일한 방법”이라며 “가처분 신청 결과에 따라 아시아나항공 인수가 무산될 경우 모든 책임은 KCGI에게 있다”고 말했다.

산은과 조 회장 간에 계약도 쟁점 중 하나다. KCGI는 “산업은행과 조원태 회장만 경영권 보장 계약을 체결하고 이면합의를 공개하지 못하는 지 납득하기 어렵다”고 주장했고, 한진그룹은 “허위사실 적시에 의한 명예훼손”이라고 밝혔다.

산은은 지난 23일 한진그룹의 아시아나항공인수 과정에서 한진칼에 8,000억원을 투자하기로 한 것과 관련 “현 계열주의 경영권 보호 목적이 아니다”고 재차 강조했다. 산은은 “대한항공과 아시아나항공 양대 국적항공사의 통합과 항공산업 구조개편 작업을 성공적으로 이행해 나가기 위해서는 한진칼에 대한 보통주 투자가 필요하다”며 “산은이 한진칼에 직접 주주로서 참여해 구조 개편 작업의 성공적 이행 지원과 건전·윤리 경영의 감시자 역할을 충실히 수행할 필요가 있다”고 말했다.

한편 이날 한진칼 소액주주연대는 한진그룹의 아시아나항공 인수를 반대한다는 입장문을 냈다. 소액주주연대는 “부실기업을 인수하는 과정에서 제대로 된 기업 실사 한 번 하지 않은 채 과반의 주주 반대에도 조원태 회장의 이익을 위해 인수를 밀어붙이는 건 배임 행위“라며 ”경제민주주의를 훼손하는 산업은행의 폭주를 막아달라“고 주장했다.

/박시진기자 see1205@sedaily.com

[ⓒ 서울경제, 무단 전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.