지난해 성동조선 등 4개사 이어 韓 조선업 구조조정 일단락 눈앞

산은 보유 매물 정리 수순…대한조선·삼우중공업 매각 속도

“조선업황 회복에 야드 매력까지…딜 성사 기대 높아”

|

[헤럴드경제=김성미·이세진 기자] 지난해부터 달아오른 조선사 인수합병(M&A) 열기가 올해도 지속될 전망이다. 기업회생을 거쳐 새 주인을 찾은 조선사들에 이어, 현대중공업그룹에 인수되는 대우조선해양의 조선 자회사 매각까지 마무리되면 ‘글로벌 1위’ 한국 조선업계가 새 진용을 갖추게 된다. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

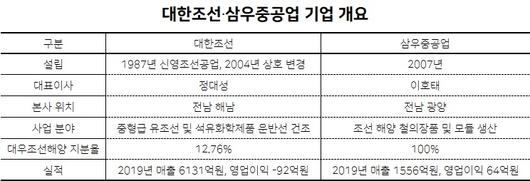

17일 투자은행(IB) 및 조선업계 등에 따르면 올해 조선사 예상 매물로 대우조선해양의 자회사 대한조선과 삼우중공업 등이 거론되고 있다. 대우조선해양은 현대중공업에 합병되는 과정 중에 있지만 자회사들은 인수 대상서 제외됐다.

대우조선해양의 또 다른 자회사인 신한중공업은 오는 22일 매각을 위한 본입찰을 앞두고 있다. NH-오퍼스PE, 범양건영 컨소시엄, 세진중공업 등 7~8곳의 원매자가 쏠린 상황이다. 신한중공업을 신호탄으로 대한조선, 삼우중공업 등 자회사 정리가 탄력을 받을 것으로 보인다.

업계 관계자는 “지난해부터 이어진 성동조선해양, 한진중공업, 대선조선, STX조선해양 등 M&A에 이어 대우조선해양 자회사들까지 새 주인 찾기가 마무리되면, 10여년전부터 이어져 온 국내 조선사들의 구조조정 역사가 한 챕터 넘어가는 것”이라고 말했다.

2007년 설립된 삼우중공업은 대우조선해양이 지분 100%를 보유한, 선박용 기자재 및 해상플랜트 설비 제작업체다. 2010년 대우조선해양에 편입됐으며, 2019년 매출 1556억원, 영업이익 64억원 등 흑자를 내고 있어 매각 흥행이 기대된다. 앞서 추진됐던 매각 과정에도 중소형 조선 및 조선기자재 업체 4~5곳이 관심을 보인 바 있다.

대한조선은 현대중공업과 대우조선해양 합병으로 산업은행 관리체제로 남게 된다. 산은이 관리중인 조선 및 건설 회사 매각에 속도를 내고 있어 대한조선 또한 새 주인 찾기에 나설 것이란 전망이 우세하다.

대주그룹 계열사였던 대한조선은 2009년 건설·조선업 구조조정 과정에서 기업개선작업(워크아웃) 대상이 됐다. 이후 산은 등 채권단은 대한조선 매각에 나섰지만 인수자를 찾지 못하면서 2011년 7월부터 대우조선해양에 위탁경영을 맡겼다.

대우조선해양은 대한조선 자금지원 등으로 인수 플랜을 가동하기도 했다. 그러나 대한조선이 법정관리(기업회생절차)에 들어가며 다시 채권단 관리에 놓이게 됐다. 23.35%에 이르던 대우조선해양의 대한조선 지분율은 현재 12.76%까지 감소했다.

1987년 설립된 대한조선은 전라남도 해남을 필두로 중형급 유조선 및 석유화학제품 운반선을 건조하고 있다. 2019년 매출 6131억원, 영업적자 92억원을 기록했다. 최근 조선 업황 회복, ‘야드’ 매력 등과 맞물려 매각 작업에 속도가 날 것으로 기대된다.

IB업계 관계자는 “조선업황 회복으로 조선사 투자에 대한 관심이 높은 상황”이라며 “삼우중공업이 보유한 전남 광양 항만 야드, 대한조선의 전남 해남 야드 등 최근 각광받는 서남권 풍력발전 수요와도 맞닿아 있는 점도 긍정적”이라고 평가했다.

miii03@heraldcorp.com

- Copyrights ⓒ 헤럴드경제 & heraldbiz.com, 무단 전재 및 재배포 금지 -

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.