|

올해 1분기 국내 기업공개(IPO) 시장에서 미래에셋증권이 총 9개 기업을 상장주선을 도맡아 가장 많은 기업을 상장시킨 것으로 나타났다. 하반기로 갈수록 대어급 IPO가 증시 입성을 기다리고 있어 증권사 IB 부문 간 경쟁이 치열할 전망이다.

12일 한국거래소에 따르면 올해 1분기 신규 상장한 기업은 총 25개(스팩 제외)로 나타났다. 유가증권시장에 3개, 코스닥시장에 22개 기업이 신규 상장했다.

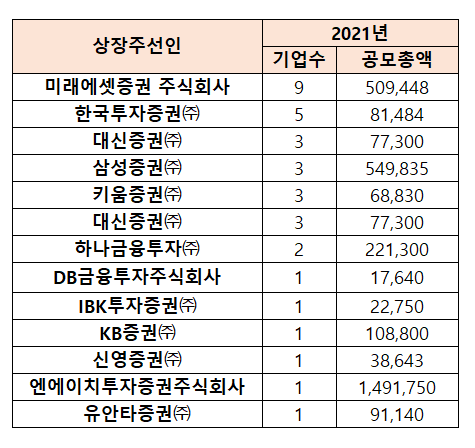

가장 많은 기업을 유치한 곳은 미래에셋증권이다. 올 초 엔비티, 솔루엠, 아이퀘스트, 레인보우로보틱스, 엔시스, 프레스티지바이오로직스, 뷰노, 씨앤투스성진, 네오이뮨텍 등 코스피 1개, 코스닥 8개 등 총 9개 기업의 상장을 주관했다. 기업 규모는 최소 158억~1125억 원 수준이며 공모금액은 5094억 원으로 집계됐다. 중소규모 기업 IPO에 집중한 것으로 해석된다.

이어 한국투자증권이 5개 기업의 상장 주선을 맡았고, 키움증권·대신증권·삼성증권 3개, 하나금융투자·신한금융투자 2개 등을 진행했다. DB금융투자·IBK투자증권·KB증권·신영증권·NH투자증권·유안타증권 등이 1개 기업의 상장 주선을 진행했다.

가장 실속을 챙긴 곳은 NH투자증권이다. 1분기 역대급 IPO로 꼽히는 SK바이오사이언스 대표 주관사를 맡으며 1개 상장으로 1조4917억 원 규모의 공모총액을 기록했다. 1분기 대규모 거래를 성사시키며 최고 수준의 공모총액을 기록했다. NH투자증권은 SK바이오사이언스 인수 수수료로 책정된 119억 원 중 44억 원을 챙긴 것으로 알려졌다.

이어 삼성증권도 상장기업 수 대비 쏠쏠한 수익을 챙겼다. 3개 기업의 상장을 주관했는데, 코스피로 상장한 피비파마의 주관사를 맡아 공모총액 5498억 원을 기록하며 미래에셋대우(5094억 원)을 넘어섰다.

하반기 IPO 시장은 더욱 치열할 전망이다. SK이노베이션 자회사 SK IET(에스케이아이이테크놀로지), 게임 ‘배틀그라운드’개발사 크래프톤, 인터넷은행 카카오뱅크 등이 증시 입성을 추진하고 있다.

특히 IPO 대어를 선점한 미래에셋대우의 약진이 예상된다. 5월 상장을 앞둔 SK IET는 기업가치가 약 7조 원 규모로 추정된다. 대표 주관사는 미래에셋대우, JP모건이 맡았다. 공동 주관사로는 한국투자증권, 크레디트스위스 등이 선정됐다.

3분기 상장이 점쳐지는 크래프톤 역시 미래에셋대우가 대표 주관업무를 맡았다. 공동주관사로는 NH투자증권, 크레디트스위스, 씨티그룹글로벌마켓증권, JP모건 등이 참여한다. 현재 시장에서 크래프톤의 기업가치를 최대 30조 원으로 추산하고 있다.

KB증권은 카카오 3형제 중심으로 성장세가 기대된다. 카카오페이, 카카오뱅크, 카카오페이지 등도 KB증권 중심으로 주관사 선정을 마쳤다. 카카오뱅크는 대표 주관사로 KB증권, 크레디트스위스를, 공동 주관사로 씨티글로벌마켓증권을 확정했다. 이어 카카오페이는 KB증권, 삼성증권, 골드만삭스, JP모건이 상장 과정을 주선한다. 카카오페이지는 KB증권, NH투자증권이 상장 주관사를 맡았다.

백두산 한국투자증권 연구원은 “1분기 IPO 인수금액은 2조1000억 원 규모로, IB 부문은 계절성이 무색하게 1분기부터 강세를 보였다”며 “연내 SKIET, 크래프톤, LG에너지솔루션, 카카오페이, 카카오뱅크, 카카오엔터테인먼트, 현대카드 등 ‘빅딜’이 예정돼 있어 올해 연간 IPO 공모금액은 역대 최대인 2010년 10조1000억 원을 가뿐히 넘어설 전망이다”고 내다봤다.

[이투데이/이인아 기자(ljh@etoday.co.kr)]

▶프리미엄 경제신문 이투데이 ▶비즈엔터

이투데이(www.etoday.co.kr), 무단전재 및 수집, 재배포금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.