청산시 일자리 충격 커

존속 판단 가능성 높아

매각 표류시 자금 부족

산은 신규지원 불가피

|

[헤럴드경제=성연진 기자] 10년 만에 다시 법정관리에 돌입하는 쌍용차가 ‘인가전 M&A(인수합병)’을 통한 회생절차를 추진하면서, 지난해 5월 매각된 성동조선해양의 전철을 밟는 것 아니냐는 전망이 나온다. 대량실업 사태를 피하기 위해 팔릴 때까지는 살려두는 전략인데, 이 과정에서 국책은행이 천문학적 연명자금을 투입해야할 수도 있다.

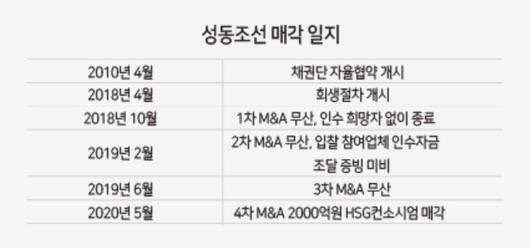

성동조선은 2년 간 4차례의 인가전 M&A 시도 끝에 HSG컨소시엄에 매각돼 경영정상화를 이뤄냈지만, 이 과정에서 막대한 자금이 투입되며 채권단의 손실도 컸다. 수출입은행은 2조4000억원의 손실을 입고서야 성동조선을 살렸다. 선거를 의식한 무리수였다는 의심도 지적도 받았다.

쌍용차가 15일 “다수의 인수 의향자가 있는 제반 여건을 고려해 회생법원의 허가를 받아 ‘회생계획 인가 전 M&A’를 추진하기로 했다”고 밝혔지만, 구조조정 업계에선 다른 해석을 내놓고 있다.

업계 관계자는 “일반적 구조조정은 기존 채무 조정과 부채 상환 일정을 담은 회생 계획안을 만들어 채권단에게 의견을 묻고, 변제 계획 판단을 한다”며 “그러나 영업력을 기준으로 산정되는 계속기업가치가 청산가치보다 낮으면 회생계획을 내지 못하기 때문에, 쌍용차는 인가전 M&A 방식을 택한 것으로 보인다”고 말했다.

쌍용차는 지난해 4494억원의 영업손실을 냈다. 2017년(-653억원), 2018년(-642억원), 2019년(-2819억원) 등 4년 내리 영업손실폭은 커졌다. 영업력은 떨어졌지만, 평택 공장 부지의 지가 상승 등 보유 자산 가치는 늘면서, 기업을 존속하는 것보다 청산가치가 더 높을 개연성이 크다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

채권단 관계자는 “통상 법원은 청산보다 존속 결정을 내린다”며 “성동조선 경우도 인가전 M&A가 유효하게 들어온 곳이 없었는데 세번 유찰을 시키며 네번째 인수를 마무리했다”고 말했다.

인가전M&A가 여의치 않으면, 영업력 복원을 위한 자금 투입을 요구할 수 있다. 3조원이 넘는 빚이 쌓인 쌍용차를 품을만한 자금력이 되는 인수자가 나타날 지 의문이기 때문이다.

앞서 성동조선 노조는 인가전M&A가 잇따라 무산되자 법원 및 경상남도에 “채권단으로 돌아가겠다” “공기업화 해달라”며 공적자금 지원을 강하게 요구했었다.

|

정부도 추가 자금 투입이 이뤄질 수 있는 가능성을 예의주시하고 있다. 은성수 금융위원장은 15일 회생절차에 들어간 쌍용차에 대해 “회생법원이 판단해서 결정하겠지만 우선 가장 먼저 생각할 수 있는 것은 기업이 살아날 수있는 가능성이고, 있다고 하면 기업을 돌려야 하는데 자금이 필요할 것”이라며 “지금까진 차를 판 자금으로 부품업체에 돈을 주며 채권단 도움 없이 자체적으로 돈을 돌렸지만, 이제 부품업체들이 어떻게 될지 모르니 현찰을 달라고 할 수 있다”고 말했다. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

그는 “운영자금 부족하다고 하면 채권단이 운영자금 지원에 동의할지, 하지 않을지 결정할 것”이라고 설명했다.

yjsung@heraldcorp.com

- Copyrights ⓒ 헤럴드경제 & heraldbiz.com, 무단 전재 및 재배포 금지 -

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.