|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

금융권 대표 중금리 대출 창구인 상호저축은행(저축은행) 업계가 개인신용평가시스템(CSS)을 고도화하고 상품 포트폴리오를 세분화해 치열해진 경쟁에 대응한다. 법정최고금리 인하로 금리가 내려갈 수밖에 없는 상황에서 1금융인 인터넷전문은행 뿐만 아니라 카드와 캐피탈 등 여신전문금융업계로부터 중금리대출 시장을 수성하기 위해서다.

━

금융권 중금리 대출 11조 중 75%가 저축銀 공급

━

25일 금융위원회에 따르면 지난해 새롭게 공급된 중금리 대출 규모는 11조2788억원이었다. 불과 4년 전인 2017년 중금리 대출 신규 공급액은 2조7812억원에 불과했다. 이 가운데 저축은행이 차지하는 부분은 8조4041억원으로 전체의 74.5%다.

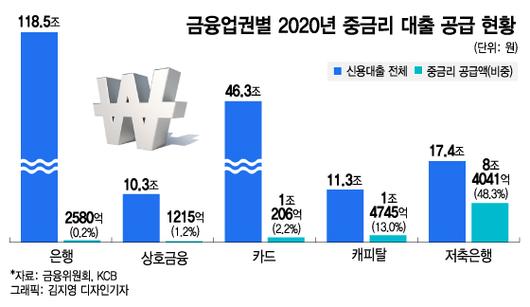

저축은행은 2020년 총 17조4000억원의 신용대출을 공급했다. 48.3%가 중금리 대출일 정도다. 시중은행의 경우 118조5000억원의 신용대출 공급액 중 0.2%만 중금리 대출이다. 상호금융은 10조3000억원 중 1.2%, 카드사는 46조3000억원 중 2.2%, 캐피탈사는 11조3000억원 중 13.0%가 중금리 대출에 해당됐다.

이처럼 서민들을 위한 중금리 대출 창구 역할을 해 온 저축은행은 올해 다른 업권의 도전에 직면했다. 하반기부터 법정 최고금리가 24%에서 20%로 인하되면 20% 초과 금리 대출이 불가능해져 관련 이익이 줄어들 수밖에 없다. 여기에다 금융당국이 중·저신용자들이 중금리 대출 영역으로 대거 편입될 수 있도록 정책을 짜고 있다.

2금융권 뿐만 아니라 시중은행도 중금리 대출에 나서도록 인센티브를 부여하는 것이다. 이미 인터넷은행들은 중저신용자 대출 금리를 내리고, 최고 한도도 대폭 확대에 나섰다. 케이뱅크 관계자는 "인터넷전문은행 설립 취지에 맞게 중금리 대출 활성화 차원에서 최근 관련 인력을 확충해 나가고 있다"고 말했다.

━

중금리 대출 데이터+CSS고도화로 견고한 대출 심사 가능

━

그동안 저축은행 중금리 대출의 가장 큰 문제는 주먹구구 심사였다. 대형사들은 5~6년 전부터 스스로 AI(인공지능) 기술인 머신러닝 기반 CSS를 갖추는 등 상환 능력이 있는 차주를 가려내기 위한 그물망을 갖췄다. 하지만 중소형사들은 저축은행중앙회의 표준모형이나 CB(신용평가)사의 모형을 사용하는데 그쳤다.

낙후된 CSS로 인해 과도한 금리가 차주에게 책정되기도 했다. 일부 저축은행은 신용등급 4~6등급 차주를 단순히 하나로 묶어 같은 금리를 매기거나 신용등급과 관계없이 법정최고금리를 적용한 사례도 있었다. 이를 해결하기 위해 금융당국과 업계는 현재 중·소형 저축은행들에게 보급할 '공동 CSS 2.0'을 개발 중이다.

중·소형 저축은행들은 향후 핀테크(금융기술기업)와의 협업을 통해 CSS 고도화를 꾸준히 추진해 나갈 방침이다. 저축은행 업계 한 관계자는 "저축은행 중금리 대출 접근성도 강화하는 차원의 CSS 개발까지도 업계가 고민 중"이라고 말했다.

주요 저축은행들의 관련 상품 출시 준비도 빨라지고 있다. 웰컴저축은행은 하반기 최고금리 인하에 맞춰 ESG(환경·사회·지배구조)와 연동한 중금리 대출 상품을 내놓는다. SBI저축은행은 연 6.9~15.4%에 최대 1억원을 빌릴 수 있는 신용대출과 연 6.9~11.8%의 마이너스 통장으로 중금리 대출 라인업을 꾸렸다. OK저축은행도 최저 5.9%, 한도 1억원의 기본 중금리 대출과 함께 향후 다양한 상품들을 선보인다.

또 다른 저축은행 관계자는 "인터넷은행은 신용등급 4등급 근처의 상대적 우량 차주 위주의 상품 출시가 한계일 것"이라며 "진짜 중저신용자라고 할 수 있는 신용등급 5~7등급들을 대상으로 상품 판매 경험을 축적한 저축은행을 따라올 수 없는 만큼 합리적인 신용평가 모델에 기반한 다양한 상품을 내놓을 것"이라고 말했다.

김세관 기자 sone@

<저작권자 ⓒ '돈이 보이는 리얼타임 뉴스' 머니투데이, 무단전재 및 재배포 금지>

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.