|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

DB금융투자는 26일 한샘에 대해 "최대주주 변동 등에 따른 불확실성 확대로 주가 반등이 쉽지 않아 보인다"며 투자의견 '매수'와 목표주가 15만 원을 유지했다.

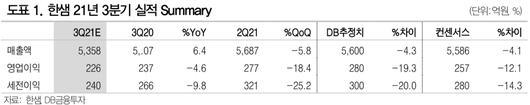

조윤호 DB금융투자 연구원은 "3분기 실적은 매출액이 5358억 원으로 전년 대비 6.4% 늘었지만 영업이익은 226억 원으로 4.8% 감소한 것으로 집계됐다"며 "매출액이 증가하긴 했지만 상반기까지 이어진 B2C 매출액 급증 추세를 이어가진 못했다"고 분석했다.

조 연구원은 "특히 최근 아파트 거래량이 감소하고 있는 것이 수요 자체의 감소라기보다 매매 대기 수요가 늘어난 것으로 분석되고 있다"며 "이로 인해 인테리어(리모델링) 수요도 대기 수요로 전환된 것으로 보인다"고 설명했다.

그는 "인테이러와 리모델링이 성장산업이라는 시각에는 변화가 없다"면서도 "다만 3분기 실적에서 확인한 바와 같이 수요가 단기적으로 감소할 수 있다. 우리의 생각대로 매매 수요와 마찬가지로 인테리어 수요가 지연되는 것이라면 최소 내년 대통령 선거 이전까지 수요가 회복되기는 쉽지 않을 것으로 본다"고 전망했다.

이어 "단기적으로 보면 인테리어 수요의 대기 전환과 대주주 변동에 따른 불확실성 확대로 인해 주가가 반등하기 쉽지 않아 보인다"며 "하지만 산업의 구조적 성장기에서 한샘의 기업가치가 상승할 것이라는 시각을 유지하고 있기 때문에 4분기 실적 추이와 대주주 변동 이슈를 지켜보면서 저점 매수하는 것이 합리적인 투자전략"이라고 평가했다.

[이투데이/박기영 기자 (pgy@etoday.co.kr)]

▶프리미엄 경제신문 이투데이 ▶비즈엔터

이투데이(www.etoday.co.kr), 무단전재 및 수집, 재배포금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.