|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

PI첨단소재의 3분기 매출액은 지난해 같은 기간보다 8% 증가한 803억원, 영업이익은 20% 증가한 192억원으로 시장 컨센서스를 하회했다. 김소원 연구원은 “역대 최대 매출액을 달성했으나, 부진한 글로벌 스마트폰 출하량으로 인해 높아진 시장 기대치를 충족시키기에는 역부족”이라며 “신제품 테스트와 구미 공장의 유지 보수를 약 1년 만에 진행하며 전 분기 대비 가동률이 하락한 점도 실적에 영향을 끼쳤다”고 분석했다.

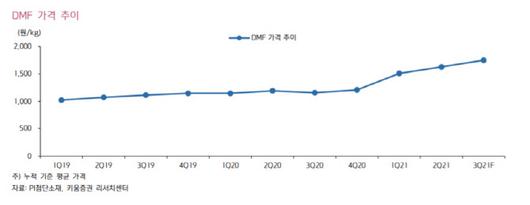

영업이익률은 23.9%로 전 분기 대비 5.2%포인트 하락했는데, 이는 원부재료 가격 상승 때문이다. 특히 DMF의 가격 부담으로 인해 매출원가율이 67%로 로 증가했다.

키움증권은 PI첨단소재의 4분기 매출액을 지난해 같은 기간보다 2% 늘어난 매출액 716억원, 영업이익은 6% 감소한 159억원으로, 역시 시장 예상치를 하회할 것으로 내다봤다.

김 연구원은 “일부 고객사들에 대한 판가 인상을 통해 원부재료 가격 부담을 일부 완화시킬 전망”이라며 “DMF는 현재 중국 정부의 규제로 인해 공급이 제한적인 상황이며, 내년 1분기까지 가격 강세가 이어질 수 있다”고 밝혔다. 2분기부터 PI첨단소재는 DMF의 재활용 비중을40%에서 70%까지 대폭 확대하며 원가 절감을 추진할 계획이다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

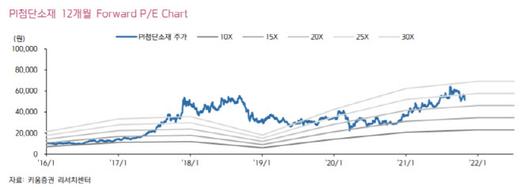

김 연구원은 연말·연초 비수기를 활용해 PI첨단소재의 비중을 확대하는 전략이 유효하다고 판단했다. 그는 “원부재료 가격 인상을 반영해 목표주가를 6만8000원으로 하향하지만 현재 주가는 12개월 P/E 23배 수준으로 과거 5년 평균 30배 대비 부담 없다”면서 “원부재료 가격 상승으로 인해 단기 수익성 축소는 불가피하지만 내년 2분기부터 DMF 재활용 비중 확대를 통해 수익성과 원부재료 가격과의 연동을 최소화하며 펀더멘탈이 더욱 견고해질 전망”이라고 강조했다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.