금리인상 기조에 차입 비중 높은 韓기업들 부담 가중

실적 개선으로도 이자비용 상쇄 어려울 것으로 관측

원자재 가격 상승·우크라이나 사태로 수익성 악화 우려도

|

본격적인 금리 인상기에 접어들면서 헤비테일(선수금을 적게 받고 인도 대금을 많이 받는 형태) 수주 구조가 보편화돼 있는 조선사들의 이자 부담이 더욱 커질 것이라는 전망이 나왔다. 높은 비중의 차입금 등을 고려하면 업황 호조로 실적이 개선되더라도 실적 등 재무 지표가 크게 개선되긴 어려울 것이라는 지적이다.

14일 한국신용평가와 무디스는 '금리상승이 한국 기업에 미치는 영향'에 대해 온라인 세미나를 진행하고 이같이 밝혔다.

작년 하반기부터 경기가 회복되고 물가가 오르자 전 세계 각 국 중앙은행들은 자산 매입을 중단하고 금리 인상 기조로 돌아섰다. 한국은행이 지난해 8월 이후 세 차례 기준금리를 올린 한편 미국 연방준비제도(Fed)도 오는 15~16일 열리는 연방공개시장위원회(FOMC)에서 기준금리를 25bp(1bp=0.01%포인트) 올릴 것이라는 전망이 나오고 있다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

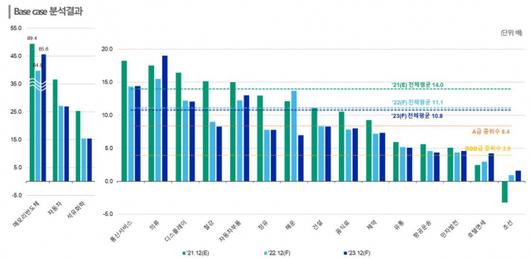

한신평은 기업들이 이자비용 증가 부담을 실적 개선으로 방어할 수 있는지 측정하기 위해 EBITDA(상각 전 영업이익)를 이자 비용으로 나눈 지표를 활용했다. 이날 주제 발표에 나선 안희준 한신평 연구원은 "금리 상승에 대한 기본 시나리오를 반영한 결과 국내 기업의 이자비용 대비 EBITDA는 2021년 14배에서 2022년 11.1배, 2023년 10.8배로 하락할 것"이라고 전망했다. 기업들이 영업을 통해 벌어들이는 이익 대비 이자비용 부담이 계속 커진다는 의미다.

특히 조선업종의 이자 부담이 클 것으로 나타났다. 조선업종은 지난해부터 업황이 개선되면서 수주가 크게 늘고 있지만 헤비테일 계약과 이에 따른 운전비용 부담이 큰 상황이다. 안희준 연구원은 "영업익이 늘면서 조선사들의 이자비용 대비 EBITDA 지표는 2021년 -3.2배에서 다소 개선될 것이지만 2023년 1.6배 수준으로 제한될 것"이라며 "타 산업과 비교하면 낮은 수준"이라고 설명했다.

특히 그간 순차입금이 크게 늘어난 만큼 단기간 내 재무지표가 개선되기는 어려울 것으로 봤다. 조선사들의 EBITDA 대비 순차입금 지표는 2021년 9월 말 기준 -2.4배로 마이너스를 기록 중이다. 신용평가사가 평가하는 국내 18개의 산업군 가운데 영업익보다 순차입금이 많은 업종은 조선업종과 자동차업종이 유일하다. 안 연구원은 "유동성 수준과 차입금 지표가 열위한 만큼 추후 업황과 실적 개선 속도, 유동성과 재무부담 추이 모니터링이 필요하다"고 덧붙였다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

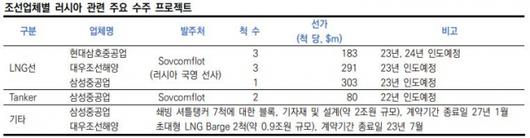

우크라이나 사태가 격화되면서 조선사들의 러시아 수주 프로젝트의 변동성이 커진 점도 부담이다. 러시아에 대한 금융 제재가 시작되면서 수주 대금을 제대로 지급 받기 어려워 수익성이 악화할 가능성이 있기 때문이다. 조선업계에 따르면 국내 조선3사(한국조선해양, 대우조선해양(042660), 삼성중공업(010140))가 러시아와 진행하고 있는 수주 프로젝트는 약 8조 원 규모에 달한다. 한신평은 "러시아 프로젝트 진행에 차질이 생길 수 있으며 원자재 가격 상승으로 원가 부담 확대가 우려된다"며 "개별 수주 건의 진행 상황을 지속적으로 모니터링 할 것"이라고 말했다.

김민경 기자 mkkim@sedaily.com

[ⓒ 서울경제, 무단 전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.