|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

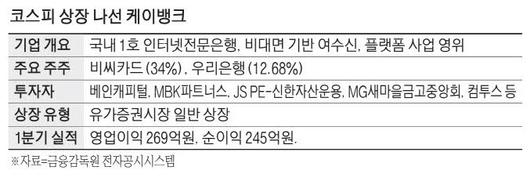

인터넷전문은행 케이뱅크가 코스피(유가증권시장) 상장에 나선다. 케이뱅크가 국내 1호 인터넷은행으로 출범한 지 6년6개월 만이다.

30일 한국거래소 유가증권시장본부는 케이뱅크의 주권 상장예비심사신청서를 접수했다고 밝혔다. 상장 대표 주관사는 NH투자증권 씨티증권 JP모건이다. 신청일 기준 최대주주는 BC카드로 지분 33.7%를 보유하고 있다. 오는 9~10월 승인이 이뤄진 후 청약 절차에 돌입해 11월께 상장할 것으로 보인다.

케이뱅크는 2016년 설립된 국내 1호 인터넷전문은행이다.당시 KT 컨소시엄이 설립 인가를 받았는데 제1금융권의 은행업 신규 인가는 케이뱅크가 23년 만이었다. 다만 후발 주자인 카카오뱅크가 카카오톡을 앞세워 몸집을 키우는 동안 비교적 성장 속도가 정체돼 있다는 평가를 받기도 했다.

케이뱅크가 반전을 꾀한 것은 가상화폐 거래소 '업비트'와 전략적 관계를 맺으면서다. 가상화폐 거래소 1위 사업자와 실명 확인 계좌 제휴를 독점적으로 체결한 덕분이다. 지난해 가상화폐 열풍이 불자 신규 고객 500만명이 유입됐다.

백두산 한국투자증권 연구원은 "케이뱅크는 업비트의 실명 입출금 계정을 단독으로 제공하고 있고 지난해 업비트 사용 활성화에 따라 고객 수와 수신 규모가 크게 확대됐다"고 말했다.

부진한 기업공개(IPO) 시장에도 케이뱅크가 상장 계획을 수정하지 않은 것은 실적 개선세가 가파른 만큼 기업가치를 책정하는 데 유리한 시점이기 때문이다. 케이뱅크는 올해 1분기에만 순이익 245억원을 올려 이미 지난해 순이익(225억원)을 넘어섰다. 이변이 없는 한 창사 이후 최대 실적을 무난히 달성할 것으로 전망된다.

케이뱅크가 상장하는 것은 투자자들과 한 약속이기도 하다. 케이뱅크는 지난해 1조2500억원 규모 유상증자에서 베인캐피털, MBK파트너스, JS PE-신한자산운용 등을 주주로 맞이했다. 케이뱅크는 당시 투자자들에게 늦어도 2026년까지 IPO를 마치겠다고 밝혔다.

금융투자업계에서는 케이뱅크 기업가치를 7조~8조원으로 보고 있다. 신한금융투자는 지난 3월 발간한 보고서에서 사업 모델이 유사한 카카오뱅크의 올해 예상 주가순자산비율(PBR) 4배를 적용해 케이뱅크 몸값을 약 7조3000억원으로 추산했다. 모건스탠리는 지난해 케이뱅크 기업가치에 대해 "보수적으로 잡아도 8조원"이라고 평가한 바 있다. 다만 카카오뱅크 주가가 최근 공모가 아래로 추락한 점은 부담이라는 분석이 나온다.

[강민우 기자]

[ⓒ 매일경제 & mk.co.kr, 무단전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.