유안타증권 보고서

유안타증권은 8일 글로벌 증시가 최근 확인된 경기 둔화 신호보다 금리 하락이라는 호재에 더 민감하게 반응하고 있는 점을 짚었다. 그러나 시중금리의 운신의 폭에는 제한이 있고(정책금리 유지), 증시의 편향적인 반응도 길게 유지되지 않을 것이란 판단이다.

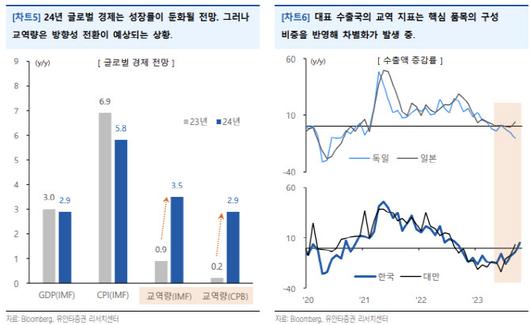

민병규 유안타증권 연구원은 “내년 글로벌 경제성장률과 물가상승률은 둔화될 전망”이라며 “방향성 전환이 예상되는 것은 글로벌 교역량으로, 금리의 상하 변동성이 진정된 이후 시장의 관심이 조명될 수 있다”고 말했다.

주요 수출국 중 독일과 일본은 운송장비의 수출액 구성 비중이 높고, 한국과 대만은 반도체의 역할이 상대적으로 중요하다고 봤다. 두 국가의 수출액 증감률도 방향성 차이가 나타나고 있는데, 반도체 업황 개선에 편승한 한국과 대만의 지표 개선이 뚜렷하다.

민 연구원은 “내년 1월 총통 선거를 앞둔 대만의 증시는 양안관계와 정치적 불확실성이 높아지면서 외국인 수급이 크게 악화되고 있다”며 “내년 수출 경기와 반도체 업황 개선의 수혜는 한국 증시에 집중될 것으로 판단된다”고 설명했다.

또한 이스라엘과 하마스 전쟁의 확전은 가이던스 변화(물가 자극)를 초래할 위험이 있다는 의견이다. 민 연구원은 “그러나 정치 일정을 앞둔 이해관계를 고려하면 전쟁 억제를 위한 미국의 외교 행보는 강화될 가능성이 높은 것으로 판단된다”고 했다.

최근 미국의 장기 국채금리는 낮아지는 양상이지만, 연방준비제도(Fed)의 비둘기파(통화 완화 선호) 위원들의 주장에 배치된다고 짚었다. 민 연구원은 “통화정책 불확실성 완화와 경제 연착륙의 동시 달성에는 완만한 금리 하락이 필요하다는 판단”이라며 “2024년 평균 10년 금리 전망치를 4.35%(완만한 하향 안정화)로 제시하고 있다”고 전했다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.