지난달보다 2.1배 높아

2차전지 인버스는 853%

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

공매도 금지 여파가 인버스 상장지수펀드(ETF)로 옮겨가고 있다. 단타 강도가 거세지면서 회전율이 치솟고 있다. 대체재로서 공매도와 유사한 투자기법에 수요가 몰렸고, 시장 변동성이 커지면서 '짧게 치고 빠지는' 경향이 심화된 결과로 풀이된다.

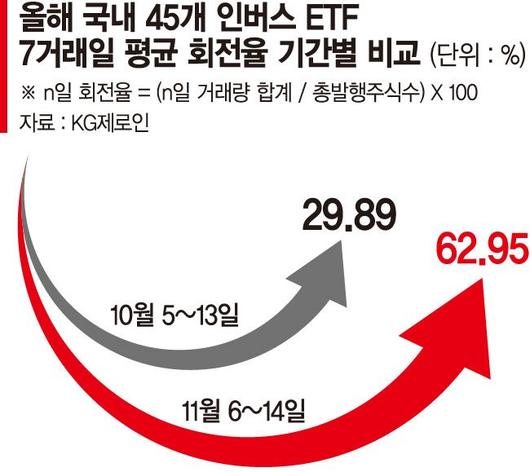

15일 펀드평가사 KG제로인에 따르면 공매도가 금지된 첫날(6일)부터 14일까지 7거래일 동안 누적된 국내 45개 인버스 ETF(이달 상장 1개 제외)의 평균 회전율은 62.95%로 집계됐다.

지난달 5~13일(7거래일) 간의 수치(29.89%)와 비교하면 약 2.1배 높다. 같은 기간 747개 정방향 ETF의 평균 회전율은 11.76%에 그쳤다.

'KBSTAR 2차전지TOP10인버스(합성)' 회전율이 852.69%로 제일 높았다. 2차전지 섹터가 한껏 급등했다 조정을 거치고 있는 만큼 특히 '단타' 수요가 몰린 것으로 보인다. 지난달 같은 기간(274.34%)보다 3배 이상 뛰었다.

이어 'KODEX 코스닥150선물인버스'(260.22%→735.73%), 'TIGER 코스닥150선물인버스'(151.42%→389.88%), 'KODEX 200선물인버스2X'(134.42%→191.02%) 등도 회전율이 대폭 상승했다. 이들 4개 상품의 평균 회전율(542.33%)은 정방향 상위 4개(454.01%)를 88.32%포인트 앞섰다.

일반적으로 회전율은 총발행주식 수 대비 거래량의 비율로, 유통 강도를 파악할 수 있는 지표다. 이 수치가 상승하면 해당 상품이 활발하게 거래되고 있는 것으로 해석할 수 있다. 투자자들이 ETF를 오래 들고 있지 못하고, 주인이 자주 바뀐 것으로 이해하면 된다.

금융당국이 공매도를 전면 금지한 이후 나타난 것이다. 공매도가 막히면서 '주가 하락에 베팅한다'는 측면에서 유사한 투자수단으로 눈을 돌린 것으로 파악된다. 인버스 상품 자체가 장기 투자에 적합하지 않은 데다 증시 변동성도 확대되면서 '사자'와 '팔자'가 빠르게 이뤄진 셈이다. 공매도 금지가 내년 상반기 말을 지나 연장될 수 있단 관측도 나오는 만큼 이 같은 흐름이 장기화될 수도 있다. 결국 정부의 의도와 달리 하락에 베팅하는 이들이 증가했고, 시장의 호흡 역시 단축됐다.

무엇보다 개인들 매수세가 두드러졌다. 이달 6~14일 개인 투자자는 46개 인버스 ETF를 3조6989억원어치 순매수했다. 기관도 1조5513억원어치를 사들인 반면, 외국인은 5조7965억원어치를 팔았다.

박제우 코레이트자산운용 주식운용본부장은 "공매도 금지 수요가 선물 매도 등으로 갈텐데 개인이 건드리기 어려운 영역이다보니 인버스 ETF로 빠진 것"이라며 "인버스 운용시에는 기초기수가 오르면 사고, 떨어지면 그 가격에 팔아야 하기 때문에 변동성이 클수록 부정적 복리 효과가 반영되면서 손실이 발생하게 된다"고 설명했다. 이어 "이를 학습한 개인들이 단기 차익에 집중하면서 회전율이 오르는 것"이라고 덧붙였다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.