|

지난해 연말 산타랠리에 이어 1월 효과에 대한 기대감이 커지는 가운데 증권가에서는 오히려 기대감을 낮춰야 한다는 지적이 나온다. 각종 호재의 선반영으로 인한 조정 가능성과 실적 시즌에 따른 불확실성 등이 불안 요인으로 작용할 수 있다는 분석이다. 연말 쏠림현상이 강했던 대형주보다는 중소형주와 소외주 위주의 대응이 필요하다는 조언이다.

2일 새해 증시 개장일에 코스피 지수는 전 거래일 대비 14.53포인트(0.55%) 상승한 2669.81로 마감했다. 코스닥 지수는 12.36포인트(1.43%) 오른 878.93에 거래를 마쳤다. 코스피 시장에서 외국인과 기관이 각각 2271억원, 1130억원 순매수한 반면 개인은 3450억원 순매도했다. 코스닥에서는 외국인이 1217억원 순매수하며 지수를 이끌었다.

이날 증시 상승의 1등 공신은 대장주 삼성전자였다. 삼성전자는 장중 7만9800원까지 오르며 '8만전자'에 근접했고 종가는 전 거래일 대비 1100원(1.4%) 오른 7만9600원을 기록했다. 카카오도 6.63% 급등한 5만7900원을 기록하며 6만원대 회복을 눈앞에 뒀다. 반면 현대차, 기아, POSCO홀딩스 등은 약세를 보여 시가총액 상위주들은 전반적으로 혼조세였다.

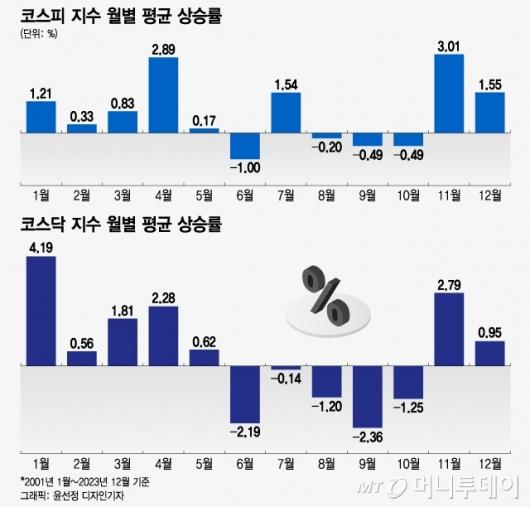

지난해 연말 상승세에 이어 새해 첫 거래일도 상승 마감하면서 1월 효과 기대감도 커진다. 1월 효과란 매년 1월 증시가 강세를 보이는 현상이다. 통계적으로 1월 평균 상승률은 다른 월보다 높다. 2001년부터 2023년까지 코스피 1월 평균 상승률은 1.21%로 △11월 3.01% △4월 2.89% △12월 1.55% △7월 1.54%에 이어 5번째로 높다. 상승 횟수는 23번 중 14번으로 60%의 확률로 수익을 냈다. 1월 효과 원인으로 여러 설이 있다. 연초에는 경기 개선이나 기업 실적 개선 기대감으로 매수세가 유입된다. 기관이나 외국인이 연말 북클로징(장부 마감)으로 자금 집행을 마무리한 후 연초에 다시 집행을 시작해 수급이 개선되기도 한다. 연말 양도소득세 회피를 위해 매도한 개인이 1월에 재매수하면서 주가가 오른다는 분석도 있다. 1월 효과는 사이즈 효과와 같이 나타난다는 특징이 있는데 코스피보다는 코스닥이, 대형주보다는 중소형주가 더 많이 오르는 게 개인 투자자의 영향이라는 분석이다.

코스닥 지수의 1월 평균 상승률은 4.19%로 코스피 1월 평균보다 3배 이상 높고 코스닥 월별 수익률 중에서도 가장 높다. 상승 회수 역시 23번 중 13번으로 절반 이상 수익을 냈다. 코스피 안에서도 소형주 지수의 1월 평균 상승률은 2.41%로 대형주 (1.43%), 중형주(0.91%) 보다 앞선다.

이 같은 기대감에도 증권가에서는 올해 1월 효과가 크지 않을 것으로 본다. 여러 호재들이 상당 부분 선반영됐고 연말 강세장에 따른 차익실현 심리나 4분기 어닝쇼크(기대치를 밑도는 실적) 가능성 등을 감안하면 불확실성이 커서다. 우지연 IBK투자증권 연구원은 "연말 산타랠리가 나타났을 경우 미국 증시를 중심으로 1월 효과가 없을 가능성은 더 높다"며 "최근 국내 증시가 대외 이벤트 영향을 많이 받는 만큼 미국발 리스크로 인한 하방압력은 불가피하다"고 전망했다. 우 연구원은 "시장은 미국의 금리 인하 기대감을 상당히 강하게 반영하는데, 기대와 엇갈린 미국 연방준비제도의 행보가 확인된다면 변동성이 확대될 가능성이 높다"고 했다.

한지영 키움증권 연구원은 "반도체 등 IT 중심의 수출 모멘텀 지속에도 이익 전망을 둘러싼 단기 불확실성이 있다"며 "지수 레벨과 속도 부담 등을 고려할 때 1월 숨고르기 장세 가능성이 커진다"고 밝혔다.

1월에는 대형주보다 중소형주가 강세인 만큼 소외됐던 중소형주에 관심을 가져야 한다는 분석도 나온다. 지난해부터 지속됐던 대형주 쏠림이 완화하면서 낙폭과대 종목이나 일부 중소형주가 수급상 수혜를 입을 가능성도 있다. 김재은 NH투자증권 연구원은 "계절적으로 1월은 수익률이 부진했던 소외주가 승리할 가능성이 높다"며 "중소형주나 가치주 스타일을 비롯해 유틸리티, 필수소비재, 에너지, 헬스케어 업종 등이 이에 해당한다"고 분석했다.

김사무엘 기자 samuel@mt.co.kr

ⓒ 머니투데이 & mt.co.kr, 무단 전재 및 재배포 금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.