|

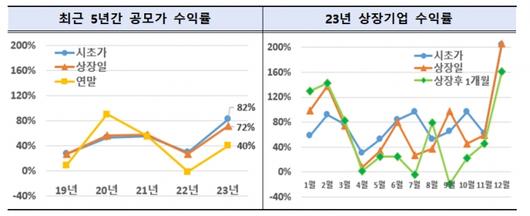

최근 5년간 공모가 수익률과 2023년 상장기업 수익률 /사진=금융감독원 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

지난해 IPO(기업공개)에 나선 기업의 공모가 대비 상장일 종가 평균 수익률이 70%를 웃돌며 전년 대비 큰 폭으로 상승했다. 특히 지난해 12월 상장한 기업은 수익률이 200%를 초과하는 등 IPO 시장이 회복하면서 투심이 살아난 것으로 분석된다.

27일 금융감독원이 발표한 '2023년 IPO 시장동향 분석'에 따르면 지난해 IPO 기업 82개사의 공모가 대비 상장일 종가 수익률은 평균 72%로 집계됐다. 전년 28%와 비교해 상승폭이 커졌다. 특히 12월 상장사 6건의 경우 시초가·상장일 종가 수익률은 평균 200%를 넘어서 연 평균 수익률을 상회했다.

청약 경쟁률은 934대 1로, 전년 775대 1과 비교해 더욱 치열해졌다. 일반 투자자의 청약 증거금은 총 295조원, 평균 3조6000억원으로 전년 초대형 IPO 1건을 제외하면 42.5% 증가했다.

수요예측 참여기관 수는 1507개사로 역대 최대 규모를 기록했다. 기관 중 운용사(펀드)가 559개사로 전년 대비 64% 증가하며 가장 많이 늘었다. 증시가 회복하면서 수요예측 경쟁률은 925대 1로, 전년 836대 1보다 높아졌다. 다만 주금납입능력 확인 제도 시행 이후에는 경쟁률이 반토막 났다. 제도 시행 이뤄진 47개사의 수요예측 경쟁률은 1180대 1이었는데, 시행 후 35개사 경쟁률은 582대 1로 떨어졌다.

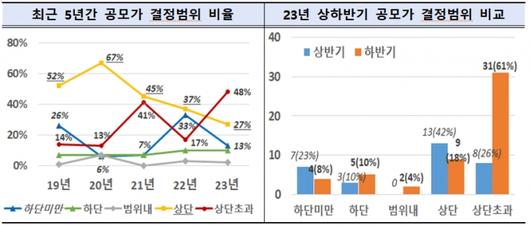

수요 예측 시 공모 희망가격 상단을 초과하는 비중이 늘어나면서 공모가가 밴드 상단 이상으로 확정된 사례는 10건 중 7건에 달했다. 공모가가 밴드 상단보다 높게 결정된 경우는 48%, 상단 확정은 27%로 집계됐다.

기관투자자 배정물량 중 의무보유 확약 비율은 26%로 전년보다 3.7%p(포인트) 증가했다. 이는 의무보유 확약 물량 우선배정 제도의 도입 영향이다. 기관투자자 배정은 운용사 56%, 외국인 11%, 기타(투자일임업자 등) 20%, 연기금·은행 7.8% 등 순이었다.

|

최근 5년간 공모가 결정 범위 비율과 2023 상하반기 공모가 결정 범위 비교 /사진=금융감독원 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

한편 지난해 IPO에 나선 기업은 82개사로 전년 70개사 대비 17% 늘었다. IPO 공모금액은 3조3000억원으로, 전년 15조6000억원보다 78% 감소했다. 다만 초대형 IPO 건인 LG에너지솔루션(12조7000억원) 사례를 제외하면 전년 대비 16% 증가했다.

코스닥을 중심으로 한 중소형 IPO(공모가 100억~500억원)가 75%로 대부분을 차지했다. 공모가 1000억~1조원 규모의 대형 IPO 기업은 4개사, 1조원 이상 초대형 IPO는 없었다.

금감원은 IPO 공모주에 대한 투자자들의 관심이 증가하고 있으나 주가 변동 위험도 커지고 있다며 주의를 당부했다. 지난해 12월 이후 상장 첫날 공모가의 4배 상승하는 일명 '따따상'을 기록한 IPO 5개사 중 2개사는 지난 21일까지 상장일 주가 이상을 유지하고 있으나, 나머지 4개사는 상장 후 주가 하락으로 49% 손실을 봤다.

지난해 상장일에 공모가격을 밑돈 기업은 13개사로 전체의 16%에 불과했지만 연말에는 35개사, 비중은 42%로 늘었다.

금감원 관계자는 "투자자들은 공모주의 높은 가격 변동 위험을 고려해 신중히 투자할 필요가 있다"고 말했다.

방윤영 기자 byy@mt.co.kr

ⓒ 머니투데이 & mt.co.kr, 무단 전재 및 재배포 금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.