[오늘 주목되는 미국 주식시장]

미국 증시가 AI(인공지능) 수혜주를 중심으로 큰 폭의 랠리로 올 상반기를 마무리할 것으로 보인다.

━

6월 마지막 거래일, PCE 훈풍 기대

━

올 상반기 마지막 거래일인 28일에는 오전 8시30분(한국시간 오후 9시30분)에 연방준비제도(연준)가 가장 선호하는 인플레이션 지표인 개인소비지출(PCE) 물가지수가 발표된다.

지난 5월 PCE 물가지수는 2023년 11월 이후 처음으로 전월 대비 오르지 않고 보합세를 보였을 것으로 전망된다. 지난 5월 PCE 물가지수의 전년비 상승률은 2.6%로 지난 4월의 2.7%보다 낮아졌을 것으로 예상된다.

변동성이 큰 식품과 에너지 가격을 제외한 근원 PCE 물가지수는 전월비 0.1% 오르는데 그쳤을 것으로 보인다. 지난 5월 근원 PCE 물가지수의 전년비 상승률은 2.6%로 2021년 3월 이후 최저 수준을 기록했을 것으로 기대된다.

U.S. 뱅크의 수석 이코노미스트인 베스 앤 보비노는 CNBC에 PCE 물가지수가 예상대로 나온다면 "이는 연준에 좋은 소식이고 사람들이 아직 체감하지 못한다고 해도 소비자들의 주머니 사정에도 좋은 소식"이라고 말했다.

이 같은 PCE 물가지수의 둔화세는 연준의 금리 인하 기대를 높이며 증시에도 긍정적으로 작용할 것으로 기대된다.

━

S&P500 수익률이 가장 좋은 달

━

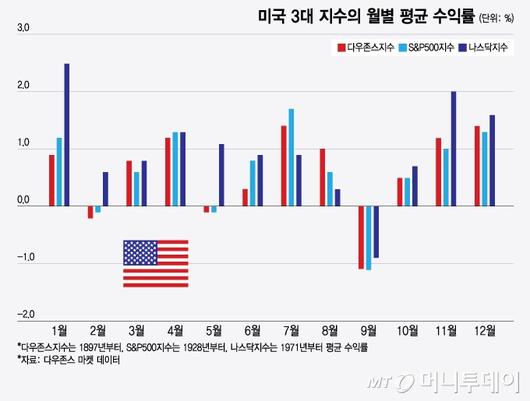

다음주부터 7월 거래가 시작되는 가운데 서머(여름) 랠리에 대한 기대감도 고조되고 있다. 통상 7월은 미국 증시에서 수익률이 좋은 달이기 때문이다.

다우존스 마켓 데이터에 따르면 S&P500지수는 1928년 이후 7월에 60% 이상의 확률로 상승 마감했으며 평균 수익률은 1.7%였다. 이는 S&P500지수로는 연중 가장 높은 수익률이다.

다우존스지수는 1897년 이후 7월에 거의 65%의 확률로 상승 마감했으며 평균 수익률은 1.4%였다. 다우존스지수 역시 7월이 연중 수익률이 가장 높은 달이다.

|

미국 3대 지수의 월별 평균 수익률/그래픽=윤선정 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

반면 나스닥지수는 1971년 이후 7월 평균 수익률이 1%에 못 미쳐 상대적으로 부진했다. 7월은 나스닥지수에 연중 6번째로 수익률이 좋은 달이지만 연중 나스닥지수 수익률이 가장 저조한 7월부터 10월까지 4개월이 시작되는 달이기도 하다.

미국의 3대 주가지수는 7월에 지난해까지 9년 연속으로 상승했다. 이 때문에 6월의 증시 강세가 이어지며 서머 랠리가 지속되는 것이 아닌가 하는 기대감이 있는 것도 사실이다.

주식 거래자 연감의 편집자인 제프리 허쉬는 투자 노트를 통해 "하반기가 시작되면 새로운 자본이 증시에 유입되기 때문에 7월에는 종종 역동적인 거래가 동반되며 강세 흐름이 나타난다"고 밝혔다.

다만 그는 지난 21년 동안 7월의 월간 상승률 대부분은 7월 첫 13거래일에 발생했다며 7월에는 상고하저의 경향이 있다고 지적했다.

아울러 1950년 이후 대선이 있던 해의 7월에는 "고르지 못한 거래로 가득한 지루한 모습"이 나타났다고 설명했다.

━

증시 괴리 심해 랠리 쉬어갈 수도

━

미국 증시에서 대형주와 소형주, 기술주와 비기술주간 수익률 격차가 심해지고 있어 여름에 증시 랠리가 멈출 수 있다는 전망도 나온다.

예를 들어 지난 25일까지 10거래일 중 8거래일 동안 기술주 비중이 낮은 다우존스지수와 기술주 비중이 높은 나스닥지수는 반대 방향으로 움직였다. 다우존스 마켓 데이터에 따르면 이처럼 오랫동안 다우존스지수와 나스닥지수가 반대로 움직이기는 1995년 이후 처음이다.

LPL 파이낸셜의 수석 기술적 분석 전략가인 애덤 턴퀴스트는 마켓워치에 "6월에 있었던 최근 랠리는 주가는 올라갔지만 표면 아래 상승 종목의 수는 지지부진했다는 점에서 두드러진 모습을 보였다"며 "주가는 사상최고치인데 랠리의 폭은 기록적으로 좁은 상태"라고 지적했다.

이에 따라 그는 "여름 동안 랠리가 잠시 멈출 수 있고 주가 하락이 확실히 있을 수 있다고 본다"고 말했다.

리틀 하버 어드바이저스의 수석 시장 전략가이자 포트폴리오 매니저인 데이브 룬드그렌은 마켓워치에 이 같은 증시의 괴리 현상은 일반적으로 하락률이 10% 미만인 소폭 조정이나 20% 이상인 본격적인 약세장으로 이어질 수 있다고 지적했다.

이어 지금은 일부 비기술주가 여전히 "심한 과매도 상태"에 있을 뿐 "증시 괴리가 심해져도 장기적인 강세 추세가 훼손되지 않고 있다"고 말했다.

그는 "단기 이동평균선은 추세의 모멘텀, 즉 과매수인지, 과매도인지를 판단하는데 도움이 되고 장기 이동평균선은 추세 자체를 정의하는데 도움이 된다"며 지난 26일 기준으로 S&P500 주식 중 56%가 20일 이평선 밑에서 거래된 반면 200일 이평선 밑에서 거래된 주식은 34%였다고 밝혔다.

이어 "대부분의 주식이 20일 이평선 아래에 있으면서 동시에 대부분의 주식이 200일 이평선 위에 있다면 여전히 장기 강세 추세가 유지되고 있지만 단기적으로 과매도 상태라는 맥락에서 해석할 수 있다"고 밝혔다.

권성희 기자 shkwon@mt.co.kr

ⓒ 머니투데이 & mt.co.kr, 무단 전재 및 재배포 금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.