MBK파트너스는 국내 최대 사모펀드 중 한곳이다. 지난해 말 기준 사모펀드 약정액은 11조8000억원으로 한앤컴퍼니와 1~2위를 다투고 있다. 굴지의 사모펀드 MBK파트너스가 이번엔 세계 1위 비철금속 제련업체 '고려아연'의 경영권 분쟁에 참전했다. 크게 이상하지 않은 행보지만, MBK파트너스를 향한 시선이 곱지만은 않다. 앞서 인수한 홈플러스와 bhc의 전례前例 때문이다.

|

사모펀드 MBK파트너스는 영풍-고려아연 경영권 분쟁에 참전했다. [사진=연합뉴스] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

국내 최대 사모펀드 MBK파트너스가 '고려아연-영풍' 경영권 분쟁의 중심에 섰다. MBK파트너스는 고려아연의 최대주주인 영풍과 경영협력계약을 맺고 '고려아연 경영권 인수전'에 참전했다. 이를 위해 지난 9월 13일부터 고려아연의 지분(최대 302만4881주·지분율 14.61%) 공개매수에 나섰다. 당초 주당 66만원으로 잡았던 공개매수 가격은 두차례 상향 조정해 83만원까지 치솟았다.

문제는 공개매수에 필요한 자금 2조5140억원 중 대부분을 단기차입금으로 조달할 계획이라는 점이다. MBK파트너스는 NH투자증권으로부터 1조5785억원을 차입한다. 대출 만기는 9개월, 금리는 연 5.7%에 달한다.

이뿐만이 아니다. 영풍과 MBK파트너스사모투자조합으로부터 각각 2713억원, 1097억원을 금리 연 4.6~5.7%에 조달할 계획이다. 경영권을 '빚'으로 사겠다는 건데, 당연히 이자비용이 눈덩이처럼 커질 수밖에 없다.

MBK파트너스가 배당 확대 계획을 밝힌 이유도 여기에 있다. 김광일 MBK파트너스 부회장은 9월 19일 열린 '고려아연 공개매수' 관련 기자회견에서 "지난 3년간 주당 평균 1만8333원이던 배당액을 최대 2만5000원까지 끌어올리겠다"고 밝혔다.

고려아연 노조는 성명서를 발표하고 "(MB K의 계획대로) 배당을 확대할 경우, 일부 사업부문에 투자가 어려워지고 되레 기업 경쟁력을 훼손할 수 있다"며 즉각 반발했다. 고려아연 노조가 이같은 우려를 표명한 덴 그럴 만한 이유가 있다. MBK파트너스가 보여준 전례前例가 있어서다. 2015년 인수한 대형마트 업체 '홈플러스'가 대표적이다.

그해 10월 나이스신용평가는 홈플러스의 단기신용등급을 하향 조정(A1→A2)하면서 이같이 평가했다. "인수금융의 상당 부분을 차입을 통해 마련하면서 홈플러스의 재무적 부담이 커졌다… MBK파트너스의 운영전략과 투자회수 방안에 따른 사업 포트폴리오 변화, 자산 매각 등으로 인한 사업·재무 불확실성이 상존하다."

|

[사진 | 뉴시스] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

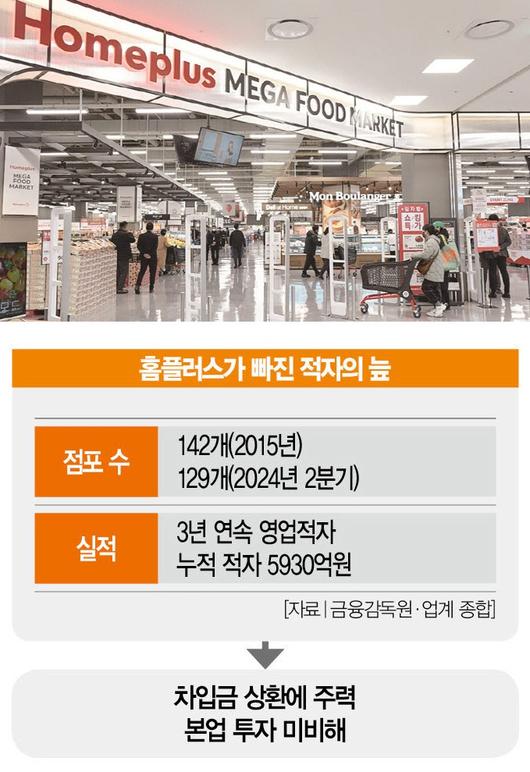

기우杞憂가 아니었다. "2년 내 1조원을 투자해 홈플러스의 경쟁력을 제고하겠다"던 MBK파트너스는 이후 차입금 상환에 주력했다. 이를 위해 선택한 전략은 점포 구조조정이었다. 점포를 매각함과 동시에 '세일앤리스백(점포 매각 후 재임차)' 전략을 채택하면서 2015년 142개였던 홈플러스 점포 수를 129개(2024년 2분기)로 줄였다.

'승자의 저주'는 마치 부메랑처럼 MBK파트너스로 날아들었다. MBK파트너스는 엑시트(투자금회수)에 어려움을 겪고 있다. 지난 6월엔 비교적 알짜로 꼽히는 '홈플러스 익스프레스(SSM 사업부문)'의 분할 매각을 시도했지만 쉽지 않은 상황이다. 인수 유력 후보로 거론됐던 '쿠팡' '알리익스프레스' 등이 모두 공식 부인하면서 답보 상태에 빠져있다.

홈플러스 측은 "홈플러스 익스프레스 M&A는 일정대로 추진되고 있어서 답보 상태에 빠져 있다는 건 성급한 결론일 수 있다"고 주장했지만, 다른 의견도 적지 않다. 유통업계 관계자는 "오프라인 업황이 워낙 좋지 않은 데다, 이커머스 업체가 SSM과 시너지를 내기도 쉽지 않은 게 현실"이라면서 "현재로선 홈플러스 익스프레스 인수에 나설 만한 기업이 많지 않아 보인다"고 지적했다.

■ 전례➋ 갑질 논란 bhc = MBK파트너스가 최대주주로 있는 치킨 프랜차이즈 브랜드 'bhc(다이닝브랜즈그룹)'의 상황도 별반 다르지 않다.[※참고: MBK파트너스는 bhc의 지분 100%를 보유한 지주사 '글로벌고메이서비시스(GGS)'의 최대주주(지분율 45%)다.]

bhc의 덩치를 키워 기업가치를 제고하겠다는 전략을 세운 건데, 표면적으론 어느 정도 성과를 내고 있다. 아웃백 인수 이듬해인 2022년 GGS의 매출액은 사상 처음으로 1조원을 넘어섰다. 지난해에도 1조806억원의 매출액을 기록하면서 상승세를 이어갔다.

문제는 본업인 치킨 프랜차이즈 사업에서 잡음이 끊이지 않았다는 점이다. bhc는 경쟁사 대비 높은 영업이익률을 기록하면서 '가맹점주를 쥐어짜는 것 아니냐'는 비판을 좀처럼 해소하지 못하고 있다. bhc는 2019~ 2021년 30%대 영업이익률을 기록했다. 2022년 27.9%, 2023년 22.4%로 영업이익률이 소폭 하락하긴 했지만 치킨 프랜차이즈 영업이익률이 10% 안팎이라는 점을 감안하면 여전히 높은 수준이다.

2023년 5월엔 일부 제품의 닭고기를 국내산에서 브라질산으로 바꿔 원가를 절감하고도 가격을 끌어올려 여론의 뭇매를 맞았다. 결국 bhc는 올해 3월 모든 제품에 국내산 닭고기를 사용하기로 결정했다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

주목할 점은 그러는 사이 MBK파트너스는 막대한 배당금을 챙겼다는 거다. MBK파트너스가 최대주주에 오른 후 6년간(2018~2023년) bhc는 이익잉여금의 100%를 배당에 썼는데, 금액만 총 5017억원에 달했다. 가맹점주 쥐어짜기 논란이 일었던 2022년, 2023년엔 각각 1568억원, 1359억원에 달하는 배당을 실시했다.

가맹점을 쥐어짜든 말든, 앞뒤 없는 가격 인상에 여론이 질타를 하든 말든 MBK파트너스는 '돈방석'에 올라앉은 셈이다. 고려아연 경영권 분쟁에 뛰어든 MBK파트너스를 보는 시선이 따가운 이유가 여기에 있다.

오세조 연세대(경영학) 교수는 "사모펀드의 최대 목적은 결국 단기적인 투자금 회수에 있다"면서 "사모펀드가 무리하게 인수금융을 일으켜 M&A에 나설 경우 기업의 본업 경쟁력이 저하하는 악순환에 빠질 수 있다"고 지적했다. MBK파트너스의 전례를 보면 과한 지적이 아니다. 고려아연-영풍 경영권 분쟁 이후엔 과연 어떤 일이 벌어질까.

jwle11@thescoop.co.kr<저작권자 Copyright ⓒ 더스쿠프 무단전재 및 재배포 금지>

이 기사의 카테고리는 언론사의 분류를 따릅니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.