10년물보다 만기 짧아 통화정책 영향 더 받는데

인하 직전 대비 8.2bp 하락에 그쳐…10년물은 8bp↓

3·10년물 스프레드, 인하 직전 대비 불과 0.2bp차

“단기물, 느린 속도 인하 전망에 장기물 대비 변동폭 적어”

보통 만기가 짧을수록 통화정책 영향을 많이 받다 보니 10년물 대비 금리 하락 속도가 빨라야 하지만 오히려 비슷, 인하 직전보다도 하락 속도가 느린 셈이다. 향후 기준금리 인하 속도가 느릴 것으로 전망되는 만큼 3년물 금리의 변동성 역시 적을 것이란 전망이 나온다.

|

자료=금융투자협회 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

16일 금융투자협회에 따르면 오후 고시금리 기준 국고채 3년물 금리는 2.6bp(1bp=0.01%포인트) 내린 2.880%, 10년물 금리는 4.2bp 내린 3.008%, 30년물 금리는 2.9bp 내린 2.884%에 마감했다.

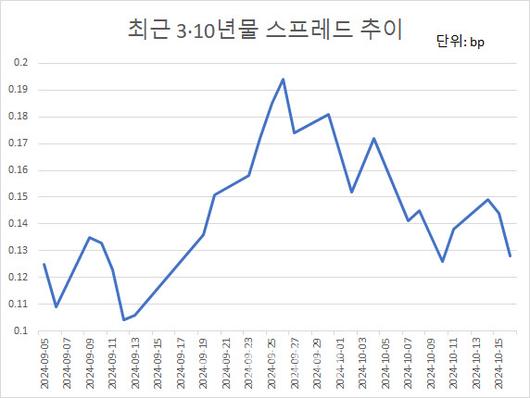

이날은 미국채 금리를 추종하며 만기 10년 이상 장기물들의 금리 낙폭이 컸다. 이에 3·10년 스프레드(금리차)는 12.8bp로 기준금리 인하 직전인 지난 10일 12.6bp와 불과 0.2bp 차이를 보였다.

3·10년 스프레드는 지난 11일 한국은행이 기준금리 25bp 인하를 단행하기 이전인 지난달 26일 19.4bp를 기록, 연중 최대폭을 기록한 이래 지속해서 좁혀지는 모습이다. 스프레드가 좁혀지다보니 수익률곡선 기울기는 평탄해졌다.

채권 수익률곡선 기울기는 좌표 평면상 가로축에 채권 만기를, 세로축에 각 만기별 시장금리를 두고 해당 평면 곡선상에서의 기울기 움직임을 말한다. 이날은 비교적 장기물에 매수세가 몰리며 장기물 금리가 큰 폭으로 하락(강세=Bull)했기에 수익률곡선 기울기는 평탄(플랫)해진 것이다.(불 플래트닝)

이론상 만기가 짧을수록 통화정책에 민감하기에 피벗 시기 전후의 3년물 금리는 10년물보다 금리 하락 속도가 빠른 게 일반적이다. 이는 만기가 긴 장기물일수록 금리에 기간프리미엄(Term premium)이 가산되기 때문인데 비교적 만기가 짧은 단기물일수록 기간프리미엄이 적어 통화정책의 영향을 크게 받는다.

그럼에도 3년물 금리는 인하 이후에도 10년물 대비 금리가 크게 내려가지 못하고 있다. 장외 시장에선 연내 만기가 도래하는 초단기물에 수요가 몰리고 있지만 비교적 중기에 속하는 3년물은 향후 금리 인하의 예상 속도가 느릴 것으로 예상되는 만큼 금리 하락 속도가 더딘 것으로 풀이된다. 한 채권 운용역은 “크레딧은 연내 만기 도래 물량에 대한 강세가 두드러지는 상황”이라고 전했다.

이후에 진행될 추가 인하는 기존 예상 대비 늦을 것이라는 전망이 지배적이다. 한 외국계 은행 딜러는 “시장에서 전망하는 내년 말 한국 기준금리는 2.5~2.75%로 인하 속도가 올 초 예상 대비 느리다”면서 “2년물 이하 초단기물은 이론상 2.5%까지는 내려갈 수 있을 것”이라고 짚었다.

조용구 신영증권 연구위원은 “추가 인하 속도가 느리더라도 내년 중 기준금리 2.75% 도달은 어느 정도 확실해 보인다는 점에서 3년물 금리는 2.95%를 넘어서기 어렵다”면서 “단기물은 변동성 자체가 상당히 축소되는 반면 장기물은 변동폭이 비교적 클 것으로 예상된다”고 내다봤다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.