투자의견 ‘매수’, 목표가 1만9940원 ‘유지’

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

이준호 하나증권 연구원은 25일 보고서에서 “시간이 필요하지만 분명한 바닥”이라며 이같이 밝혔다.

네오위즈의 현재 주가는 ‘P의 거짓’ IP의 성공을 이끈 ‘ROUND8’ 스튜디오의 개발력을 반영하지 않고 있다는게 하나증권의 분석이다. ‘P의 거짓’ DLC 이후 차기작 가시화에 따라 기대감 반영이 가능하다는 진단이다.

이 연구원은 “네오위즈는 내러티브 중심의 게임 IP 발굴 및 프랜차이즈화라는 중장기 방향성을 가지고 파이프라인을 구축했으며 2023년 11월 폴란드 개발사 ‘블랭크’ 지분 투자 이후 지난 11월 11일 폴란드 개발사 ‘자카자네’와 퍼블리싱 계약을 체결했다”며 “양사 모두 신작 출시는 2026년 이후로 예상되기에 단기적 성과로 이어지진 않겠지만, 사업 방향성에 부합하는 투자가 이어지고 있다는 점에서 장기적 성과가 기대된다”고 말했다.

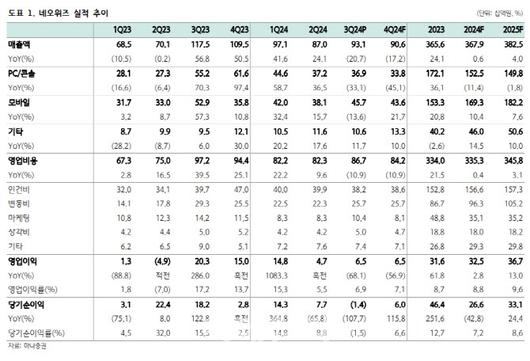

네오위즈는 3분기 연결기준 영업수익이 전년동기대비 20.7% 감소한 931억원, 영업익은 68.1% 감소한 65억원을 기록했다. PC·콘솔 매출액은 전년비 33.1% 줄어든 369억원을 기록했다. ‘P의 거짓’은 출시 후 5번째 분기임에도 안정적 매출을 보였으나 그 외 퍼블리싱 게임의 매출 감소로 하락했다.

모바일 매출액은 전년동기대비 13.6% 감소한 457억원을 기록했다. ‘브라운더스트2’의 여름 이벤트 효과와 8월 28일 출시한 ‘영웅전설: 가가브 트릴로지’의 초기 성과가 반영됐다. ‘브라운더스트2’는 유저 소통을 바탕으로 작년 4분기 이후 매분기성장하고 있어 고무적이며 ‘영웅전설: 가가브 트릴로지’는 초기 일매출 2억원 이상을 기록했으나 빠르게 하향 안정화가 이뤄졌다. 내년 대만, 일본 지역 확장으로 반등이 기대된다.

영업비용은 10.9% 감소한 867억원으로 특이사항은 신작 출시로 인한 마케팅비 증가다. 인건비는 본사 인력 감소로 전분기 대비 3.9% 하락하며 효율화가 나타나고 있다.

포인트는 내년 출시 예정인 ‘P의 거짓’ DLC다. 하나증권은 네오위즈가 내년 영업수익이 전년비 4% 증가한 3825억원, 영업이익은 13.0% 늘어난 367억원을 기록할 것으로 전망했다.

이 연구원은 “올 연말 출시가 목표였으나 콘텐츠 완성도를 높이기 위한 지연으로 보인다”며 “‘P의 거짓’은 3분기 기준 판매량 200만장을 넘어섰으며 판매를 제외하고도 XBOX 게임패스에 입점, 누적 다운로드 700만회 이상을 기록한 IP로 DLC의 내년 2분기말 출시를 예상하며, XBOX 게임패스 서비스 종료와 맞물린다면 본편 판매 증가도 기대 가능하다고 판단된다”고 진단했다.

이어 “2025년말까지 ‘P의 거짓’의 누적 판매 290만장, DLC의 누적 판매 65만장을 추정하며 출시 일정 및 가격 확정에 따라 추정치 변경 예정”이라 덧붙였다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.