게티이미지뱅크 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

올해 1분기에만 상장금융사 3곳이 주주에 대한 비과세 배당(감액 배당)을 확정 지었다. 비과세 배당은 금융사들이 목매는 밸류업(기업가치제고)에 즉각적인 도움을 준다는 점에서 매력적인 선택지다. 그러나 여러 대형 금융지주는 비과세 배당 도입에 고개를 젓고 있다. 비과세 배당이 자칫 세무 논란을 일으킬 수 있는 데다 밸류업 목적 달성 측면에서 득실이 명쾌하지 않기 때문이다.

27일 금융권에 따르면 우리금융지주는 전날 정기주주총회를 열고 주주에 대한 비과세 배당 관련 안건을 결의했다. 4대 금융지주(KB국민·신한·하나·우리) 중 비과세 배당을 채택한 지주는 우리금융이 유일하다. 올해 정기주총 시즌에서 우리금융 외에도 대신증권과 유화증권 등 3개 금융사가 비과세 배당을 도입하기로 결정했다. 지난해엔 신영증권이 비과세 배당을 채택했으며, 2023년엔 메리츠금융지주가 금융사 최초로 비과세 배당을 도입했다.

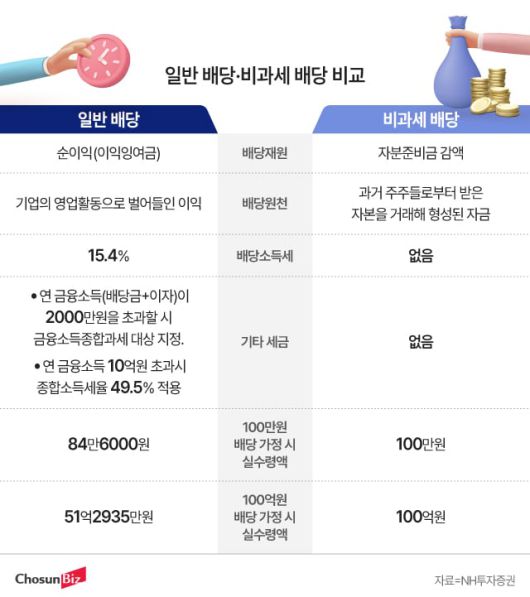

비과세 배당은 대표적인 밸류업 방안 중 하나다. 일반적인 배당의 경우 주주는 기업이 책정한 배당금의 15.4%를 배당소득세로 떼고 난 금액을 받는다. 연 금융소득(배당금+이자)이 2000만원을 넘길 경우 종합소득세까지 추가로 떼인다. 반면 기업이 비과세 배당을 실시하면 주주는 이 세금을 떼이지 않은 배당금을 온전히 받을 수 있다.

그래픽=정서희 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

위법행위는 없지만 정부 당국과 불필요한 마찰의 씨앗을 남긴다. 배당금 규모가 큰 금융사들이 비과세 배당을 속속 채택할수록 과세 공백은 커진다. 또한 비과세 배당은 기업 오너 혹은 경영진의 세금 회피 수단으로 쓰인다는 비판을 받는다. 한 예로 비과세 배당 금융사 1호인 메리츠금융의 경우, 조정호 메리츠금융 회장이 2023년과 지난해 결산 배당으로 총 4564억원을 챙긴다. 일반 배당이었다면 조 회장은 2305억원을 실수령하고 나머지 2259억원은 세금으로 내야 한다. 안 그래도 정부는 금융사의 사회적 환원과 세수 부족 해결에 고민하고 있다. 배당을 결정하는 금융사 입장에선 법률 리스크가 없더라도 세무 관련해 정부 당국의 심기를 거스를 수 있다.

비과세 배당과 장기적인 밸류업 달성 사이 연결고리에 대한 의견도 엇갈린다. 금융사의 자본준비금이 고갈되면 비과세 배당은 멈출 수밖에 없다. 우리금융의 경우 총 3조원을 배당 재원으로 마련했는데 이 돈으론 3년가량 배당이 가능하다. 3년 후 비과세 배당을 유지하려면 다시 자본준비금에서 돈을 빼야 한다. 이처럼 비과세 배당은 재원 총량에 따라 유효 기간이 정해진 한시적 정책이다. 또한 자본 결손에 쓰여야 할 자본준비금을 주주들에게 나눠주면 본질적인 기업가치 부양에 방해가 된다는 비판의 시선도 존재한다.

이외 주주 간 공정성 분쟁을 일으킬 수 있다는 위험도 있다. 자본준비금은 기존 주주들이 낸 투자금으로 형성된다. 그러나 비과세 배당 혜택은 기존 주주뿐만 아니라 신규 주주들도 같은 기준에 따라 받는다. 기존 주주 입장에선 오랫동안 곳간을 채웠더니 엄한 이들과 똑같이 돈을 나눠 갖는다는 불만이 생길 수 있다. 한 금융지주 관계자는 “충성 주주와 비과세 배당만 보고 들어온 신규 주주와 같은 혜택을 준다면 충성 주주 사이에서 지주 이미지가 구겨질 수 있다”고 말했다.

<저작권자 ⓒ ChosunBiz.com, 무단전재 및 재배포 금지>

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.