투자의견 ‘매수’ 유지…목표주가 30만 원으로 하향

<이미지를 클릭하시면 크게 보실 수 있습니다> |

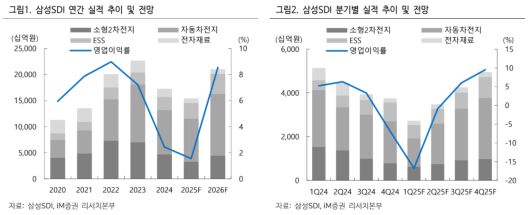

iM증권은 삼성SDI에 대해 올해 1분기 실적이 부진할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 35만 원에서 30만 원으로 하향 조정했다. 전 거래일 기준 종가는 19만3600원이다.

2일 정원석 iM증권 연구원은 “삼성SDI의 올해 1분기 실적은 매출액 2조7000억 원, 영업이익 –4570억 원을 기록하며 시장 기대치를 하회할 것”이라고 했다.

정 연구원은 “올해부터 미국 스타플러스에너지(SPE) 공장이 신규 가동되면서 첨단제조세액공제(AMPC) 효과가 본격화될 예정”이라며 “1분기에는 신차 판매 효과가 크지 않은 반면, 신공장 가동에 따른 고정비 부담 증가로 자동차 전지 부문 실적 악화가 불가피할 것”이라고 했다.

정 연구원은 “특히 원형전지 수요 부진이 장기화하면서 소형전지 연간 적자 폭이 확대될 것”이라며 “올해부터 자동차 이산화탄소(CO2) 배출량 기준이 강화되는 유럽에서도 시장 내 높은 재고 수준, 중국 업체들과의 경쟁 심화 등의 영향으로 국내 업체들의 배터리 셀 수요 회복세가 뚜렷하지 않다”고 했다.

정 연구원은 “지난해 기준 삼성SDI는 테슬라, 제너럴모터스(GM), 폭스바겐(VW), 현대차 등 미래 자동차 기술 패러다임 전환에서도 살아남아 시장 지배력을 보여줄 것으로 예상되는 고객사 비중이 약 20% 수준으로 국내 업체 중 가장 낮다”고 했다.

[이투데이/손민지 기자 (handmin@etoday.co.kr)]

▶프리미엄 경제신문 이투데이 ▶비즈엔터

이투데이(www.etoday.co.kr), 무단전재 및 수집, 재배포금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.