아시아경제 전문가 12인 설문조사

동결 "관세충격, 환율 변동성↑·가계부채 불안"

다음 인하 '5월' 66.7%…경기 하방 위험 부각

韓 금리 "연말 2.25%·내년 2.00%까지"

美 6월 인하 50%…관세 따른 물가·경기 맞춰 대응

|

이창용 한국은행 총재가 지난 2월25일 서울 중구 한은 본관에서 열린 금융통화위원회 본회의에서 의사봉을 두드리고 있다. 사진공동취재단 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

4월 '동결' 무게…관세 충격에 변동성 키운 환율·가계부채 불안 요인

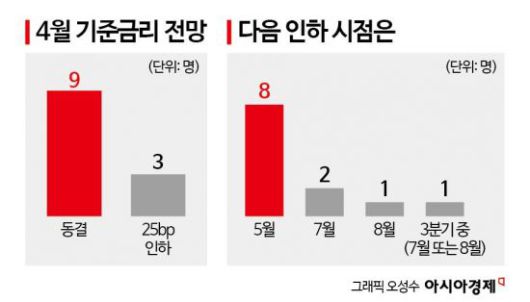

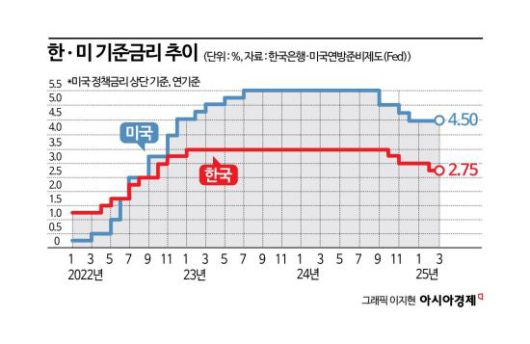

14일 아시아경제가 국내외 경제연구소·증권사·은행 등의 경제전문가 12명을 대상으로 지난 8일부터 11일까지 설문조사를 진행한 결과, 응답자 9명(75.0%)이 이달 기준금리 동결을 예상했다. 트럼프발 관세 충격에 환율이 급등락하며 변동성과 레벨을 모두 키운 상황에서 금리 인하는 한 템포 쉬며 시장 안정 여부를 지켜볼 것으로 내다봤다. 지난 4일 원·달러 환율은 윤석열 전 대통령 파면으로 국내 정치 불확실성 요인이 제거되며 1434원 선으로 내려섰으나, 미·중 관세 전쟁 확대 불안감으로 3거래일 만에 1484원 선까지 단숨에 뛰는 등 변동성을 극대화했다. 이후 환율은 미국이 중국을 제외한 약 75개국 관세를 90일 유예하면서 1450원 선 전후에서 등락하고 있다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

예상보다 강한 관세 조치로 경기 하방 위험이 커졌지만, 90일 유예 조치로 향후 정확한 경제적 영향을 짚기엔 불확실성이 여전하다는 설명이다. 안재균 신한투자증권 연구원은 "관세 충격에 따른 성장률 하락 우려는 올해보다 내년에 더 커질 것으로 본다"며 "긴급한 금리 인하보다 향후 확장 재정 시점과 맞추는 금리 인하 경로를 유지할 것"이라고 예상했다.

가계부채 확대 불안감 역시 이달 금리 동결을 점치는 배경이다. 서울시가 토지거래허가구역을 확대 재지정하면서 부동산 시장이 안정세를 찾고 있다고는 하나, 앞선 해제에 따른 대출 확대 상황이 아직 확인되지 않은 상황이다. 이에 따라 금통위는 가계부채 민감도와 수도권 풍선효과 등을 점검하면서 과도한 통화완화 기대 유입을 통제할 것이라는 전망이다. 이달 인하를 단행할 경우 올해 기준금리가 2.00%까지 내릴 것이란 기대를 보다 키울 수 있다는 점에서도 동결 전망에 무게가 실렸다. 공동락 대신증권 연구원은 "3월 서울 일부 지역의 부동산 가격 상승과 가계대출 증가에 따른 금융 안정 우려를 고려할 때 2월에 이어 연속적인 기준금리 인하보다는 시차를 둔 인하 재개 가능성에 무게를 둔다"고 말했다. 허문종 우리금융경영연구소 센터장 역시 "서울 주택가격 강세, 가계대출 증가세 등을 고려할 때 4월 동결을 예상한다"고 짚었다.

반면 4월 인하를 전망한 3명(25.0%)은 경기 하방 압력 우려를 더 크게 봤다. 관세 충격으로 금통위원들이 국내 경제성장률 대폭 하향 조정이 불가피하다고 판단하는 경우 0.25%포인트(25bp) 인하 가능성을 배제하기 어렵다는 설명이다. 강민주 ING은행 수석이코노미스트는 "미국의 관세 부과, 내수 부진, 자연재해 피해, 추경 지연 등으로 성장률 둔화가 예상보다 가팔라질 것으로 판단한다"며 "원화 약세가 금리 인하의 큰 걸림돌이 되겠지만, 원화 약세에 따른 인플레이션 상승은 수요 부진으로 상쇄되면서 인플레이션이 2.0%에서 큰 폭 상승할 가능성은 낮다"고 진단했다. 박상현 iM증권 연구원은 "국내 상황을 봐도 컨트롤 타워 부재와 조기 총선에 따른 추경 지연 가능성을 고려할 때 이달 인하가 우세하다"고 봤다.

|

이창용 한국은행 총재가 지난 2월25일 서울 중구 한은 본관에서 금융통화위원회 본회의를 주재하고 있다. 사진공동취재단 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

다음 인하는 "4월 동결 시 5월 '유력'…4월 인하 시 7~8월 예상"

다음 인하 시기는 5월로 보는 의견이 대부분이었다. 4월 동결을 전망한 9명 가운데 8명(66.7%)이 5월 인하를 점쳤다. 미국발 관세 충격에 따른 경기 하방 위험과 성장률 하락 우려가 고조되면서 금리 인하 압력이 세질 것이라는 전망이다.

박정우 노무라증권 이코노미스트는 "5월 경제전망 하향 조정을 하면서 관세 충격에 따른 국내 경제 영향도 어느 정도 윤곽이 드러날 것"이라며 "이를 추가 금리 인하로 대응할 것"이라고 봤다. 강승원 NH투자증권 연구원은 "현재 관세 전쟁이라는 특수성으로 환율 변동성이 극단적인 수준"이라며 "시차를 두고 환율 안정성이 확보된 후 5월 인하가 이뤄질 것으로 본다"고 말했다.

4월 인하를 예상한 전문가들은 다음 인하 시점을 7~8월로 점쳤다. 박석길 JP모건 이코노미스트는 "2·4월 연속 인하 이후 일단 시간을 두고 금리 인하 효과와 정책 환경을 점검할 것"이라며 "하반기로 갈수록 미국 연방준비제도(Fed)의 정책금리 인하 등의 영향으로 다시 금리 인하를 재개해야 할 것"이라고 설명했다.

4월 동결에도 다음 인하 시점을 7월로 본 의견도 있었다. 상반기까지는 미국 관세 정책, 한국 대선 등 불확실성이 존재해 신중한 통화정책 운용이 이뤄질 것이라는 예상이다. 김성수 한화투자증권 연구원은 "이미 이번 인하 사이클에서 세 차례 기준금리를 인하한 만큼, 지금은 정책 효과를 관찰할 때"라며 "신중한 Fed의 행보도 고려할 필요가 있다"고 봤다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

韓 기준금리 인하 "연말 2.25%·내년 2.00%까지"

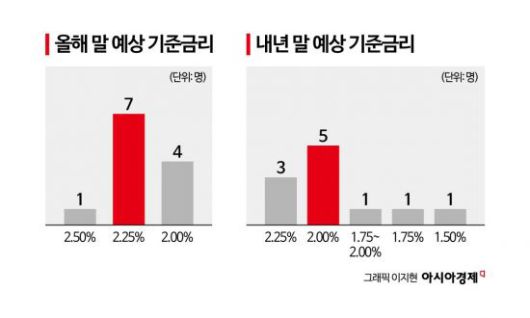

올해 말 한국 기준금리는 2.25%까지 내릴 것이란 예상이 지배적이었다. 12명 중 7명(58.3%)이 2.25%를 예상했다. 25bp씩 인하한다고 봤을 때 지난 2월 인하를 포함해 올해 들어 세 차례 인하를 점치는 것이다. 지난 2월 금리 결정 후 이창용 한국은행 총재가 "(올해 예상 인하 횟수는) 시장 판단(총 2~3회)과 유사하다"고 언급한 것과 크게 다르지 않다.

윤여삼 메리츠증권 연구원은 "5월과 8월 두 차례 추가 인하를 통해 2.25%까지 낮출 것이라는 기존 전망을 유지하고 있다"며 "2.25%는 국내 중립 금리 중간값(2.50% 내외 추정)을 밑도는 하단 영역"이라고 진단했다. 그는 "경기위험을 고려할 때 2.00%까지 금리를 내릴 가능성 열려 있으나, 현재 경기 안정 측면에선 통화정책보다는 재정정책의 중요도가 높다는 판단"이라고 말했다. 6월 대선 이후 재정정책 강도에 맞춰 통화정책 대응에 나설 것이란 전망이다.

올해 말 금리가 2.00%까지 내릴 것이란 의견 역시 적지 않았다. 이달 기준금리 인하를 예상하는 3명을 포함, 4명(33.3%)이 올해 총 4회 인하를 점쳤다. 반면 총 2회 인하에 그쳐 연말 금리가 2.50%에 머물 것이란 소수 의견도 있었다. 공 연구원은 "추가 인하 시 환율 변동성 위험 등에 노출될 여지를 감안, 올해 총 2회 인하를 예상한다"고 설명했다.

내년 예상 금리 수준은 2.00%로 보는 시각(5명)이 가장 많았다. 잠재성장률 둔화 등에 따른 중립 금리 하향 가능성에 맞춘 일종의 금리 정상화 관점이란 설명이다. 다만 내년 인하는 신중하게 이뤄질 것이란 의견(3명) 역시 적지 않았다. 윤 연구원은 "이번 인하 사이클에서 올해 경기 바닥을 만들어내면 추가 인하는 당분간 신중할 것으로 본다"며 "장기 균형 수준으로 2.00%까지 인하 가능성은 인정하나 환율과 부동산, 가계부채 같은 금융 안정 민감도 역시 점검하면서 대응할 것"이라고 말했다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

美 정책금리 6월 인하 50%…관세 따른 물가·경기 여건 맞춰 대응

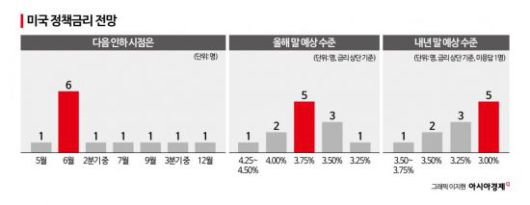

미국 연방공개시장위원회(FOMC)의 정책금리 인하 시기는 6월로 보는 의견이 6명(50.0%)으로 가장 많았다. 현재 연 4.50%인 미국 정책금리 상단 예상 수준은 올해 말 3.75%, 내년 말 3.00%를 전망하는 의견이 다수였다.

관세 부과가 불러올 성장률 하락과 물가 상승 가운데 어느 쪽에 방점을 찍는지에 따라 다음 인하 시기를 바라보는 시각도 달려졌다. 다수가 6월을 예상한 이유는 관세에 따른 물가 충격이 제한적인 것을 확인한 후 둔화하는 경기 여건에 맞춰 인하에 나설 것이라는 전망에서다. 조영무 LG경영연구원 연구위원은 "물가 상승 우려와 경기 둔화 우려 상충하면서 5월보다 6월부터 금리 인하 대응에 나설 것으로 본다"고 말했다. 강 연구원 역시 "2분기 중 실제 경기지표가 둔화하는지, 중장기 기대인플레이션 레벨이 내려가는지를 확인할 필요가 있다"며 "6월부터 인하 재개 나설 것"이라고 봤다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

이밖에는 5월, 7월, 9월, 12월까지 의견이 다양하게 분산됐다. 5월 인하를 점친 문홍철 DB증권 연구원은 경기 하방 요인으로서의 관세 위험을 크게 봤다. 7월 인하를 예상한 강 수석이코노미스트는 트럼프 정책으로 인한 불확실성에도 불구하고 2분기 초반까지는 지표들이 비교적 안정적인 수준에 머물 것으로 봤다. 그는 "심리 지표, 물가 기대치, 서베이 지표 등이 급락한 것은 시차를 두고 실물 지표에 반영돼 Fed 금리 인하 시점을 결정할 것"이라며 "7월께 인하를 예상한다"고 말했다. 김 연구원은 9월 인하를 내다보면서 Fed가 '미국 정부 정책이 물가와 경제의 큰 흐름에 영향(Net Effect)을 미칠 때 대응할 것'이라고 강조한다는 점을 들었다. 현재 관세와 이민정책 등이 물가와 고용에 영향을 미치고 있는 것은 사실이나, 전반적인 추세 반전으로 이어지지는 않고 있어 인하는 9월께 이뤄질 것이라는 전망이다.

12월에 가서야 인하가 이뤄질 것이라는 의견도 있었다. 미국의 물가 상승 위험에 방점을 찍었기 때문이다. 박정우 이코노미스트는 "관세 충격에도 불구하고 양호한 고용시장과 견조한 기업투자로 인해 경기침체 가능성은 매우 낮다"며 "Fed는 관세로 인한 물가 상승 위험에 초점을 맞춰 통화정책을 운용할 것"이라고 내다봤다.

김유리 기자 yr61@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.