투자의견 ‘매수’, 목표가 7만 5000원으로 ‘하향’

최고운 한국투자증권 연구원은 “올 1분기 실적은 시장 기대를 밑돌 전망으로, 정제마진과 화학 스프레드 모두 부진했다”며 “2분기 역시 부진한 흐름이 이어질 것으로, 유가와 정제마진 하락으로 정유 부문의 영업손실은 더욱 확대될 전망”이라고 말했다.

|

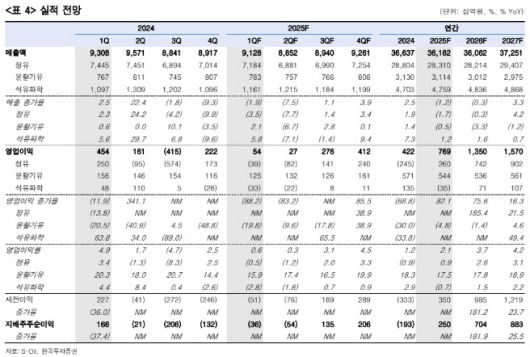

(표=한국투자증권) |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

최 연구원은 에쓰오일의 1분기 영업이익이 전 분기 대비 76% 감소한 540억원으로 컨센서스를 60% 밑돌리라고 내다봤다. 사업 부문별 영업이익은 정유 -386억원, 윤활기유 1249억원, 화학 -328억원으로 추정했다.

동절기 등·경유 수요가 예상보다 약했던 탓에 정제마진이 전 분기 대비 2달러 하락하며 정유 부문의 적자로 이어지리라고 전망했다. 화학 역시 PX 시황 부진이 이어진 가운데 벤젠, PO 등 제품 마진이 악화하며 적자 폭이 확대되리라고 봤다. 대신 윤활기유는 시황이 탄탄하게 유지된 상황에 정기보수가 일단락되면서 상대적으로 선방할 것으로 예상했다.

최 연구원은 올 2분기에도 미국의 관세인상에 따른 글로벌 경기둔화 영향으로 석유화학 수요 회복은 지연되리라고 봤다. 그는 “OPEC 역시 올해 수요 전망치를 3개월 만에 추가로 하향 조정했다”며 “정제마진 부진과 재고 관련 손실 등을 반영해 에쓰오일의 올해 영업이익 추정치를 31% 낮춘다”고 설명했다. 이에 따라 목표주가도 7만 5000원으로 기존 대비 17% 하향했다.

최 연구원은 불확실성 확대는 정유업종만의 문제가 아니라면서도 정유는 화학처럼 구조적 장기 불황을 걱정할 상황이 아니라는 점을 강조했다. 올 상반기 수요 부진과 유가 하락에 대한 시장 불안감이 진정되기 시작하면 에쓰오일의 밸류에이션 매력이 주목받으리라고 평가했다.

현재 유가 수준에선 업사이드에 더 주목할 필요가 있다고도 말했다. 그는 “계속해서 기다림이 길어지는 것은 아쉽지만, 그 사이 샤힌 프로젝트 진행률은 50%를 넘어섰다”며 “올 2분기 유가가 바닥을 지나 반등하면 순수 정유사로서의 투자 매력과 함께 화학 다운스트림 통합 등 중장기 모멘텀에 대한 재평가로 이어질 전망”이라고 말했다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.