|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

아시아나항공 매각 추진설이 나오면서 금호아시아나그룹 관련 종목 주가가 일제히 상승세다. 아시아나항공이 새로운 주인을 맞으면서 재무구조이 개선돼 신용등급이 향상될 것 기대감 때문인 것으로 보인다.

15일 오전 9시 35분 현재 금호산업우는 가격제한폭(29.93%)까지 오른 4만9050원까지 치솟았다. 동시에 아시아나항공(26.61%↑), 아시아나IDT(22.47%↑), 금호산업(20.17%↑), 에어부산(19.48%↑) 등 금호아시아나그룹 종목이 전거래일보다 급등하고 있다. 특히 아시아나항공과 에어부산, 아시아나IDT, 금호산업우는 이날 52주 신고가를 경신했다.

관련업계에 따르면 금호아시아나그룹은 채권단과 아시아나항공 매각을 포함한 경영 정상화 방안을 논의 중이다. 지난 10일 회사는 채권단에 박삼구 전 회장의 영구 퇴진, 박 전 회장 일가의 금호고속 지분에 담보 설정, 아시아나항공 자회사 매각 등을 조건으로 5000억원의 자금수혈을 요구했다. 그러나 채권단이 이튿날 이 계획을 거부하면서 사실상 아시아나항공의 매각 카드를 꺼내든 셈이다. 그룹은 향후 아시아나항공의 주가가 오를 경우 매수자를 찾는 데 부담이 될 것으로 판단해 서둘러 매각 준비에 나섰다는 분석이 우세하다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

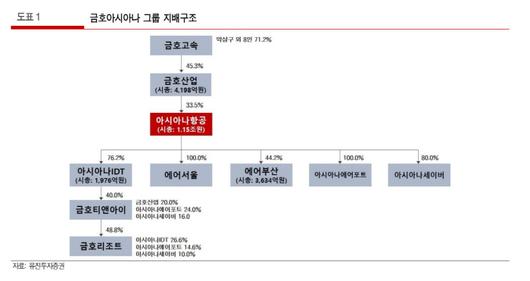

현재 금호산업 최대주주는 지분 45.3%를 가진 박삼구 전 금호아시아나그룹 회장이다. 매각이 확정되면 금호산업은 아시아나항공 지분(33.47%)을 팔게 된다. 실제 지난 12일 금호그룹 채권단이 박삼구 전 금호 회장의 제안을 거절했다는 소식이 들리면서 가격제한폭(29.33%)까지 오르며 5600원에 장을 마감하기도 했다. 이는 지난달 감사의견 '한정'을 받고 거래 매매가 재개된 26일 종가기준(3435원) 약 63%이상 껑충 뛰었다.

방민진 유진투자증권 연구원은 "아시아나항공이 매물로 나올 경우 인수자는 금호산업이 보유 지분인 3847억원과 경영권 프리미엄 등은 물론 연내 상환 차입금(1조2700억원)까지 해결해야 한다"면서 "아시아나항공이 매각될 경우 자구안의 일환으로 거론되던 에어부산 등의 분리매각 가능성은 축소될 것"으로 설명했다.

다만 일각에서 거론되던 동종업계에서 인수 적격자가 나타나기는 힘들 것이라는 전망이 나온다.

강성진 KB증권 연구원은 "제주항공이 중단거리 노선 비중이 큰 아시아나항공을 인수하게 된다면, 중단거리 노선 확대 등 안정적 성장을 이룰 것이나 기재효율성 저해의 문제가 있을 수 있어 가능성이 크지 않다"면서 "대한항공 역시 故 조양호 한진그룹 회장의 사망과 이에 따른 상속문제, KCGI와의 경영권 분쟁 이슈가 남아 M&A 후보가 되기 어려울 것"으로 판단했다.

한편, 한국거래소 유가증권시장본부는 이날 아시아나항공에 최대주주 지분 매각 추진설을 확인하라는 조회 공시를 요구했다. 금호산업도 아시아나항공 지분을 매각하는지에 대한 조회 공시를 요구받았다. 조회공시 답변 시한은 이날 오후 6시다.

[디지털뉴스국 김규리 기자]

[ⓒ 매일경제 & mk.co.kr, 무단전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.