애경 이스타 인수 변수…에어부산 재매각 악수 될 수도

|

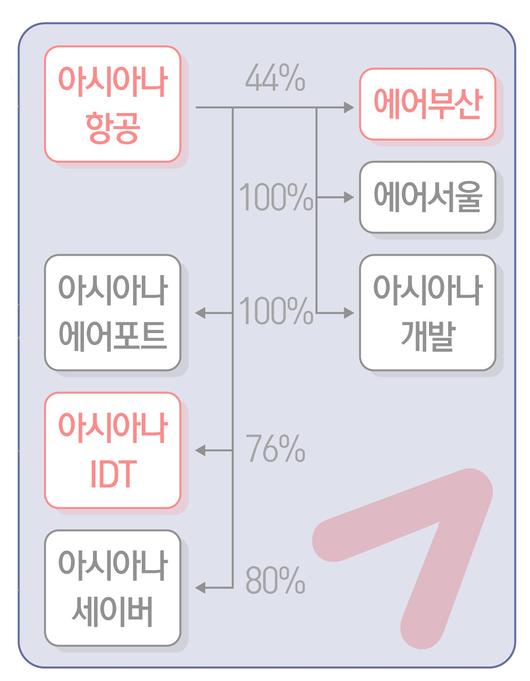

아시아나 계열사 현황(그래픽=최수아 디자이너)© 뉴스1 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

(서울=뉴스1) 임해중 기자 = 아시아나항공을 인수한 현대산업개발이 에어부산을 어떻게 관리할지에 관심이 쏠린다.

현행 공정거래법상 지주사 체제에서 증손회사가 인정받으려면 손자회사가 자회사(지주사 증손회사) 지분 100%를 보유해야 한다. 아시아나항공이 지분 100%를 보유한 에어서울은 문제가 없으나 에어부산이 걸림돌이다.

이 때문에 현대산업개발이 조만간 에어부산의 자회사 격상 아니면 재매각 등 법 위반 사안을 해소할 수 있는 조치를 내놓을 것이라는 관측이 나온다.

22일 현대산업개발 지난해 3분기 보고서에 따르면 이 회사 최대 주주는 그룹 지주사인 HDC(지분율 32.99%)다. HDC 최대주주는 지분 33.68%를 보유한 정몽규 회장이다.

현대산업개발이 아시아나항공을 인수하면서 HDC그룹 지배구조는 지주사인 HDC→현대산업개발→아시아나항공→아시아나항공 자회사 체제로 재편됐다.

아시아나항공 자회사는 에어부산, 아시아나IDT, 에어서울, 아시아나개발, 아시아나세이버, 아시아나에어포트 등 6개다. 이들 6개 회사는 지주사인 HDC의 증손회사가 된다.

공정거래법상 지주사 체제에서 증손회사가 인정받으려면 손자회사가 자회사(지주사 증손회사) 지분 100%를 보유해야 한다. 해당 지배구조에서 지주사의 손자회사는 아시아나항공이다.

이중 에어부산은 타주주 지분율이 45%에 달한다. 아시아나를 통해 증손회사인 에어부산 지분을 사들여야하는데 막대한 비용이 필요하다. 공개매수로 지분 100%를 확보하는 것도 현실적으로 불가능하다.

현대산업개발이 에어부산의 자회사 격상이나 재매각 등을 통해 공정거래법 위반 사안을 해소할 것이라는 관측이 나오는 배경이다.

일각에서는 에어부산 재매각 추진 가능성이 거론되지만 현대산업개발이 이같은 결정을 내릴지 여부는 예단하기 어렵다.

가까스로 아시아나 인수에 성공하며 대한항공과 어깨를 나란히 하는 항공그룹으로 자리매김했는데 에어부산 재매각은 경쟁자에 추격의 빌미를 제공하는 악수가 될 수 있어서다.

경쟁자는 현대산업개발과 아시아나 인수에 참여했던 애경그룹이다. 애경그룹은 아시아나 M&A에 실패하자 곧바로 이스타항공 지분을 인수하면서 경영권을 확보했다.

현재 제주항공은 45대의 여객기를 운용 중이다. 이스타항공 운용 기체는 23대로 이를 더하면 기단 규모가 70대 수준으로 커진다. 아시아나 운용 여객기는 80여대다.

이런 상황에서 에어부산 재매각을 추진하면 애경이 이를 인수해 아시아나를 웃도는 항공그룹으로 성장하는 기회만 줄 수 있다. 이 경우 아시아나를 통째로 가져간 현대산업개발보다 애경그룹이 더 실익을 챙기는 결과로 이어지게 된다.

이 때문에 현대산업개발이 에어부산을 자회사로 격상하는 방식으로 법 위반 문제를 해결할 가능성이 높다는데 무게가 실린다. 아시아나와 에어부산을 합병하는 것도 방법 중 하나다. 현대산업개발 내부에서도 에어부산을 자회사로 격상하는 방안을 이미 검토 중인 것으로 알려졌다.

업계 관계자는 "여러 실익을 따져 에어부산 처리 방안을 결정할 것으로 보인다"며 "애경의 이스타 인수라는 변수가 발생해 에어부산 재매각 가능성은 이전보다 낮아졌다고 볼 수 있다"고 말했다.

haezung2212@news1.kr

[© 뉴스1코리아(news1.kr), 무단 전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.