지난해 업황 최악…올 상반기에도 턴어라운드 난망

LCC 1위 시장우위 확보…수요회복시 인수효과 기대

|

[헤럴드경제=김성미 기자]제주항공이 저비용항공사(LCC) 1위 굳히기를 위해 이스타항공 인수라는 강수를 둔 가운데 업황 부진에 따른 실적 악화와 주가 부진이라는 이중고를 겪고 있다.

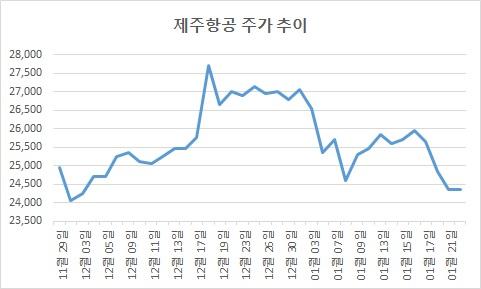

22일 제주항공 주가는 전날 종가와 같은 2만4350원에 장을 열었다. 이스타항공 인수 계약 체결 연기, 지난해 4분기 실적 악화, 중국 폐렴 공포 등 여러 악재로 지난 17일부터 연일 하락세다. 지난해 4월 4만7000원까지 올랐던 주가는 최악의 업황 등으로 지난해 8월 2만2200원까지 떨어지기도 했다.

증권가 컨센서스도 2만5000~3만원에 머무는 등 주가 개선에 대한 기대감이 높지 않다. 제주항공이 이스타항공 인수로 독보적인 LCC 1위 자리를 굳히게 됐지만 업황 부진으로 올 상반기까지 인수 효과를 보긴 어려울 전망이다. 일본 수요 회복이 실적 개선의 관건으로 분석된다.

삼성증권은 제주항공 주가가 2만5700원을 기록하던 지난 15일에도 목표주가를 2만5000원으로 제시했다. 지난해 4분기 제주항공은 6년 만에 매출이 감소한데다 순손실이 커졌다. 삼성증권은 제주항공이 지난해 매출 1조3187억원, 영업적자 468억원을 기록할 것으로 내다봤다.

다만 제주항공이 이스타항공 인수를 완료하면 대한항공과 아시아나항공에 이어 3위 입지가 공고해지면서 향후 업황 회복 구간에는 인수 효과를 톡톡히 볼 것이란 전망이 우세하다.

김영호 삼성증권 연구원은 “제주항공 인수가격이 높다는 지적도 있지만 이스타항공을 다른 LCC가 가져갔다면 제주항공의 입지가 위협받았을 것”이라며 “올 상반기 턴어라운드는 어렵겠지만, 여객 수요가 정상화되는 구간에는 규모의 경제를 통한 인수 효과가 나타날 것”이라고 설명했다.

특히 8개에 이르던 항공사가 올해 11개까지 늘어남에 따라 제주항공이 이스타항공 인수를 통해 우위를 선점한 것은 긍정적이라는 평가다. 제주항공은 올해 항공시장 재편이 가속화될 것으로 보고 또 다른 LCC 인수 등으로 덩치 키우기 전략을 이어갈 것으로 전망된다.

당장은 인수비용 부담 등의 리스크가 있지만, 아시아나항공 만큼 성장할 수 있는 기회가 될 수 있기 때문이다. SK증권은 업계 구조조정의 선봉장에 서면서 초대형 LCC로 거듭날 수 있다는 기대감을 반영해 제주항공의 목표주가를 3만원으로 제시했다.

유승우 SK증권 연구원은 “이스타항공 인수 계약이 연기된 점은 구조조정 과정에 난관이 많다는 점을 시사하지만 새롭게 LCC 3개가 추가되는 올해 이같은 구조조정이 함께 진행되는 점은 희망적”이라고 말했다.

miii03@heraldcorp.com

- Copyrights ⓒ 헤럴드경제 & heraldbiz.com, 무단 전재 및 재배포 금지 -

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.