정책자금 활용, 은행과 벤처캐피탈 협업 확대

[아시아경제 김철현 기자] 우리나라 벤처기업의 '스케일업' 촉진을 위해 정책자금을 활용해 국내 벤처금융시장에 '벤처대출' 도입을 고려할 필요가 있다는 주장이 나왔다.

중소기업연구원의 홍종수 부연구위원과 나수미 연구위원은 22일 '스케일업 촉진을 위한 벤처대출 도입 방안 - 정책자금을 활용한 은행권과 벤처캐피탈의 협업을 중심으로'에 관한 연구결과를 발표하며 이 같이 밝혔다.

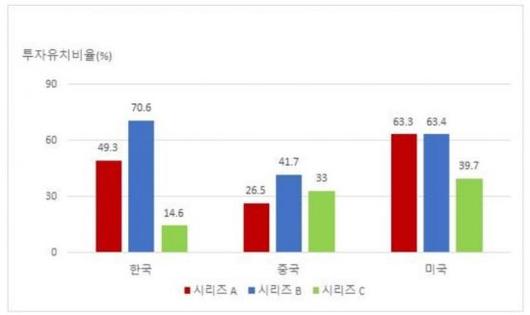

연구원에 따르면 벤처기업의 고성장, 이른바 '스케일업' 활성화가 세계 주요국의 중요한 정책방향이 됐으나 우리나라는 미국 등 주요국에 비해 스케일업 단계의 중·후기 투자는 부족한 실정이다. 우리나라의 벤처 신규 투지금액 등 전반적인 양적지표는 증가하는 추세인 반면 중·후기 투자는 부족하다는 지적이다.

|

2013~2015년 중 시드·엔젤투자 유치기업의 후속투자 비율 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

이에 따라 우리나라 벤처기업의 스케일업 촉진을 위해 정책자금인 모태펀드와 정책보증을 활용해 국내 벤처금융시장에 벤처대출 도입을 고려할 필요가 있다는 것이다. 벤처대출은 벤처캐피탈로부터 지분투자를 받은 벤처기업에게 제공되는 모든 형태의 대출을 의미한다.

스케일업이 활발한 미국에서는 다수의 벤처기업이 성장단계별 지분투자와 더불어 부채성 자금인 벤처대출을 받고 있으며 이는 미국에서 스케일업이 활발한 주요 요인 중 하나로 파악된다. 다우존스 벤처소스에 따르면 미국의 경우 28%의 벤처기업이 벤처대출을 받았으며 2015년 기업공개(IPO)에 성공한 미국 벤처기업 중 47%가 대표적인 벤처대출 제공 금융기관인 실리콘밸리은행의 벤처대출을 이용했다.

벤처대출이 가져다주는 효과는 벤처기업은 후속 지분투자를 받기 이전까지의 기간을 연장을 하고, 지분 희석을 방지해 기업 가치를 높일 수 있다는 것이다. 대출심사에 따른 경영 투명성도 높일 수 있다.

벤처대출의 국내 도입가능성을 분석하기 위해 벤처기업을 대상으로 설문조사를 실시한 결과, 창업 5년 미만 기업 중 41.6%와 3년 이내에 후속 지분투자계획이 있는 기업 중 54.9%가 후속 지분투자를 받기 이전까지의 기간 연장을 위해 벤처대출 사용 의향이 있었으며 60%의 기업이 벤처대출을 통해 기업 가치를 높일 수 있다고 예상했다.

홍종수 부연구위원은 "벤처대출 도입 초기단계에서 은행권과 벤처캐피탈의 협업관계 구축을 위해 정책자금을 활용할 필요가 있으며, 모태펀드가 출자하는 벤처대출전용 펀드를 만들고 정책보증기관이 벤처캐피탈의 후속투자와 연계해 보증을 제공하는 협업형 보증을 도입해야 한다"고 강조했다. 나수미 연구위원은 "벤처대출을 통해 은행은 혁신성장을 위한 생산적 금융공급자로서 역할을 수행할 수 있으며 벤처대출시장 참여에 따른 새로운 수익창출이 가능하나 이를 위해선 정책적인 지원 아래 은행의 선별 역량이 강화돼야 한다"고 지적했다.

김철현 기자 kch@asiae.co.kr

<ⓒ경제를 보는 눈, 세계를 보는 창 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

이 기사의 카테고리는 언론사의 분류를 따릅니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.