|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

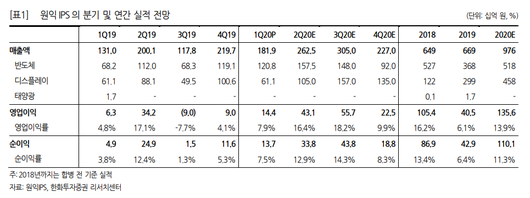

한화투자증권은 원익IPS에 대해 22일 메모리, 비메모리, OLED 등 코로나19로 인해 미뤄진 설비투자가 올해 하반기부터 이뤄져 다양한 설비 제품군을 보유한 원익IPS의 매력이 부각될 전망이라며 투자의견 ‘매수’, 목표주가 4만5000원을 제시했다.

이순학 연구원은 “1분기 매출액은 1819억 원, 영업이익 144억 원을 기록해 선방하는 수준을 보였다”며 “중국 시안 공장에서 낸드 투자가 진행되면서 주로 매출이 발생했고, 국내 디스플레이 고객향 장비 매출 인식도 예상보다 빨리 이뤄졌다”고 평가했다.

이 연구원은 “올해 주요 고객사의 3D 낸드 투자가 본격적으로 나타나고 있고, 디램 투자도 하반기로 갈수록 기존 계획 대비 추가될 여지가 높아 보인다”며 “QD디스플레이 전환과 A5 신규투자 등 OLED 역시 연말에는 투자 기대감이 높아져 반도체, 디스플레이의 투자 사이클이 2021년까지 예상한다”고 내다봤다.

그는 “코로나19로 인해 언택트 수요가 급격히 높아지면서 서버 투자가 빠르게 진행되고 있고, 하반기부터 스마트폰 수요도 회복할 것으로 기대한다”며 “디스플레이 역시 폴더블, 홀디스플레이, Y-OCTA 등 신기술 도입이 가속화하면서 국내 반도체ㆍ디스플레이 장비 업계 1위인 원익IPS의 밸류에이션이 재평가 받을 것으로 기대한다”고 덧붙였다.

[이투데이/이인아 기자(ljh@etoday.co.kr)]

▶프리미엄 경제신문 이투데이 ▶비즈엔터

Copyrightⓒ이투데이, All rights reserved. (무단 전재 및 재배포 금지)

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.