|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

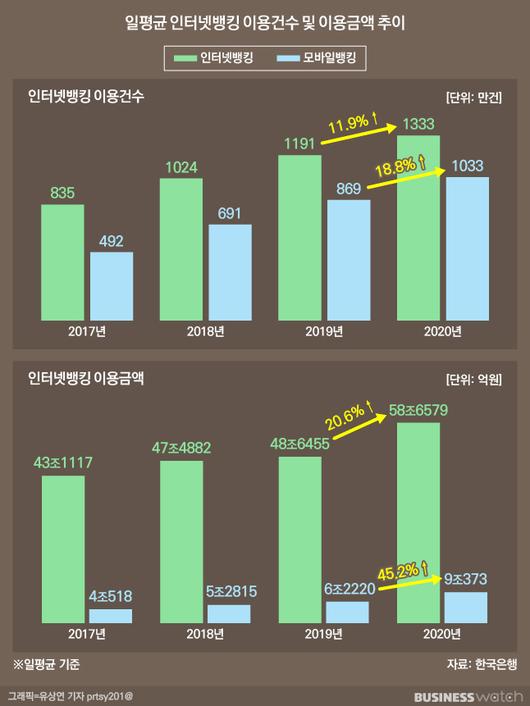

58조6579원.

지난해 하루 평균 인터넷뱅킹 이용금액이다.

2019년 48조6000억원 수준이던 인터넷뱅킹 이용금액은 코로나19 확산으로 비대면 거래가 급증한 지난해 59조원 규모로 급성장했다. 1년 새 10조원, 전년과 비교하면 20.6%나 늘었다.

한국은행에 따르면 인터넷뱅킹을 통해 하루 동안 자금을 조회하거나 이체, 대출신청 등 서비스를 이용한 건수는 1333만 건으로 지난해 대비 11.9% 증가했다. 특히 모바일을 통한 인터넷뱅킹 이용 건수는 1033만 건으로 전체 인터넷뱅킹 실적 중 77.5%를 차지했다.

그동안 상대적으로 많지 않던 인터넷뱅킹을 통한 대출 신청도 크게 늘었다. 지난해 인터넷뱅킹 대출 신청 건수와 금액은 2만1000건, 4842억원으로 각각 전년보다 39.4%, 151.5% 증가했다.

코로나19 확산에 따라 은행 점포를 잘 찾지 않으면서 비대면으로 은행 서비스를 이용하는 소비자들이 그만큼 늘어난 데다 인터넷전문은행을 중심으로 새로운 금융상품들을 선보인 효과도 큰 것으로 분석된다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

비대면을 통한 은행 거래가 급속도로 늘어나면서 기존 은행들도 별도 인터넷전문은행 설립을 타진하는 움직임이 나타나고 나타났다. 최근 은행연합회가 금융지주들을 상대로 인터넷전문은행 설립 의사를 조사한 결과 금융지주 계열 은행들이 긍정적인 답변을 전달한 것으로 알려졌다.

금융권 전체가 디지털 전환, 디지털 혁신에 역량을 집중하고 있는 상황에서 기존 은행의 거대한 인력 구조와 조직 논리로는 혁신에 한계가 있을 수밖에 없을 것이란 판단 때문으로 풀이된다.

여기에다 인터넷은행이나 빅테크들과 경쟁 구도도 불리하다. 비대면 서비스를 확대하는 와중에도 오프라인 지점을 유지해달라는 압박에 시달리고, 규제의 문턱도 훨씬 더 높기 때문이다. 고령자와 정보 취약계층의 금융활동 위축을 고려한 조치라곤 하지만 비용 지출이나 효율성 측면에선 불만이 터져 나올 수밖에 없는 상황이다.

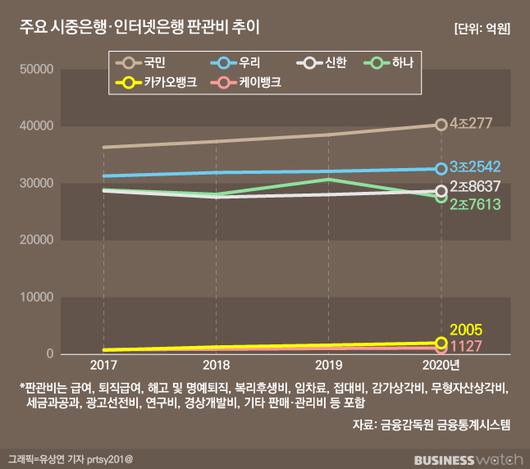

실제 시중 4대 은행인 KB국민·신한·우리·하나은행의 지난해 판관비는 각각 ▲4조277억원 ▲2조8637억원 ▲3조2542억원 ▲2조7613억원 수준으로 대부분 계속 늘어나는 추세다.

반면 인터넷은행인 카카오뱅크와 케이뱅크의 판관비는 지난해 각각 ▲2005억원 ▲1127억원 수준에 그쳤다. KB국민은행과 비교하면 각각 5%, 3% 수준에 불과하다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

인터넷은행은 지점이 거의 없고, 직원도 적어 지출 규모가 가장 큰 인건비와 임차료 등에서 훨씬 유리한 비용 구조를 가지고 있다. 때문에 금융지주나 기존 시중은행들은 인터넷은행 설립이 디지털 역량의 한계를 극복하고, 신규 고객 접점을 늘려 새로운 기회를 열어줄 것으로 기대하고 있다.

은행 관계자는 "기존 은행들이 별도 인터넷은행을 설립하면 디지털 전환을 더 신속하게 추진할 수 있고 소비자 요구에도 더 빠르게 대응할 수 있을 것"이라고 말했다.

한 금융지주 관계자는 "당국이 인터넷은행 신규 라이선스를 준다면 안 할 이유가 없다"면서 "구체적으로 결정된 내용은 없지만 디지털 채널을 통해 기존 고객과는 완전히 다른 영역의 신규 고객을 확보가 가능할 것으로 본다"라고 설명했다.

하지만 아직 이런 의사를 구체적으로 금융위원회에 전달한 것은 아니다. 지순구 은행연합회 은행전략부장은 "인터넷은행 설립 의사를 타진하는 중으로 금융지주의 의견을 모으고 있다"면서 "아직 금융위에 의견을 전달하진 않았고, 의견이 모이면 당국에 건의할 예정"이라고 밝혔다. ▷관련기사: [인포그래픽]사라지는 은행 점포…인터넷은행이 답일까(2021년 4월 9일)

◇ 금융위, 인뱅시장 경쟁 필요성 먼저 따질 것

금융위는 일단 신규 인터넷은행의 진입이 필요한 시장인지를 먼저 따져보겠다는 입장이다.

금융위 관계자는 "공식적으로 은행권의 의사가 전달된 건 아니어서 구체적인 답변은 어렵다"고 선을 그었다. 이어 "초기엔 비금융사들의 진입을 통해 기존 은행권의 디지털 혁신을 자극하자는 취지로 인터넷은행을 허용했다"면서 "지금도 기존 금융사들의 인터넷은행 소유를 금지하고 있는 건 아니다"라고 말했다.

다만 "올해 하반기 은행 경쟁도 평가'를 통해 인터넷은행도 경쟁이 필요한 시장인지 먼저 따져볼 것"이라며 "신규 플레이어의 진입을 통한 경쟁이 필요하다고 판단되면 진입 규제 개선 등을 우선적으로 따져하고 실제로 인터넷은행을 설립하겠다는 의사가 전달되면 본격적으로 검토에 나설 것"이라고 설명했다. 기존 금융지주나 은행들의 인터넷은행 진출 여부는 그 이후에 가름할 문제라는 얘기다.

◇ "자체 디지털 전환 못 하면 인뱅도 어려워"

은행권에 새로운 길이 열린 건 분명 긍정적일 수 있지만 조심스러운 접근이 필요하다는 지적도 나온다.

금융권 고위 관계자는 "기존 은행 라이선스 이외에 선택지가 넓어진다는 측면에서 긍정적"이라면서도 "기존 은행이 인터넷은행 라이선스를 획득한다고 해서 카카오뱅크처럼 성공이 보장되진 않는다"라고 지적했다.

그는 "선택지가 주어진다고 해도 실행 여부는 많은 고민이 필요할 것"이라며 "오프라인의 강점이 분명 있는 데다 은행 자체의 디지털 전환이 제대로 이뤄지지 않은 상황에선 인터넷은행을 추가로 만든다고 해서 혁신을 담보할 수 있는 것은 아니다"라고 말했다.

실제로 선택지가 주어졌을 때 개별 금융그룹들이 구체적으로 어떠한 전략을 짜느냐에 따라 성패가 갈릴 수 있다는 얘기다.

물론 성공 사례는 있다. BNP파리바는 인터넷은행 설립과 함께 기존 은행과 대상 고객을 완전히 분리하고, 서비스에도 차이를 둬 벨기에, 독일, 프랑스, 이탈리아 등 유럽 4개국에서 성공적으로 안착한 바 있다. BNP파리바는 풀뱅킹과 고액자산가 대상 자문서비스에 집중하고, 인터넷은행인 '헬로 뱅크(Hello bank)'는 젊은 세대들을 겨냥해 편리한 서비스와 수수료 및 금리 혜택으로 승부를 걸었다. '헬로 뱅크' 고객이 비대면으로 해결할 수 없는 문제들은 지점으로 연계하는 등 상호보완적 운영도 긍정적 반응을 이끌었다.

반면 똑같이 젊은 세대를 대상으로 인터넷은행을 만든 J.P.모건 체이스의 '핀(Finn)'은 대표적인 실패 사례로 거론된다. 기존 뱅킹앱과 상품, 서비스 등과 비교해 명확한 차별화에 실패하면서 혁신적인 서비스로 자리매김하지 못했이다.

금융지주 한 고위 관계자는 "기존 체제와 조직의 혁신이 없인 인터넷은행도 쉽지 않다"면서 "인터넷은행은 재건축 리모델링이 아니라 재개발 수준이어서 기존 조직 전체가 디지털로 바뀌지 않으면 성공으로 이어지기 어렵다"라고 말했다.

아울러 "대면과 비대면 모두 장단이 있어 둘 사이에 명확한 구분과 함께 연계도 중요하다"면서 "기존 디지털화가 우선이어서 인터넷뱅크 진출이 당장 큰 이슈는 아니라고 본다"라고 설명했다.

ⓒ비즈니스워치(www.bizwatch.co.kr) - 무단전재 및 재배포금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.