‘주인 없는 은행’ 원칙 붕괴

김범수·이승건 등 지배주주

빅테크 강력한 리더십 발휘

유연한 대응·장기비전 유리

금산분리 장벽도 뛰어 넘어

금융지주 내부경쟁만 치열

노동조합 경영견제도 강력

|

*김범수 의장 지분은 개인 지분 13.3%에 특수관계인(자사주) 포함*이해진 GIO 지분은 개인 지분 3.7%에 특수관계인(자사주) 포함 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

[헤럴드경제=정경수 기자] 인터넷전문은행의 등장은 그 동안 개인대주주와 비금융자본의 은행 소유를 막아왔던 법 체계에 근본적인 변화를 가져왔다. 김범수, 이승건 같은 인터넷은행을 지배하는 개인 총수가 등장하게 된 것이다. 뚜렷한 주인 없이 관치의 온실과 그늘에서 커 온 시중은행과는 근본적인 차이다. 강력한 리더십으로 그룹 전체의 모든 자원을 금융에 쏟아부을 수 있게 된 것이다.

카카오와 네이버, 토스 등 빅테크·핀테크 업체들이 자사 플랫폼을 중심으로 ‘원팀’을 외치며 금융업 진출을 가속화하고 있다. 메신저로 출발한 카카오, 검색으로 시작한 네이버, 송금 서비스를 핵심 사업으로 창업한 토스는 각종 금융서비스를 쓸어담으면서도 일사불란한 모습을 보인다. 정부의 인허가 울타리 안에서 오랜 기간 안정적인 수익에만 익숙해진 금융지주들이 위기감을 느끼면서도 내부 경쟁에 매몰돼 단합된 모습을 보이지 못하는 것과는 대조적이다.

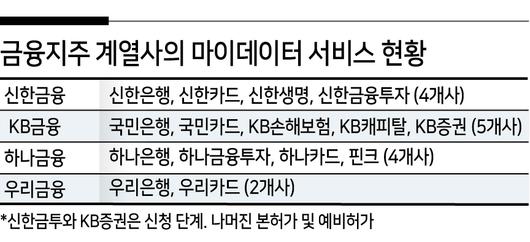

내년 본인신용정보관리업(마이데이터) 서비스가 본격 시행되면 자산관리 시장은 대변혁을 맞이할 예정이다. 하나의 앱에서 각 금융사에 퍼져있는 자신의 금융자산을 관리하는 시대가 열리면서다. 플랫폼 전쟁의 막이 오르는 것이다.

금융지주는 일단 ‘각개전투’ 모양새다. KB금융은 마이데이터를 신청해 허가받은 계열사만 국민은행, 국민카드, KB손해보험 등 5곳에 이른다. 신한금융과 하나금융도 각각 4곳이다. 각 계열사별로 일단 인가는 받아둘 필요가 있지만, 통합전략이 눈에 띄지 않는다. 은행이 중심이 된다면 보험, 증권, 카드 등은 들러리로 전락할 수 있다. 비은행 계열사들이 “어느 것도 포기할 수 없다”며 각기 대응에 나서는 배경이다. 각 사별로 마이데이터에 수백억원씩 투자하고 있지만 성과는 뚜렷하지 못하다.

빅테크·핀테크들은 철저하게 ‘수퍼앱(원앱)’을 추구한다. 하나의 앱에서 모든 금융 서비스를 처리할 수 있다. 그만큼 확장성도 크다. 카카오는 카카오페이, 카카오뱅크 등 별도 앱을 갖추고는 있지만 ‘카카오 생태계’라는 울타리를 벗어나지 않는다. “국내 전체 앱 1위 월간 사용자수(MAU)를 보유한 카카오톡 고객도 모두 우리 고객”이라는 인식을 바탕으로 모든 서비스를 서로 연계한다.

빅테크의 금융진출의 가져온 금산분리 장벽의 붕괴가 가져올 변화도 엄청나다. 카카오뱅크와 케이뱅크를 통해 카카오와 KT그룹의 역량이 금융시장에 활용될 수 있다. 국내 1위 포털 네이버와 막강한 영향력도 네이버파이낸셜을 통해 금융시스템에서는 무기화될 수 있다. 자금력도 막강하고, 해외 시장에서의 입지도 은행보다 월등하다.

은행과 금융지주의 비금융 투자 길이 열렸다지만, 스타트업 등 중소기업이 대부분이다. 국내 굴지의 대기업을 배경으로 한 빅테크와 비교가 되지 않는다.

KB금융, 신한금융 등 각 금융지주도 뒤늦게 결제 플랫폼인 페이앱을 중심으로 원앱 전략을 추진 중이지만 내부선 우려 목소리가 가득하다.

업계 관계자는 “통합 플랫폼에서 어떤 서비스를 더 잘보이는 곳에 배치하는지를 두고 내부 경쟁이 심하다. 계열사 간 경쟁 구조를 무시하지 못하는 상황”이라고 말했다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

온라인 플랫폼과 오프라인 영업, 어디를 기반으로 두고 있느냐는 차이도 있겠지만 각사의 지배구조에서 오는 차이도 영향을 미쳤다. 금융지주는 말 그대로 주인 없는 회사다. 최고경영자들은 협업을 통해 장기적인 성장을 추구하기보단, ‘자리’ 경쟁에서 스스로를 부각시킬 단기 성과에 집착할 수 밖에 없는 구조다. 금융지주 계열사 CEO도 경쟁자를 견제해야 차기 은행장과 회장 등에 도전할 수 있다. 이는 오너와 창업 멤버를 중심으로 일관된 의사결정을 내리는 빅테크와 대비된다. 주인이 있는 만큼 내부 줄서기 경쟁이나 정치권으로부터도 자유롭다.

노동조합의 유무도 차이점이다. 금융노조는 강성으로 꼽힌다. 노동이사제를 주장할 정도다. 우리사주 지분률도 상당하다. 경영에 미치는 영향이 크다. 빅테크 기업은 노조활동이 거의 없다.

이성복 자본시장연구원 연구위원은 “여전히 금융지주보다는 각 계열사의 의사결정이 우선되는 경우가 적지 않다”며 “내부 경쟁이 팽배한 상황에서 기존의 영업 시스템을 포기하고 혁신적인 디지털 전략을 펴자고 주장하기도 어렵다”고 설명했다.

정유신 서강대 경영학과 교수는 “오너가 있는 빅테크는 빠르게 변하는 디지털 환경에 유연하게 대응하면서도 언제든지 융합할 수 있는 구조”라며 “반면 금융지주는 안정 심사숙고해서 의사결정을 한 후 정규 조직부터 꾸리다 보니 변화에 둔할 수 밖에 없다”고 분석했다.

kwater@heraldcorp.com

Copyright ⓒ 헤럴드경제 All Rights Reserved.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.